来源:南方周末

香港深水湾道,79号大宅。2017年7月29日雨夜来临时,89岁的老主人如愿收到了他的生日礼物,价值144.97亿港元。

作为三十年来,特别是过去七年来这个世界最繁忙的资产交易者,李嘉诚用这种方式庆生并不令人感到意外。

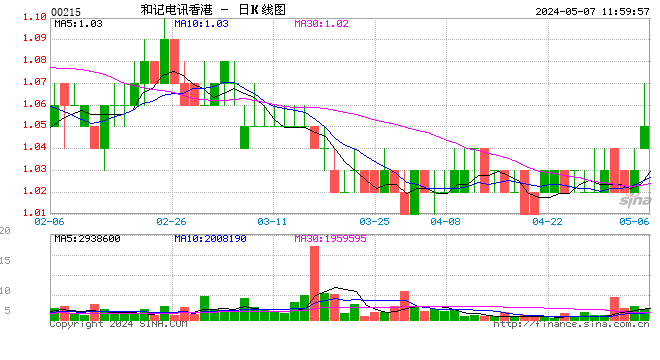

自2016年2月和10月新世界电讯及九仓电讯分别以6.5亿港元和95亿港元出售旗下香港固话业务之后,关于“超人”有意放盘和记电讯同类业务的传闻便不绝如缕。

1995年,港府正式结束原香港电讯一家垄断时代,上述三家公司正是最早瓜分该市场的主要“食客”。不过随着移动通信技术的迅速普及,收益下滑确是不争事实。

至于和记,上一财年120.24亿港元的营收同比下降了45%,而净利润也缩水23%至7.01亿港元。

破船尚有三千钉,何况主掌此项业务的和记环球电讯(HGC)不仅掌控着全港1.4万栋大楼的固话业务,在住宅宽频、企业级服务领域也有不少涉猎。35.84亿港元的资产净值,说来也是一块肉髓俱在的大腔骨。

关键,是成交价格,而这偏偏是李的强项。这次以对手盘面目出现的,依旧是凯雷和安博凯两家私募股权基金联合构成的财团。后者之前溢价并购九仓电讯时一度引起资本市场瞩目。特别是原本就出身凯雷的安博凯话事人金秉奏,不只有着深厚的背景——其已故岳父是韩国浦项制铁创始人,同时也是韩国前总理的朴泰俊。更重要的,跻身彭博评选“全球最具金融影响力50人”的金秉奏,也是一个出色的并购专家,并曾在韩美银行单宗交易中获利逾1.4倍。

一边是后生可畏的厉辣之人,一边是路透社给出15亿美元——约合117亿港元的最高估值,两个月前李嘉诚面对外界探询时元龙高卧摆出一副“价格不合适就算”的姿态。然而六十余天之后,自己生日到来当天,成交!144.97亿港元较此前最高预计仍溢价24%,甚至高出和记电讯141.68亿港元的总市值。

就算那副标志性黑框眼镜似乎能将时光凝滞,但老迈的狮王依旧牙口凌厉。即使自身不再中意的资产,松口前也要设法吮尽最后的鲜汁。

昔日同为华人资本崛起象征的九龙仓系包玉刚已在26年前仙去;较李年长3岁的新世界系大佬郑裕彤也于去年9月过世——有意味的恰是这两家企业提前一步割弃了本地固话业务;而曾担纲汇丰银行大班十年之久,且在李氏1980年代初期鲸吞和记黄埔公司一役上出力甚多的英国人沈弼,则以90岁高龄于今年7月2日寿终。同辈之人纷纷凋零不仅未让李嘉诚空叹什么“逝者如斯夫,不舍昼夜”,反倒烈士暮年壮心不已,不断捍卫着华人世界交易之王的宝座,哪怕来自中国内地53岁的马云和46岁的马化腾在个人财富上已然超越“前首富”。

89岁的李嘉诚自然不会再为财富榜单上“零”的数目分心,而两艘数十年不断打造又不断拆合的旗舰——长和实业与长江实业地产在市值排名中亦早已跌下神坛。以8月1日收盘价格计,长和、长地分别录得4054.42亿与2506.9亿港元市值。

不妨看看互联网和地产新贵们的成绩单吧。同一天,腾讯市值29576.74亿港元,阿里市值3903.78亿美元(约合30449亿港元),百度市值783.61亿美元(约合6112亿港元),京东市值650.71亿美元(约合5075亿港元),网易市值399.64亿美元(约合3117亿港元),恒大中国市值2549.86亿港元,碧桂园市值2198.08亿港元。

很简单的算术题,贵为00001.HK的长和只及腾讯的13.7%、阿里的13.3%。即使长和、长地左右手齐出,腾讯仍是其4.5倍,阿里则是高出其4.64倍。

但这又如何?论及资产售卖,无论出击时间还是价格拿捏,李嘉诚的老到远在他人之上。

当63岁的万达集团王健林以每座2.58亿元人民币均价被迫割肉77家酒店时,便不断有市场人士提及李氏从内地房地产市场从容后撤至少回笼逾700亿港元现金的故事。

这其实只是一小部分。从2011年开始的七年内,有数据显示这位超级资产操盘手至少已套现1930亿港元,出售地产业务仅是一隅,股权融资亦占有相当权重。诸如2011年将北京东方广场以汇贤产业信托名义一次性变现110亿元。2014年,又将香港两家电力寡头企业之一的港灯分拆上市,之后又将其19.9%的股权再度售予卡塔尔投资局,两次合计套现逾590亿元。同一年3月,将旗下拥有近万家零售店面的屈臣氏24.95%股权以440亿港元作价售予新加坡主权基金淡马锡。如若加上待售中估值近500亿港元的香港中环中心75%的股权,套现数值更为可观。

那么,收益情况怎样?仅以去年10月售予新加坡财团的上海陆家嘴世纪汇广场为例,230亿港元标价实际录得62.2亿港元利润。

只有当你成功售出资产时,才会知晓谁是真正的赢家。2000年与2007年两次出售英国和印度电信资产先后净入账1130亿和750亿港元,尤其是“千亿卖橙”更成一时佳话,将是时母公司的和黄一举送上年度全球利润最高企业的龙椅。由此,又导致两个让不少中国内地企业家瞠目的财务数据。

首先是低到尘埃中的资产负债表。经历世纪重组的长和和长地负债率分别为4%和15%,与动辄70%负债率乃至以永续债掩盖真实财务状况的内地大企业相比,实属异类。

其次是在大规模进军欧洲、澳洲与北美现金流稳定但难言高回报的能源、电信、公用事业后,通过连串财技仍能保持相当水准的股本回报率(ROE)。数据显示,从2007年至2016年间,长和的该项指标十年平均值达到12.24%。

再做一次横向对照吧。上述时间节点内,中国股本回报率位列第一的金融业,平均值为18.7%,排名亚军者为12.5%,而第三名乃鼎鼎大名的地产业,为10.6%。

不过随着外部政策变化,一直以“天王老子”自居的金融业的ROE在2017年已不足13%。

请注意,当把沃伦·巴菲特供上神龛的同时,中国一批实力派民企大鳄渗透银行、保险、证券等金融行业,牌照是实力的象征,浮存金成为“便宜钱”的代名词。而李嘉诚虽长期担任汇丰银行董事,却对金融行业抱有一定的戒备,“传统领域”才是他的擅长,而貌似老土的后者,其股本回报水平,相当不俗。

有一点颇值得玩味,李嘉诚的抛售时间基本都是所涉行业即将结束“价格管制协议”或者短期暴利点到来的前夕。诸如港灯,就将在2018年终结由政府承诺年均9.99%的固定回报率。而国内房地产市场,也几乎就在李氏沽清二十年存货的同时进入最后的疯狂。有评论乃指李损失接近千亿。

不赚最后一块铜板,诚不欺也。

有卖自然也有买。就在出售和记环球电讯的两天前,李嘉诚出资412亿港元收购了德国能源管理综合服务供应商依斯塔及其附属公司,若再添上1月16日拿下的澳洲天然气管道和配电公司Duet,仅今年在中国以外地区的投资已达825.79亿港元。

关于李嘉诚“脱亚入欧”的争议,早在2013年即甚嚣尘上。如果不是欧盟基于反垄断考量在去年年中否决了其102.5亿美元收购西班牙电信下属英国O2电讯公司的计划,那么李在中国内地及香港之外的投资版图将更趋惊人。

这,也带来一系列变化。

2007年时,是时的长江实业营收154.42亿港元,其中香港地区占比81%,内地和新加坡分别占到7%和12%。而国际化色彩更浓的和黄公司当年营收2187.26亿港元,其中欧洲业务占比44%。但至2016年,经过重组后剥离了地产业务的长和欧洲业务占比已升至49.16%。

2017年8月3日,两家公司就半年报召开的分析师会议上,更多数字浮出水面。过去半年内,长和来自香港地区的收入下滑了6.15%至226.25亿港元,占比为12%。与此同时,其香港地区总资产同比下降9%,与集团整体权重亦只到9%。而欧洲方面就以43.07%的资产占比提供了47%的收入。

别忘了,诸多项目因为刚刚改弦更张且处于欧洲整体经济尚不理想环境下并无发力。

某种意义上,无论长和还是长地,从投资属地和利润回报来源地双向参照,已是真正实现全球化的大型企业,尽管身为舵手的李,其英文名字依然按照汉译英,老老实实标注为“Li Ka-Shing”。

“哪里回报高就去哪里”,今年初集团开春年会上李嘉诚的讲话固然是一种正常不过的商业逻辑,但除了高门槛、对手少、现金流回报安全稳定等循规蹈矩的商学院式说辞外,李氏位于70层长江中心顶楼办公室中那副对联的下联值得深思:择高处立,寻平处住,向宽处行。

对了,素来逆潮流而动的李嘉诚对重资产范畴的能源、电信、公用事业大为上心,也是一个叫后生同行深感困惑的谜。为此,长江实业地产公司已决定正式取消“地产”字样。要知道60年前李嘉诚正是通过在香港北角投资12层高的长江工业大楼,才正式开始从一个从事塑料花制造的小工业家,向一个以地产为主业的大企业家转型。而至耄耋的他,显然准备开始又一次重大转型。

亚马逊的杰夫·贝索斯对此有过“深得李心”的阐释:拥抱变化不如赌对不变。因为你往往不知道十年后的变化是什么,但你知道十年后什么是不变的。根据不变的去建立你的商业战略会更清晰。

真的只谋求不变?要知道李氏旗下维港投资在以色列和美国硅谷的风投战绩彪炳,仅投资脸书和AlphaGo之父Deep Mind公司即获利2-4倍。当然,这已是另一个故事。

十年后,那该是63岁的李泽钜来担任旗手了。其实也未必,今年3月过世的大卫·洛克菲勒,直至101岁时还在操心他的大通曼哈顿银行。

还是补祝“超人”老先生生日快乐先!

进入【新浪财经股吧】讨论

责任编辑:马婕