3月14日,舜宇光学在和记黄埔总部和记大厦举行了其2016年业绩会,参会来宾熙熙攘攘,坐不下的分析师和买方研究员摩肩接踵地站了一圈。会后,舜宇董事长叶辽宁、CEO孙泱、副总裁马建峰等管理层更是被各路人马围了个水泄不通。

在资本市场上,有这样的盛况时,往往说明公司价值已被充分挖掘。美国传奇基金经理彼得林奇就在他的书中表示,他更喜欢分析师不追踪的,或者调研很少的公司,因为关注度低的背后,往往同时伴随着低估值水平,有更多的机会提前介入布局。

对应到近几年的大牛股----舜宇光学科技,在2012年以前只是一只市值不到30亿港元的小公司,外资因为市值小流动性低而看不上眼,很长一段时间也只有一两位分析师出报告。

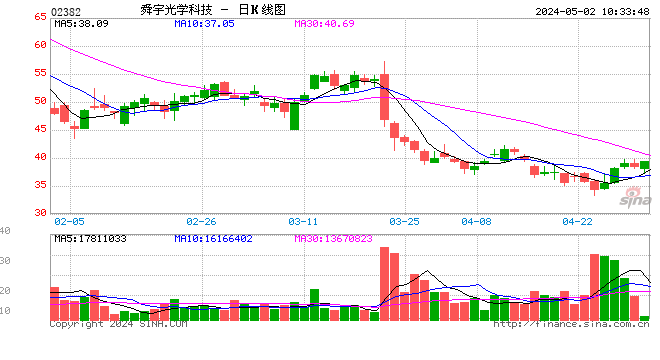

时来运转的起点,是舜宇搭上了智能手机爆发的东风,营收利润开始连续超预期增长,市值变化更是一日千里。2016年,在众多大行严密跟踪下,良好的出货数据更是驱动股价从16港元爬到近60港元,市值突破600亿港元。

根据wind数据,其17年预测PE为31.37,PB(MRQ)为11,EV/EBITDA高达51。

面对这样的估值,个别外资大行表示股价已经充分反应了未来的增长预期,从前期的买买买到最近的调降至持有。这样的转变,或许预示着这只多年难遇的美味大鱼,在短短的四年时间里已被资本市场抢食干净。

利润增长最显著

抛开估值问题,舜宇2016年的业绩相当靓丽,收入146.12亿元人民币(单位下同),同比增加36.6%。2016年第一大客户是华为,占收入25%左右,其它国内手机领先品牌也都是舜宇的客户,前五大客户估计占50%左右。中国区域收入占比超过8成。

毛利上升52%,达到26.8亿。净利润增幅最大,同比增加66.9%至12.71亿。

智通财经整理其近年财务数据,净利润增速已经连续两年超过收入增速。

整理其其毛利率、净利率数据可以发现,连续两年保持上升,说明舜宇的盈利能力确实在增强。ROE也由19.9%增长到25.9%。

资本开支方面,由2015年的4.1亿增加到2016年的9.7亿。预计2017年将为14~18亿,方向为手机镜头和手机摄像模组各5个亿,车载镜头1个亿,生产车间相关2~3个亿。

光学零件贡献盈利大头

具体按业务划分,三项业务的收入都保持上升,光学零件和光电产品的增速较大。

2016年,其光学零件事业销售收入同比上升约30.3%至29.56亿元。收入增长的主要原因是由于出货量的上升,及产品结构改善令手机镜头产品平均价格上升,以及车载镜头出货量的持续增长。光学零件事业的毛利率升至39.8%。

光电产品的销售收入同比上升约38.8%至约114.03亿元。主要原因是出货量的上升,及产品结构改善令手机照相模组产品平均价格上升,光电产品事业的毛利率升至10.5%。

而占比最小的光学仪器的销售收入也较去年上升约19.9%至2.53亿元,毛利率升至40.4%。

结合上述数据可以发现,虽然光电产品的营收已经成为绝对主力,但其毛利率较低,净利的主要来源还是舜宇起家的光学零件,贡献利润接近七成。

双摄模组高单价、汽车镜头前景好

按应用市场看,其手机镜头、车载镜头、手机摄像模组是舜宇最大的三个生产线,其主导产品的全球市占率均居行业前列:摄像头模组全球市场份额约9%,与欧菲光稳定在全球前两位;手机镜头市场份额在2015年超过台湾玉晶光电,以9.4%的份额成为全球第二(台湾大立光市场份额占比近 35%),是全球少数几家能够量产8MP以上的厂家之一;车载镜头全球市场份额第一(25%~30%)。

2016年全球智能手机出货15亿部,同比增长5%,虽然增速逐渐减缓,但消费者对高清摄像头和双摄的需求使得舜宇这样的手机镜头和模组商依然受益。其手机镜头(HLS)出货量同比增长25.8%,达到3.79亿颗。其中,千万像素以上产品的出货量占比已由去年约9.1%上升至约28.9%。此外,其千万像素双摄、一千三百万像素广角、一千六百万像素大光圈╱ 光学防抖、千万像素以上的6片塑胶非球面镜片的手机镜头及用于VR及AR设备的镜片及镜头均已实现量产。管理层预计17年手机镜头还会有30~35%的增长。

手机摄像模组(HCM)的出货量较去年增长约18.3%,接近2.7亿颗(一个双摄模组视作一颗模组)。其中,千万像素以上产品的出货量占比由去年约31.3%跃升至约60.7%。17年预计增长15~20%。

需要注意的是,虽然HCM近年来竞争有愈发激烈的趋势,如A股联创电子投资年产6000万颗高像素手机摄像模组项目的新增产能,但舜宇目前在双摄模组的实力国内第一,其推出的 12MP 双摄模组,贴牌德国相机制造商 Leica,已经用于 Huawei P9 手机上。其双摄模组的ASP 达到 120 元,在2016年带动整个模组ASP提升15%以上,管理层预计2017年依然能提升。

车载镜头(VLS)的出货量延续了去年高于行业的增速,达到约37.0%,达到2262万颗。继续保持了全球第一的地位,并进一步提升了市场份额。未来ADAS甚至更高程度的自动驾驶,都会对车用镜头带来持续需求。而汽车镜头对耐用性和要求要远远高于手机镜头,门槛更高。

至于未来的发展,管理层在业绩会议上表示,舜宇未来要在研发上继续投入,在算法、软件上取得更大突破后,由一家镜头公司转变成“Smart Eye”系统供应商。

财务数据藏有隐忧

首先,是存货的大幅上升,管理层解释为2016年下半年出货加速,进行相关材料提前备货和生产。

然后是应收款项的坏账拨备增幅巨大。管理层解释正在积极地进行相关推动,目前进展较为乐观。

这两块的增长多少影响到了其经营现金流净额,同比2015年有所下降。

投行目标价分歧大

里昂发表研究报告表示,虽然2017年指引符合预期,但基于手机镜头平均售价调低预测,下调2018年收入及纯利预测分别1%及6%。将其目标价由60港元下调至55.5港元,评级由“跑赢大市”下调至“跑输大市”。

美银美林表示,将舜宇(02382)目标价由31港元调升至36港元,2017每股盈利预期调高31.5%,以反映较强的交货量及利润率展望,该行对镜头行业的结构性趋势感乐观,但相机模组业务竞争激烈,或限制上升空间,目前估值达2017年盈利预期的32倍,认为估值过高,重申“跑输大市”评级。

而乐观派如大和、花旗、小摩都将目标价定在65港元以上,较现价有超过15%的升幅。最乐观的麦格理,目标价继续维持80港元。

面对这样的分歧,几位长期持有舜宇的投资者向智通财经表示,目前的估值确实不便宜,股价或维持震荡,等待业绩来消化估值。

3月14号,紧随业绩报告的发布,股价高开低走后以下跌4.01%收盘,而3月15日舜宇股价小涨1.81%,似乎已经开始企稳。

进入【新浪财经股吧】讨论

责任编辑:马天元 SF180