美元:有望震荡走强

2005年以来,美元一扫先前的颓势,走出了逐波扬升的行情。

上半年,美元经历了4年以来涨幅最大、时间最长的一次上涨,累计涨幅接近9%。7-8月美元的调整对上半年上涨行情进行了修正,但9月份其调整幅度又基本被收复。今年美元出现的行情是反转还是反弹,可从以下三方面来判断:

双赤字仍将困扰美元

一般而言,汇率的长期趋势最终将与基本面保持一致。

今年美国第一、二季度GDP增长率分别为3.8%和3.3%,大大高于同期欧元区和日本的GDP增速。数据显示,2005年美国经济在

世界经济体系中处于相对强势的位置,这对美元起到了根本性的支撑作用。

但同时也应注意到,前期导致美元长期下跌的重要因素之一,即结构性双赤字问题依然没有得到有效解决。美国第一、二季度经常账赤字分别为1986亿美元、1957亿美元,占GDP的比重分别高达6.7%和6.3%,该国贸易赤字对美元的压力仍然较大。

另外,今年8月份美国联邦财政预算赤字为499.8亿美元,本财年前11个月的预算赤字为3525.6亿美元,虽然比去年同期有所下降,但近期破坏力极强的飓风,势必会使美国增加财政预算,从而扩大赤字。双赤字问题依然是困扰未来美元走势的隐患。

加息预期支撑美元走强

汇市中,利率与汇率保持着较高的相关性。资本具有逐利的特性,美元利率持续上升的预期将吸引海外资本流入美国。

美国联邦基金利率于2000年在6.5%见顶,并从次年起开始了漫长的降息周期,美元汇率也从此踏上了漫漫熊途。而自2004年6月份起美元一口气连续加息11次,美元汇率滞后半年也开始止跌反弹。从以住走势来看,利率和汇率的趋势大致趋同。

在最近一次9月20日升息后,美联储发表声明称,将继续保持“有节制”的加息步伐,以应对通货膨胀问题。这预示着美元利率依然处在加息周期,并将与美国经济良好的增长势头一道对美元汇率构成支撑。

油价对美元的影响有限

今年以来,国际油价一路上扬,纽约原油期货价格一度突破70美元/桶大关。市场人士认为,虽然近期油价连续回调,但不排除再度走高的可能,飙升的油价将引发全球范围的通货膨胀,抑制世界经济的发展。

但笔者认为,油价高涨对各国经济的影响不尽相同,美国有着丰富的石油资源,国内又有较高的石油储备,在国外也拥有巨大的石油开采份额,石油贸易又是以美元结算,高油价对美元汇率的影响相对较小。而欧盟和日本则石油资源匮乏,主要依赖进口,油价上涨将增加欧盟和日本的经济负担。

当然,还有其他基本面的因素,如德国大选的最后结果、飓风的最终影响等,都将影响美元后市。

(

赵蔚

招行上海市分行)

日元:经济复苏构成强支撑

今年以来,日本经济复苏迹象异常明显,这从日本股市近期的表现中可见一斑。9月份日经指数连创4年多以来的新高,并一举突破13000点大关。这显示,无论是本国还是外国资本,都认可日本企业的获利能力。市场普遍认为,日本股市走好,得益于该国宏观经济整体复苏。

主要经济数据纷纷向好

经济数据从另一方面对日本经济复苏进行了验证。首先,对日本经济贡献最大的出口仍然保持了良好的增长势头,表现最好的8月份同比增幅超过8%,这使得日本经常账盈余能够保持较高水准。

今年日本经济的亮点还来自内需的增长。数据表明,日本经济结构在今年出现了一些微妙变化,内需拉动经济增长的权重不断走高。

另外,近期日本公布的政府调查显示,受访者对四季度的未来预期指数达到11.1,明年一季度为9.0,这将为四季度初公布的新一季短观报告打下坚实的基础。

当然,日本经济复苏也和该国政局相对稳定有关。众所周知,在8月初邮政民营化法案被否决后,小泉迅速提前组织大选,最终率领自民党大获全胜。

在对国会发表的最新演讲中,日本首相小泉再度提及包括邮政民营化在内的一系列改革计划,并承诺在四季度初付诸实施。这无疑会给日本经济增长添加了新的活力,理应有利于日元。

日元尚难独善其身

美元今年以来的强劲走势令非美货币整体表现不佳,日元也难独善其身。

据观察,2003年和2004年汇市的明星币种,如澳元,其特征就是高利率。而近期美元连续加息,加息周期也没有即将结束的迹象,对日元汇率的影响不可小视。

就低风险资产的回报率而言,日元相比美元显然处在弱势地位,这和日本央行改善日本通缩状况,推行零利率政策紧密相关。如果单从这一角度分析,很难令市场寻找到任何转机。在刚结束的G7会议上,日本央行总裁福井俊彦再次强调了日本央行根除通缩的决心,他的态度明显淡化了市场对日本央行提早结束紧缩货币政策的预测。

当然,不得不提的还有油价。日本作为基础能源完全依赖进口的国家,承担了很多高油价带来的阵痛。日本仍是各主要经济体中受油价上涨危害最大的一个,油价若继续飙升,极有可能牵制日元的后期走势。

四季度希望犹存

即便如此,也不表示在本年的最后一个季度中,日元就完全没有任何表现的机会。相反,由于日元基本面的正面信息居多,且不确定因素偏少,至少从交叉盘的角度而言,日元应该会有不错的表现。

更理想的情况则是美元在四季度一旦出现反转,日元则完全有能力展开年内的反弹行情波段。因为从近4年的走势来看,今年是日元首次出现前三季度连续下跌的形态,且近3年来日元在四季度无一例外呈上升格局,这又增加了几分上涨的可能。

(

李炜

农行上海市分行)

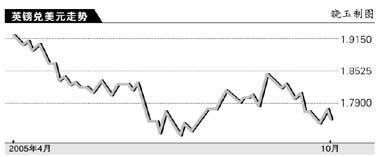

英镑:下行风险加大

英镑兑美元自9月5日短期见顶于1.8500后,在随后的一个月内走出大幅下探的行情,至9月30日已跌至1.7546,跌幅超过4.5%。美元再度升息,与英镑的利差进一步缩小,美联储在排除飓风影响后坚持稳步升息的决定打击了英镑的走势。在欧系货币中,英镑的表现最为疲软,其未来下跌的风险要大于欧元和瑞郎。

基本面利空频出

近期,英国经济数据频频打击了英镑。英国9月份的CBI零售销售数据降至历史最低水平,使得市场对该数据10月份的预期初值也降至低点;英国国家统计局下调今年第一、第二季度GDP增长率分别至1.7%、1.5%,远低于年初预测的3%和3.5%的目标。种种数据使得市场对英国央行今年再次降息的疑虑不断升温,8月份英镑曾降息25个基点至4.5%,为近2年来首次降息。

技术形态空方占优

市场的低迷气氛反映在技术指标上不利于英镑。英镑兑美元经过连续3周的下跌,已逼近布林线下轨1.7620一线,而该位置近期从1.7760快速下滑,布林线开口区间有加大的趋势,也就是说下轨对英镑的支撑作用并不强;随机指标KDJ仍在底部挣扎,没有短期筑底成功的迹象;中期RSI强弱指标也早已突破常态区间底部,配合布林线看空英镑。另外,从日线图来看,英镑日K线已全部跌破中短期均线支撑,呈空头排列,不排除短线加速下跌的可能性。

把握节奏不抢反弹

与欧系货币阵营中的欧元和瑞郎相比较,英镑在交叉盘中的表现也是近阶段走势最差的。瑞郎有强于预测的KOF领先指标支撑,欧元则有德国政局稳定后反弹的预期,英镑似乎只有再次降息的担忧。而且,与欧元和瑞郎不同,英镑离今年的低点1.7350一线还有超过300点的距离,测试年内低点有效性还有一段时间。

由于点数权重偏小的缘故,英镑往往会有较大的波幅,给投资者有利可图的操作冲动。但汇市有句谚语“趋势是你的朋友”,笔者认为,在英镑仍处在下降通道的情况下,需要克制住短线操作抢反弹的欲望,因为获取有限的收益将承担更大的风险。

(

沈捷

建行上海市分行)

澳元:受益于金价大涨

美元是9月份汇市的最大赢家,欧系货币则损失惨重,日元也一度接近年内低点,唯有商品货币的表现算是非美阵营中的另类。9月份,加元始终在上升通道内运行;澳元虽不像加元那样牛气冲天,但也表现坚挺。澳元在9月下旬出现一波回调行情,但不久便企稳,其中期偏强的态势并未遭到破坏。

涨跌皆因飓风

9月份澳元先涨后跌,其走势与国际金价的波动亦步亦趋。

先后登陆美国的“卡特里娜”和“丽塔”飓风,在澳元的“9月沉浮录”中扮演了非常重要的角色。“卡特里娜”意外来袭,令市场措手不及。飓风对炼油设施的破坏引发国际油价飙升,突发的自然灾害,令黄金特有的避险魅力大放光芒。市场普遍预期,油价上涨将引发美国通货膨胀,损害债券等固定收益投资品种的价值,但最保值的硬通货黄金大受青睐。金价从每盎司429美元开始强力反弹,至飓风“丽塔”登陆前夕,金价已升至近20年来的最高点每盎司475美元。

澳元走势与金价存在高度的关联性,澳元也趋金价走强之势,在0.7450附近止跌反弹,直至创出月内高点0.7764。但“丽塔”并未造成预期中非常严重的破坏,这个意外使金价出现大幅回落,澳元也因此停下了强势上攻的脚步。

经济前景稍显乐观

近期澳大利亚经济基本面的表现尚可。

澳大利亚8月份领先经济指标连续第6个月上升,至159.4。澳大利亚央行上半财年金融稳定性报告显示,国内金融系统运行状况依然良好,银行业表现尤为强劲,经济持续增长对金融业构成支撑。另外,澳大利亚国内房价已经持稳,房贷出现放缓并未损害经济增长和金融系统。但报告还指出,澳大利亚经济前景有3个主要风险因素:全球房产价格上升、个人债务扩大及银行系统竞争加剧。

从上述报告的措辞判断,澳大利亚央行未来数月可能继续坚持中立的货币政策。8月份,澳大利亚央行货币政策立场从偏紧转向中性,自今年3月份升息25个基点后,澳大利亚指标利率一直维持在5.50%的水平。

利率期货也预示澳大利亚明年利率将维持稳定,并有可能在明年年底前升息25个基点。因此,作为高息货币,澳元的吸引力仍将对其中长线走势构成支撑。

震荡走势宜做波段

从澳元兑美元的日线图来看,自今年6月下旬开始,澳元走出一个震荡区间逐步收窄的类似收敛三角形的形态。形态的上轨成功压制了澳元9月份连续10个交易日的上攻走势,显示0.7730-0.7750区域阻力较大。

近期澳元若能企稳反弹,并快速收复前期双顶形态的颈线位0.7610,那么后市有望再次挑战0.7720一线。而如果能够有效突破该位置,则澳元下一个强阻力位在上升趋势线切入位0.7860一线。年内来看,0.78上方是比较理想的获利离场位置。

鉴于澳元的震荡走势还将持续一段时间,操作上以波段交易为宜。美元9月份的强势尚未出现明显转弱的迹象,逆势博非美货币反弹的获利空间有限,必须严格执行止损纪律,止损区间定在50点左右为宜。

(

谢曾令

中行上海市分行)

欧元:沉舸难起

近日,欧元兑美元一度跌至今年7月份以来的低位1.19一线,最新的国际货币市场报告显示,欧元头寸已从此前净多头合约转为净空头合约。笔者认为,虽然欧元后市有可能出现短暂反弹,但能否守住1.1864的年内低点仍有待观察。就目前形势而言,今年第四季度欧元的走势不容乐观。

目前,德国两个得票领先的政党距离达成协议,组建联合政府的日子越来越近。人们不禁忧虑,这样一个联合政府能维持多长时间?作为欧洲头号经济大国,德国政局不稳将拖累欧元区经济改革的整体进程,这显然为欧元后期走势投下了浓厚的阴影。

另外,德国DAX指数自今年4月末以来的涨幅高达17.6%,德国股市的强劲表现将有可能加剧欧元面临的风险。

随着政治变数成为现实,加之未来有诸多不确定性因素,那些看似预料之中的事件都有可能引发市场更多的抛售欧元的行为。相比之下,美国经济的基本面较乐观,尽管受到飓风冲击,但美联储一如市场先前的预期继续加息。

欧元区经济数据乏善可陈,德国政治前景扑朔迷离,美元利率又处在上升通道之中,这些因素导致欧元汇率面临沉舸难起的局面。

从技术面来看,欧元兑美元中线走势偏空,9月末已跌破1.2105-1.2135的强劲支撑带,还向下击穿了菲波纳奇支撑位1.2038(7月上旬上涨行情76.4%的回撤水平)。近日,欧元有所反弹,但如果后市再度展开调整,并有效跌破1.20的整数关口,其下一目标位将是今年7月5日的低点1.1866。

(

王鹭

工行上海市分行)

|