近日,各家保险公司纷纷发布投资连结保险(简称“投连险”)年中报告。

随着股市持续低迷,基金指数下跌,投连险的价格也是跌势难止。半年时间中,各公司以投资基金为主的投连险“进取型”账户普遍出现了3%以上的跌幅。

对于稳健的投资者而言,弱市之下减少对投连险的投入,不失为一种选择;而对于已规定不能减少年缴保费的“第一代”投连险客户,应适当转换几种投资账户的投资比例,降低风险。

投连险投资风险尽显

在所有保险产品中,投连险的投资收益无疑是最不“保险”的,风险特征类似于开放式基金。

投连险的一般运作模式是,客户向保险公司缴纳保费后,其中较少一部分进入保障账户,用于保障;其余较多部分进入投资账户,由保险公司代为投资理财。

投资账户又会根据风险和收益相匹配的原则,分成几个投资风格有所差异的子账户,由客户自由选择,各账户单独结算。在今年股市低迷的情况下,以证券基金为主要投资标的的账户,多出现了亏损,而以货币市场工具为主要投资方向的账户则实现小幅收益。

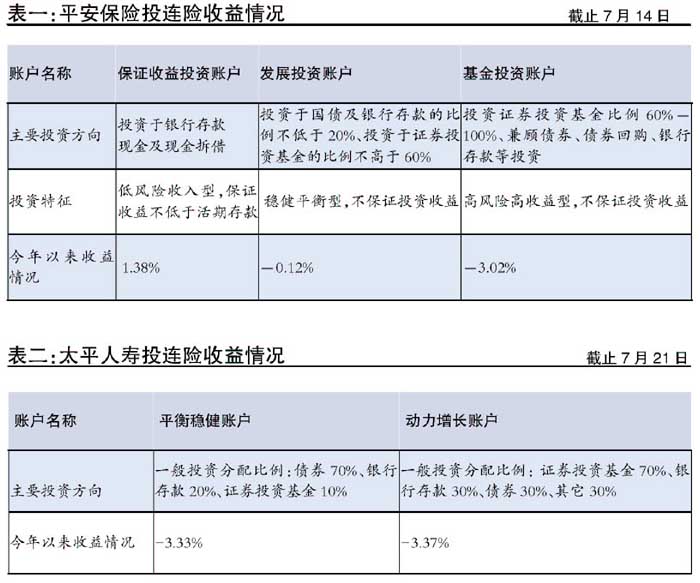

以平安保险公司推出的“第一代”投资连结保险为例,设有发展投资账户、保证收益投资账户和基金投资账户,各自的投资特征和今年以来的收益情况(见下表一)。

可以看出,风险最大的基金投资账户,因股市疲软出现较大亏损;低风险的保证收益投资账户实现小幅收益,高于一年期银行定存的效率,与货币市场基金大致相当。

再以去年面市的“第二代”投连险———太平人寿保险公司的“智胜”投连险为例,设有平衡稳健和动力增长两个账户(见下表二)。

公开信息显示,9只投资连结保险共20多个投资账户有六、七成账户价格下跌,而跌幅居前的大多是主要投资于基金的“进取型”账户。

坚持长线分段操作

平安保险公司理财顾问朱菊华向《每日经济新闻》表示,如果排除误导成分,理性投资者当初购买投连险时,应充分认识两点:一、投连险存在投资风险,没有保底收益;二、初期手续费较多,只适合长期投资。

她认为,投连险账户近年来出现亏损,是因为股市系统性风险,从理论上来看,如果投资时间够长,随着股市走出低谷,投保人也能得到A股市场的平均收益。

据了解,目前市场上投连险在缴费方面大致有两种模式:一种如平安保险的投连险,每年续缴的保费只能等于或高于首年度缴纳的保费,且须缴满10年或20年;一种如太平人寿的投连险,缴费相对自由,客户可自行决定每年投资于投连险的资金额度。

理财专家认为,如果投保人暂时没有更好的投资渠道,不宜轻率退保,因为一般投连险条款都规定,如果在前5个或10个保单年度退保,保险公司将收取2%-10%不等的退保费用。

对于第一种投连险的客户,不妨对各投资账户的追加投资比例进行调整,以获得相对稳定的回报。在目前熊市的背景下,平衡型、稳健型账户往往具有相对较好的抗跌能力,可加大对这类账户的投资比例,减少投资于风险较大账户的资金比例,待股市回暖,可再作相应调整。

投资于第二种投连险的客户,则可根据自己的投资偏好,考虑是否暂时减少对投连险的投资。

此外,投保人不应进行频繁的买卖操作。不少保险公司规定,对于在不同投资账户间频繁转换的,将按照转出投资单位价值收取1%左右的手续费。如将资金从已出现浮亏的账户中提出,等于是将亏损变现,更应谨慎从事。

英、美的投资连结保险

英国和美国分别于1961年1962年,推出了第一个投资连结保险。

在美国称作变额保险或变额万能保险,在英国称作基金连锁保险,但产品的基本形态和功能相同。

主要特点如下:一、有多种投资选择。

保险公司一般都会提供具有不同风险与收益特征的多个基金由客户选择,有的公司提供的基金多达数十种。

这些基金既有保险公司自己管理的内部基金,也有其它投资管理人管理的外部基金,客户可根据自己的风险承受能力、投资目标等灵活选择。

二、有更高的透明度。

保险公司将保费构成的三个要素即保障、储蓄和费用部分,明确分开并分项收取。

三、具有更高的灵活性。

客户可根据实际需要调整保险金额和保险费,选择保险费的支付时间、调整投资策略等。

与我国投连险在投资方面“打包”操作的手法相比,英、美的投连险可供客户选择的投资渠道更宽,自由度也更高。

此外,英、美的投连险在缴费方面也更加透明和灵活。作者:保险主笔秦晓华 每日经济新闻

|