竞购美泰突然杀出第三者惠而浦 | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2005年07月19日 03:33 每日经济新闻 | |||||||||

|

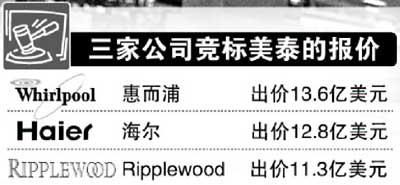

美国家电巨头美泰的竞购真可谓一波三折。继海尔、Ripplewood公司抛出竞价后,又杀出“第三者”惠而浦公司。 17日,美国头号家电巨头惠而浦宣布,以13.6亿美元现金和股票交换的方式竞购美泰。这个价格已经超出了海尔12.8亿美元以及Ripplewood11.3亿美元的出价。

惠而浦提出以每股17美元的价格收购美泰,比此前Ripplewood开出的14美元一股的价格高出五分之一,也高于海尔每股16美元的出价。但惠而浦提出以现金和股票结合的方式收购美泰,而海尔则是以纯现金的方式收购。海尔目前正在对美泰的账目进行审核,预计将在本周内完成审核过程,以决定是否继续对美泰的竞购进程。惠而浦的竞购也将视其对美泰的账目的审核而定。 美泰曾于13日表示,Ripplewood的收购请求已经获得美国联邦贸易委员会的批准,美泰的股东将于8月19日在爱荷华州牛顿市的公司总部投票表决是否接受Ripplewood和海尔分别提出的收购方案。 除了每股开价17美元,惠而浦还提出承担美泰9.69亿美元的债务。惠而浦董事长、总裁兼首席执行官杰夫·费提格表示,两家公司合并“适合惠而浦的公司战略,会给我们的股东创造价值,能使消费者和用户直接得利,是惠而浦力所能及的”。 在给美泰董事会的信中,费提格写道:“我们在一起能够大大提高效率,降低成本,促进创新并更好地利用公司资产。” 惠而浦的竞购有可能使Ripplewood被迫放弃和美泰此前达成的收购协议,美泰可能因此被迫支付4000万美元的违约金。美泰曾于上个月表示,该公司正在考虑海尔12.8亿美元的竞购方案。当时Ripplewood就发过话,表示美泰同海尔的谈判造成“障碍和不确定性”,该公司有权终止双方的协议。 据《纽约时报》报道,惠而浦提出竞购的时机,正好是美国国会备受中国公司竞购美国企业困扰的时候。如果说美国人担心中国人成为美泰的新主人,那么这种担心肯定不是出于美泰在业界的地位。分析师认为,美泰面临成本居高不下、销售增长疲软和利润剧烈下滑等问题,才使其成为被收购的主要目标。美泰去年的销售额为47亿美元,亏损达900万美元。 在最近刮起的一系列竞购风之前,曾有一部分潜在收购者在仔细研究了美泰的账目后打消了原来竞购的念头。据路透社报道,美泰提交的文件显示,该公司曾于5月19日至6月17日期间同36家潜在买主进行过接触。 美泰的亏损主要来源于其吸尘器销量的大幅下跌、不断上涨的原材料价格以及亚洲同行的低成本优势。美国零售业巨头百思买(BestBuy)已经将美泰的洗衣机和冰箱撤柜;而家居百货(HomeDepot)则引入了韩国LG电子生产的家电产品,加剧了美泰所面临的竞争。 与之相比,惠而浦的业绩显然好得多,该公司去年的收入达132亿美元,利润超过4亿美元。如果惠而浦收购成功,美泰下属的知名家电品牌Jenn-Air、Amana、Jade和Hoover将悉数归惠而浦所有。惠而浦将于美国东部时间18日上午11时召开电话会议,讨论有关收购美泰的事宜。 海尔不予评价 昨日,海尔企业文化中心负责人就惠而浦加入美泰收购一事向《每日经济新闻》发来声明。 海尔在声明中称:“海尔集团非常关注美泰的收购事宜,但至今尚未对收购事宜作出任何决定。同时,海尔也不评价其他公司的行为。” 另外,记者还采访了惠而浦上海分公司的负责人,该负责人明确表示,收购行为还停留在总部,“不会对惠而浦中国产生重大影响”。 (朱琳) | |||||||||

|

| 新浪首页 > 财经纵横 > 产经动态 > 海尔竞购美泰 > 正文 |

|

| ||||

|

| 企 业 服 务 |

| 股票:今日黑马 |

| 投资3万元年利100万! |

| 韩国时尚品牌女装招商 |

| 超值名牌时装折扣店 |

| 虫虫新女装漂亮才被抢 |

| 亚洲火爆前卫时尚女装 |

| 名牌服饰一折引爆商机 |

| 美味--抵挡不住的诱惑 |

| 开麦当劳式美式快餐店 |

| 中国1000个赚钱好项目 |

| 失眠、抑郁症新突破! |

| 男人--让你幸福到底! |

| 近视眼手术暑期大优惠 |

| 3个月,重振男性雄风 |

| 中国特色治疗精神病! |

|

|

|

| ||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|