刘利刚:地方政府债务会演变为中国银行危机吗

地方政府债务会演变为中国银行危机吗?此文我们将讨论中国地方债务及其可能对银行业健康发展产生的影响。

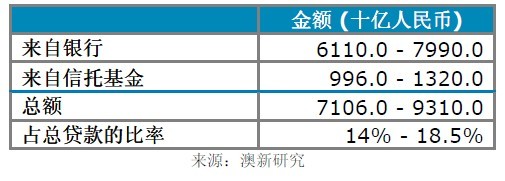

·我们估计中国银行业对地方政府融资平台信贷额度在7.1万亿到9.3万亿人民币之间,约占银行总贷款额度的14.0%-18.5%。

·地方政府债务可能引发流动性危机,但只要偿付期限能够得到延迟,同时,中央政府能够持续为地方政府代发国债,地方政府的偿付能力风险并不显著。

我们认为地方政府债务是一个风险,但并不会影响中国的宏观经济稳定。

地方政府融资平台债务:规模、风险及其对中国银行体系的影响

2009年至2010年间中央政府的财政刺激计划,导致中国地方政府融资平台积累了大量债务。但是我们认为,地方政府债务风险面临的是流动性风险,而非偿付风险。一旦贷款偿还期限得到延迟,这种流动性风险也将被大大降低。同时我们认为,中国也需要发展地方政府债务市场,以降低集中在银行体系中的风险和期限错配的恶化。

中国地方政府融资平台的繁荣始于2008年9月国际金融危机爆发以后。为了对应骤降的外部需求,中国政府迅速发起了4万亿(约为GDP的16%)财政刺激计划,其中中央政府出资1.2万亿元,而地方政府和国有企业被要求完成剩下70%的融资。由于地方政府不允许发行债券,向商业银行贷款成为唯一的融资渠道。为便于融资,地方政府成立了融资平台为投资项目融资以活跃地方经济活动。

截至2010年年底,地方融资平台总数由4000增加到9828个,其中大约70%为区县政府服务,贷款额也由2009年初的1万亿元增长到了2010年中的7万亿元,约为2008年地方政府收入的121.1%。此外,部分贷款已被出售给信托基金,而不再出现在银行资产负债表中,由于这些基金无需向公众披露很多信息,实际数量无法计算。

地方政府债务的飞增,导致了对中国地方政府财政可持续性的担忧以及对中国的银行系统的健康的担心。随着央行发起的新一轮的包括提高准备金率和加息在内的紧缩货币政策,地方政府融资平台因投资期限错配而导致资金问题的风险骤增。由于基础设施项目必须经过多年以后才能开始盈利,然而地方政府却必须立刻开始偿还本金和利息,加上房地产市场的趋冷也预示着地方政府的收入将开始下降,市场对地方政府违约的担心渐起。

在本文中,我们将首先通过研究中国主要商业银行公布的季度数据估计地方政府债务的规模,然后通过压力测试来评估他们对银行体系的影响。最后,我们讨论了可能的政策选择。

地方融资平台的债务规模扩大

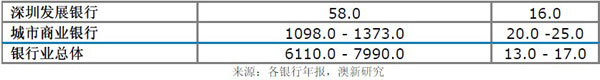

在下表中,我们通过分析中国主要商业银行公布的数据,估计了地方融资平台贷款规模。截至2010年底,地方融资平台贷款总额达6.11万亿元至7.99万亿元。五大银行(工商银行,建设银行,中国银行,中国农业银行和交通银行)占25%左右,略低于它们在中国贷款市场中的份额。由于股份制商业银行和城市商业银行与地方政府的关系更紧密,地方政府也往往是这些银行的主要股东,其向地方融资平台提供的贷款占到总贷款额的比例更高:与五大商业银行的5.6-10.1%相比,股份制商业银行达到了8.7%到16%。有消息称,中国银行体系中的第三级银行——城市商业银行以及农村商业银行,对地方融资平台贷款的比率高于股份制商业银行。以南京银行为例,其约有20%的贷款借给了地方融资平台。以对地方融资平台贷款占到总贷款额的20-25%计,城市以及农村商业银行向地方融资平台的贷款总额约达到1.1万亿至1.4万亿人民币。

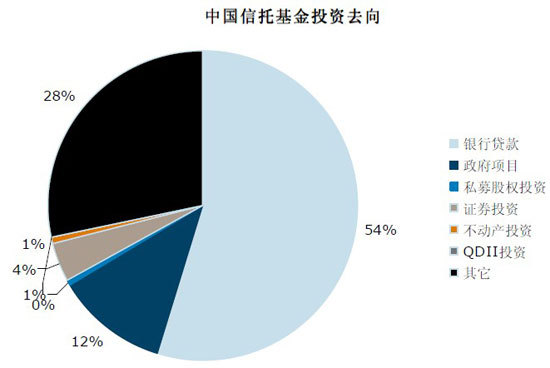

以上估计仅包括仍然反映在银行资产负债表中的对地方融资平台贷款。由于中国商业银行开始将很多贷款出售给信托公司,以满足监管或者贷款要求,因此真正的贷款额将高于我们以上的估计。根据中国信托基金协会的公开信息(见下图),截至2010年底信托资金总额约为2.9万亿元人民币,其中的54.6%(约1.66万亿元人民币)被用来购买银行贷款,另有11.7%的信托基金(约3560亿元人民币)用于政府项目。这两类信托基金可看作地方融资平台对银行体系的债务。我们首先做出一些假设来估计这个数字:

1.所有用于投资政府项目并且出售给信托基金的贷款,都被用于地方融资平台;

2.过去2年中,中国银行业共发放了大约18万亿的新贷款,以流向地方政府融资平台的贷款占总贷款额的;

比率的上下限计算,大约40%到60%的出售给信托基金的贷款可能与地方融资平台有关。

由以上假设,我们估计大约6400亿至9640亿元人民币的地方融资平台贷款被出售给了信托基金,加上投资到政府项目的3560亿元人民币,截至2010年底,表外部分的地方融资平台贷款的总额可达0.96-1.32万亿元人民币。加上银行资产负债表上的部分,中国银行业对地方融资平台的信贷可达7.1万亿元至9.3万亿元人民币之间,占贷款总额的14-18.5%。

地方政府融资平台相关风险的压力测试

地方政府融资平台相关风险的压力测试那么地方融资平台对银行体系的风险究竟有多大呢?他们会危及地方政府的财政可持续性吗?我们首先回答第二个问题,因为只有理解了此类贷款对地方政府财政情况的影响,才能够评价其对银行体系的风险。

对地方政府财政情况的影响

2010年,中国地方政府财政收入大约为7.3万亿元人民币,其中3.2万亿元人民币(43.9%)来自于中央政府的转移支付,另外有2.7万亿元人民币(37%)来自地方政府的土地拍卖。按照这样的比例,地方政府融资平台向银行体系的贷款则达到了地方收入的97-127%。

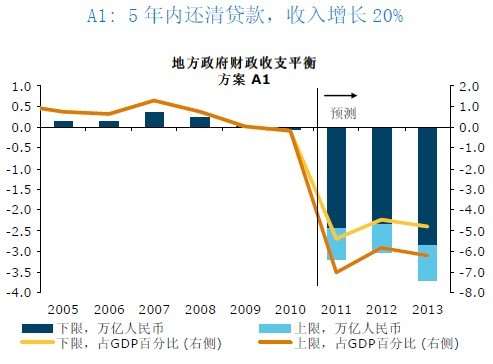

假设这些贷款将获得2年(2009和2010)的宽限期,在此期间借款人只需清偿利息,且在未来5年或7年内清偿,那么地方政府融资平台将于2011年以后开始偿还本金,偿还本金的数额将在贷款存续期内不断增加。此外,贷款利率也会随着中央银行持续的紧缩货币政策而升高,利息偿付也极有可能受到影响。我们假设地方政府财政收入与过去5年的平均数持平,年均增长20%。若假设较高的投资回报,可以乐观估计2011-2015年间增长率为25%。

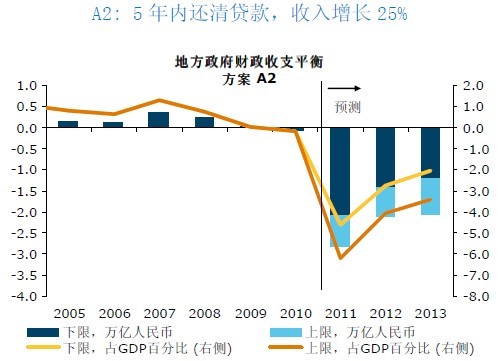

上图中的A1和A2模拟了地方政府收入增长20%或者25%,并在5年内还清地方政府融资平台贷款的情况:

1.2009-2010年间的利息偿还仅占地方收入的6-8%,不会对地方政府财政情况有很大影响。

2.利息和本金偿还额会在2011-2013年剧增。假设地方政府财政收入年均增长20%,2011年将达到财政收入的27%到36%,2012年将达到21%到28%,2013年将达到22%到29%。

3.若地方政府必须保持平衡预算,必须削减相应额度的支出,以我们估计的地方融资平台负债上限计,消减额度将达到GDP的5-7%。显然,由于支出削减过多,中央政府必须增加为地方政府融资的国债发行规模,以防止经济增速出现骤降。

4.即使乐观估计收入,债务偿还负担仍然很大。贷款偿还额在2011年将达到财政收入的26到34%,2012年将达到20-26%。如果假设地方政府财政收入增长率为25%,这一数字将为19-25%。以地方政府融资平台对银行债务的上限估计,这相当于GDP的4-6%。这一财政缩减对于地方政府而言,仍然难以承受。

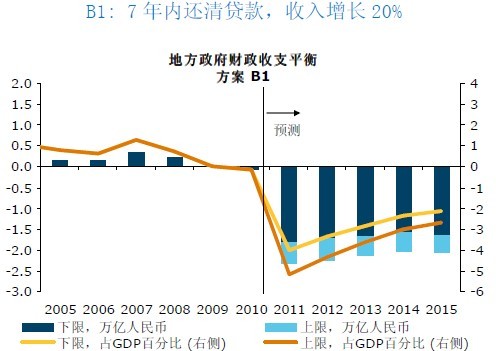

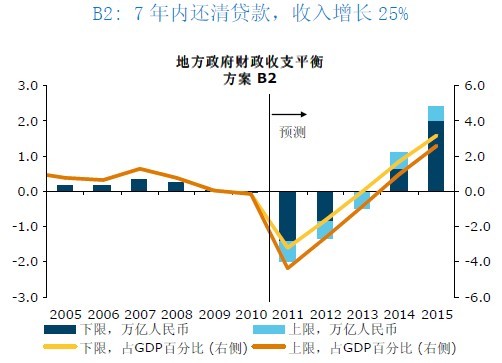

上图中的B1和B2两种情况模拟了地方政府融资平台贷款将在7年内还清,地方政府收入增长率为20%或者25%。模拟结果显示一旦贷款期限得到延长,整体情况就将好转。

1.利息和本金偿还额将在2011-2015年间将会逐渐下降:假设地方政府财政收入增长率为20%,2011年贷款偿还额将占到财政收入的20-26%,而到了2015年将占财政收入的7.5%到9.8%。

2.若地方政府必须保持预算平衡,必须削减相当于GDP的2.5-3%的支出。

3.若乐观估计收入,则债务偿还压力将会显著下降。2011年贷款偿还额将从财政收入的19-25%降低到财政收入的6.2-8%。财政情况大大好转,赤字或者财政支出削减额度为GDP的1-2%。地方政府赤字在2013年就将很快变为盈余。

对银行业不良贷款的影响

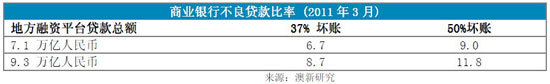

注意以上模拟没有考虑政府投资项目的收益。由于这些投资项目一旦建成,大多数都将产生正现金流,可以偿还贷款。工商银行估计,至少63%的地方政府融资平台项目将会赢利,他们产生的正现金流将能够偿还本金和利息。这表明即使是估计37%-50%此类贷款将成为坏账的最坏情况,中国银行体系中的坏账也仅仅将从目前的2%增加至6.7-11.8%,这仍然无法与90年代末21世纪初的坏账率相提并论。

允许地方政府发行债券

允许地方政府发行债券我们的分析显示一旦贷款的偿还期限得到延长,地方政府融资平台的问题就不再是偿还能力问题,而是流动性问题,还款所要求的财政紧缩也将远低于5年偿还期的情况。由于中国的《预算法》仍然禁止地方政府出现赤字和直接发行债券,地方政府为满足长期投资需求除了向银行贷款以外别无他法,因此银行业和地方政府投资都面临了银行业风险集中和期限错配的问题。地方政府无法发行债券将会使流动性问题恶化。

由于偿债能力不成问题,中国银行体系极有可能会延长地方政府融资平台贷款的还款期限以防止地方政府违约。同时,这意味着中央政府将会继续为偿还地方政府债务发行更多国债,直到地方政府直接参与国债市场的机制建立和完善。这表明,只要中国政府的财务情况良好,地方政府融资平台问题不足为患。地方政府融资平台也提醒了当局现在的财政结构需要改革,地方政府债券将在将来几年中得到优先发展。

刘利刚为大中华区经济研究总监,杨宇霆为高级经济师,周浩为中国经济师,林慕尔为经济分析师