陆家嘴地产业务同比下滑 业绩增长靠金融业务

出品:大眼楼管

作者:肖恩

近日,陆家嘴发布2020年度业绩快报称,公司实现营业总收入为144.75亿元,同比减少2.02%,主要由于2020年公司减免部分租金所致。而归母净利润为40.12亿元,同比增长9.1%,主要是由于公司受托开发管理、受托销售管理、受托租赁管理及金融板块收入增加所致。

近年来,随着自持物业的积累,陆家嘴已逐渐过渡到包含开发、租赁、物管、金融等多元化的业务平台,相比之下,所谓双轮驱动中的传统地产开发业务则显得日渐“落寞”了许多。

房地产业务占比不足50%

陆家嘴自成立于1992年,起初一直致力于“陆家嘴金融贸易区”内重点功能区域土地成片开发和城市功能开发。经过近30多年发展,陆家嘴不仅从单一土地开发向“自发+自持”并举的转型,还在2017年底完成上海陆家嘴金融公司100%股权的收购,获得3家持牌金融机构,多元化框架已成。

正如诸多地产公司一样,多元化成为了陆家嘴地产业务发展到一定程度的必然趋势。

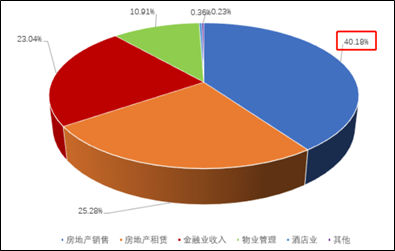

2020年,陆家嘴对受疫情影响且符合条件的中小微服务企业减免部分租金,此外,据公司半年报数据,房地产业务收入同比下滑48.84%,占总收入比重已降至40.18%。

而归母利润增长的原因,陆家嘴在公告中表示,主要是由于公司本年度受托开发管理、受托销售管理、受托租赁管理及金融板块收入增加所致。

事实上,随着近年来多元化业务开展,陆家嘴的房地产开发业务收入占比已从从前两年的48%左右的水平有所下滑。此外,作为1992年就已经加入房地产大浪潮的早期地产公司之一,截止2020年底的年销售额竟在克而瑞TOP200开外,2019年住宅物业销售签约面积7.5万平方米,合同销售金额34.18亿元,结转的收入也仅有71亿元。

包租公业务收益率较低

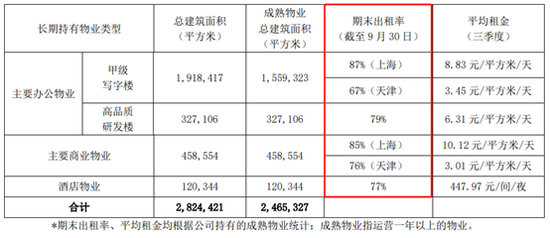

陆家嘴的租金业务也并不好看,截止去年3季度数据显示,陆家嘴旗下运营1年以上的成熟租赁物业的出租率仅为67%-87%之间,明显低于2019年同期水平。

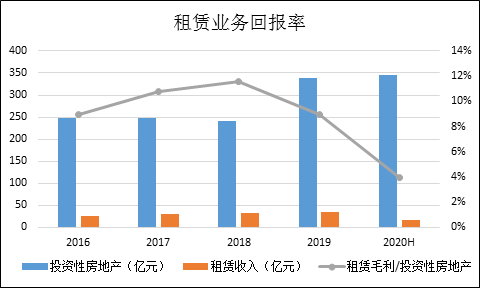

统计过去5年的数据显示,陆家嘴的投资性房地产已经逐渐积累至350亿元的水平,而相应的租赁收入毛利率比租赁资产仅在8%-10%之间,若考虑人力成本在内的三项费用支出,这一收益率明显低于公司整体20%左右的ROE水平。此外,值得注意的是,陆家嘴的投资性房地产以成本计价,如若按照公允计价,租赁回报率过更低。

金融业务稳定性差

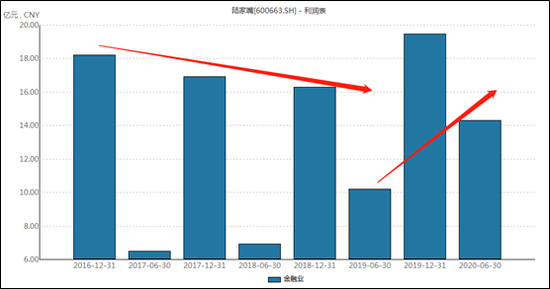

陆家嘴旗下的金融牌照,包括券商、保险、信托,业绩与宏观经济、金融和资本市场有着密切的相关性。在整体金融环境相对较差的2018年,公司金融业务的收入是下滑的,而在2019及2020年有了一定的回升。

陆家嘴2020年业绩实现正增长,则主要是由于金融业务实现较高增长有关,而这块业务的稳定性稍差。此外,券商、保险及信托业务均面临较为激烈的市场竞争格局,或将加剧业绩的波动。

陆家嘴试图通过多元化的方式来增厚自身的竞争力并提升业绩稳定性,但高杠杆的房地产开发业务、重资金的商业地产租赁业务以及杠杆率高的金融业务,均在某种程度上加大了公司业绩的波动性。

热文排行

联系我们

- 邮 箱: yongfei3@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 博:新浪财经房产

400-052-0066 欢迎批评指正

Copyright © 1996-2021 SINA Corporation

All Rights Reserved 新浪公司 版权所有