6个月估值翻倍、大股东变相减持 世茂服务有多少泡沫?

“如果没有记错,世茂服务应该是第一家IPO时股东出售股份的物业公司。这相当于大股东的变相减持,比较少见。”有市场人士表示。

10月最后一个交易日,两家物业新股上市,同样的时间结局却不同。合景悠活当天大跌23%,跌破发行价,此后4个交易日继续下跌,跌幅达25%。而世茂服务当天破发后回升,首日涨0%,保住了16.6港元/股的发行价。此后股价在发行价上下震荡,4个交易日跌幅为6%。显而易见,即便顶着今年最高的发行市盈率,世茂服务的股价表现依然优于前者。

目前世茂服务以不足亿平方米的在管规模,支撑起367亿港元的总市值,仅次于碧桂园服务、雅生活服务,位居物业板块第三。在物业股降温明显的大环境下,为何世茂服务可以高歌猛进?

6个月估值暴增一倍 泡沫有多少?

6个月估值翻倍。

在发行定价上,世茂服务做了一个较为激进的选择。10月29日,世茂服务公告最终发行定价为16.6港元/股,紧随全球发售完成后(超额配股权获行使前)的市值将约为390.6亿港元。这一发行价对应的首发市盈率为91倍,为今年物企上市最高。

相比于4月30日,红杉中国、腾讯以2.44亿美元战略入股时的估值(约189亿港元)翻了一倍。而腾讯、红杉中国当时9.47港元的入股价较16.6港元发行价低了42%。显然若作为基石投资者将大大提高腾讯及红杉中国的成本。

需要指出的是,即便没有基石投资者保驾护航,世茂服务上市后三日的表现也优于合景悠活。后者不仅为此次上市引入了包括高瓴内的8名基石投资者,而且发行价对应的市盈率(77倍)虽然同样偏高,但比世茂服务还是便宜不少。

世茂服务呈现的似乎是一场狂欢,这场狂欢注定是属于战投和世茂服务的。那么二级市场的投资者呢?

截至11月4日收盘,世茂服务总市值高达367亿港元,次于龙头碧桂园服务(1305亿港元)、雅生活服务(434亿港元),在34家A+H物业股中位居第三,这一市值与其规模是极不匹配的。

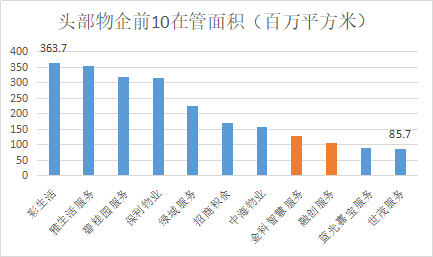

Wind数据显示,世茂服务2019年实现营业收入25亿元,2020年6月为15.7亿元,体量远小于目前top5物企,中报营收仅为碧桂园服务的四分之一。再从面积规模来看,截至2020年6月,世茂服务85.7百万平方米在管面积排上市物企11位,125.5百万平方米的合约面积排上市物企12位。且储备率仅为0.46,低于大部分物管公司,未来若仅依靠内生增长赶超同业竞争对手,基本不太可能。

注:金科智慧服务、融创服务已通过聆讯,考虑到影响较大纳入统计

注:金科智慧服务、融创服务已通过聆讯,考虑到影响较大纳入统计

背负高增业绩承诺 世茂集团输血不足

首发价格透支了未来业绩预期,投资者寄希望于世茂服务未来的高增长能够消化目前的高估值。

2017-2019年,世茂服务营收分别为10.44亿元、13.31亿元、24.96亿元,3年复合增长率为54.5%;同期净利润为1.09亿元、1.46亿元、3.85亿元,3年复合增长率为88%。一般而言,拟上市企业在上市前都会有一番业绩冲刺。可以看到,公司业绩在2019年增长明显,营业收入同比87.2%、净利润同比增长163%。2020年上半年世茂服务实现净利润2.5亿元,较去年同期翻倍,这让不少投资者产生期待。

在引入战投时,世茂服务曾承诺,2021年末经审核综合净利润不小于11.7亿元,或者2021年末经审核综合收入不少于81亿元。而目前年内利润过亿的物企只有雅生活及碧桂园服务两家。据此计算,世茂服务2019-2021年营收复合增长率应该为48.19%,净利润复合增长44.91%。

值得注意的是,2019年通过社区资产管理服务、停车位销售补上社区增值服务的短板后,营收基数扩大,世茂服务想要继续高增并不容易。

上文提到世茂服务的储备率不高,2017-2019年储备率为0.07/0.34/0.48。翻倍的业绩主要依赖并购。2019年世茂服务并购了收购海亮物业及泉州三远,增加在管面约16.1百万平方米;2020年上半年,公司继续并购广州粤泰全部股权、福晟生活服务51%股权及成都信谊67%股权,增加在管面积16.8百万平方米。8月,世茂服务继续并购北京冠城及浙大新宇,新增在管面积12.4百万平方米。以上短短1年半的时间,世茂服务通过并购合计增加在管面积45.3百万平方米,相当于中报38%的世茂服务是并购而来。

梳理世茂服务往期数据可以发现,来自世茂集团及合营企业2018/2019年新增的在管面积为3.4百万平方米、6.1百万平方米。尽管世茂房地产2019年操盘面积为11百万平方米,年内结转面积还要打个折扣,关联房企的支撑对如今的世茂服务来说十分有限。

并购成为世茂服务的唯一选择,这又不得不考虑资金问题。作为有史以来最大的物企IPO案例,世茂服务的募资总额达到了97.6亿港元,但募资净额为56.9亿港元。其中40%的资金为世茂集团售股所有。以世茂服务中报现金加上募资净额,世茂服务手握现金约为66.7亿元人民币,能够支撑世茂服务大刀阔斧的并购。但其他头部物企现金也不少,比如碧桂园服务手握99亿元现金,并购市场竞争激烈。

首发40%为大股东售股 变相减持

此次IPO全球发售5.29亿股,其中2.94亿新股及2.35亿销售股份,这在目前物企IPO当中是较为少见的。

发行后世茂集团持有世茂服务66.5%的股权,仍然是最大股东。红杉中国、腾讯分别持有4.5%、3.9%。但若世茂服务没有完成战投时的业绩承诺,战投有权要求世茂服务现金补偿或股份补偿。即补偿股份数为327,010,410股,而此时世茂集团的持股比例将下降至50%(超额配股权行使后)。不论出于何种原因及安排,世茂集团相当于变相减持世茂服务。

在三道红线压力之下,世茂集团在世茂服务的这场狂欢中或许是清醒的。

据媒体报道,日前瑞银发表的研究报告首予世茂服务‘沽售’评级,目标价15.3港元,认为并购带动的增长或会令股份出现向下重估。该行估计公司2019至22年的净利年复合增长将为71%,高于行业平均的48%。同时该行指出虽然公司增长快于同业,但被不明朗因素抵销,其获取第三方合约的往绩有限,加上增长主要依赖并购,估值或会出现向下重估,认为现价相当于2021年预测市盈率24.9倍属被高估。

该行认为公司为第三方提供服务的往绩有限,认为需要时间建立,加上市场竞争激烈,仍要时间证实有没有能力承接第三方的合约,相信短期而言并购仍然是主要的增长引擎,但担心其并购估值提升或存在潜在的向下重估。

这种担心并不是空穴来风。2018年世茂服务第三方在管面积较2017年下降了1.1百万平方米。2019年、2020年依靠并购而来的第三方项目尚无法体现公司的项目留存率及独立外拓能力。

最后,换个思路纵向对比同行来看,融创服务近3年净利润复合增速分别为150%、金科智慧服务也有81.5%,融创服务上半年净利润更是同比增长367%,同批次拟IPO物企的增长并不逊色。后续还有恒大物业等待上市,物业股有不少优质标的可供选择。在高定价透支一部分股价涨幅的情况下,世茂服务或许要经历一段挤泡沫的时间了。

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 博:新浪财经房产

400-052-0066 欢迎批评指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版权所有