不支持Flash

|

|

|

|

黄金价格作为衡量通货膨胀指标是否有效http://www.sina.com.cn 2007年08月21日 11:26 金汇通

Kitco 聚焦专栏的宗旨 Kitco 聚焦的宗旨在于向我们的读者提供一个贵金属市场的看法,希望帮助读者理清这个市场的复杂本质。至少在一开始,这一系列文章的目的在于摘选出那些对市场有一定影响的相关因素,并依次对其进行解释,以便于我们能对许多不同的、一直辛勤工作在贵金属市场的专家们所提出的关键性概念有一个更好的理解。 我希望Kitco聚焦能从读者需求中获取灵感,比如读者愿意听到哪些方面的看法,或是提出哪些问题。就此而言,我相信大家都知道有很多不同方式可以用来理解、解释以及分析同一个主题,而这些不同方式之间可能存在矛盾。我十分希望能明确这一点,因为对于所有那些影响贵金属市场的重要或不重要的因素,并不存在着普适的、统一的解释。我希望能把大部分这些不同观点提出来,即使并不一定是一次性、或在一篇文章中全提出来,这样我们的读者就可以对业内存在的讨论有一个全面把握。我希望强调的是,在我努力做到这一点时,其他人也许并不同意提出的某个看法,而我认为在任何基于事实的讨论中,出现这种分歧是十分正常和有益的。对于这个市场,包括我自己在内我们大家都充满了热情,也都希望对它有最真确的理解。 有鉴于此,Kitco 聚焦是为那些经常访问我们网站的读者,或是那些对普遍认为影响市场的经济要素打算进行深入了解的读者所准备的。希望大家满意。 黄金价格作为衡量通货膨胀指标是否有效? 预测经济的未来状况有助于我们作出当前贵金属投资的相关决策,包括具体的贵金属投资种类,以及投资方式,比如投资频率、规模和类型等。这里我说的类型是指购买实物产品、集合基金、证券等等。 可以帮助我们作出买入决策的一个宏观经济统计数据就是按月计算价格水平变化比例。之所以这一经济指标在决策过程中起作用,是因为它让我们多少能把握当前的经济状况,而黄金市场的一部分处于该经济中。我说部分,是因为黄金市场也独立于由各经济体组成的全球市场而自成一体。提醒您注意的是,如我在《消费者价格指数与黄金现货价格》一文中所指出的,衡量物价水平和通货膨胀的指标由于受到所用数据类型的限制存在瑕疵。不管是否经过滚动加权,我们都对固定的一篮子商品能否如实反映当前的居民购买力存在疑问。尽管存在瑕疵,我们基本上仍然使用诸如消费者价格指数,即CPI等指标来衡量当前的经济形势,从而决定作出何等投资决策。 再深入一步说,很多时候仅仅了解当前的经济状况还不够。我们还需要把握经济的未来走势。大众的购买力、本人的购买力将来会如何?我的投资决策是否应当基于在未来一直都保存自己购买力的需要,而不仅仅是在这一月或这一年保存购买力?基本上这就是衡量通货膨胀指标的作用。通货膨胀指标反映了我们的购买力在未来将如何变化;这样,我们就可以作出更好的或是更有依据的投资决策。(我必须指出,如果整体物价水平与工资同步增长,那么我们的购买力就由于价格上涨没有变化。我相信工资增长明显滞后于物价提高,因此很自然可以认为通货膨胀确实减少了我们的实际财富或购买力…至少短期而言如此。) 用领先指标(Leading indicators)的方法可以使我们不必涉及复杂而有争议的经济学理论就能预测通货膨胀。简单地说,衡量经济上通货膨胀增加的传统方式一直是用减少的经济冗余表达,当经济试图满足额外的需求而使产出超过产能限制时,经济冗余就减少。必须指出,就宏观经济层面而言,这一观点出自凯恩斯学派,而并非所有经济学家都赞同该理论。除此之外,该理论假设经济中的需求超过了该经济商品和服务的生产能力,而这将迫使整个物价水平升高。下图可以粗略表达该理论的基本思想。

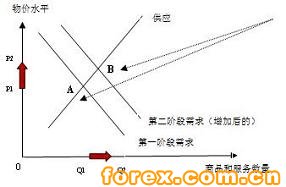

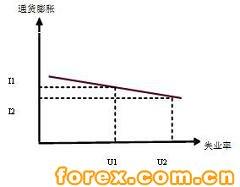

第一阶段的需求在第二阶段达到了更高水平,使经济离开了处于A点的供需平衡状态。为了满足新的整体需求水平,而既然没有免费午餐,盈利性公司在技术和原材料的局限性下,愿意提供更多的商品和服务到Q2的水平,前提是在更高的价格P2下。这一相互作用的结果就是,商品与服务的数量和价格分别都提高到Q2和P2水平上,从而在P2点上达到新的供需平衡状态。除了对每条曲线的斜率有很多假设以外,这一短期分析假设所有其他因素,像影响供应的因素等,都保持不变。 至此,经济冗余可以被看作是经济体尚存的、可以用来生产额外商品和服务的能力。衡量经济冗余的指标包括失业率和生产能力利用率。当我们听到经济冗余减少时,也许就是提醒人们公司需要更多的员工;因此,我们应当会看到失业率下降。生产能力利用率可以用制造业、矿产业或是公用事业产出与其相应产能的比率来确定。 过热的经济指的是经济中对商品和服务增加的需求对其物价水平产生了过分的向上压力。这一观点基于由A.W. 菲力浦提出的、说明通货膨胀与失业率水平负相关关系的菲力浦曲线。别忘了失业率可以衡量经济冗余,而当需求增加公司雇用更多员工时,经济冗余就减少。通货膨胀与失业率负相关意味着通货膨胀增加对应失业率降低。更低的失业率通常意味着产量增长率提高了,但其成本构成基于更高的整体物价水平。有些学者对此持不同看法。最近,美联储同样也质疑菲力浦曲线对制定政策目标的适用性(伯南克,2007年)。实际证据表明该曲线正在变得平坦。这说明失业率的改变对通货膨胀的影响在减少或没有影响。(这里请注意因果次序)

菲力浦曲线:一个相对平坦的菲力浦曲线表明失业率水平发生较大的改变,通货膨胀才发生较小的改变。如果两者关系确实如此,中央银行可以将注意力集中到降低失业率的政策上,而不用太担心会引起通胀增加。 目前,领先指标法被当作预测通货膨胀的另一方法。你也许知道,对那些希望判定未来经济状况的人来说,预测通货膨胀至关重要。实际的领先指标通常是选定商品的价格,这些商品的价格随经济条件变化敏感,其中包括了黄金的价格,商品价格指数,以及既包括商品又包括经济变量的复合指标。在此,我将仅就黄金价格作为通货膨胀领先指标展开讨论。 首先,你也许要问自己,黄金价格如何能成为通货膨胀的指标?其中的原因在于对通胀的预期和将黄金视同保值和防止通货膨胀影响的工具。人们的预期影响当前黄金价格的观点,同我在《消费者价格指数与黄金现价》一文中提出的理论一样。如果人们预期通胀增加,他们当期的黄金需求就会增加。(这一情况与上图一中显示的第二阶段供应不变条件下需求增加相似。)这样一来,当期的黄金价格由于今后一期的通胀预期增加而提高。如果对于通胀的预期是准确的,今后一期我们应当看到通胀增加。总的来看,在通胀增加发生之前,我们就应当看到黄金价格增加;因此,黄金价格可以用作衡量通货膨胀的一个指标。 可以看出,黄金价格作为通胀指标的有效性十分依赖于对未来通货膨胀预期的准确性。如果预期不准确,我们就会看到黄金价格即便涨了,整体物价水平并无相应提高。在这种情况下,黄金价格就不适于作为通货膨胀的指标。 除此之外,黄金的价格水平可能受到某些黄金市场独具因素影响。例如,黄金价格可能因为珠宝制造所用黄金的需求增加而提高。另外,如我曾在上文中阐明的,黄金是在全球市场中交易,所以其价格也会受到国外经济和政治因素影响而波动。例如,来自国外的、对通货膨胀将要增加的预期也会使国外的黄金需求增加,从而影响黄金价格。实际上,自从93-1994这一时期,部分分析师认为黄金价格的提升是因为东南亚对通货膨胀预期的提高,以及俄罗斯政治不稳定所致,而并非来自美国国内的通货膨胀预期。

上图是用来对比持续的通胀率增减与黄金价格变化两者发生时间所做的拐点分析。拐点分析有助于我们确定两组数据(通货膨胀和黄金价格)之间是否存在拐点关联。我们可以看出来,基本上黄金价格的增长率提高在通胀上升之前发生,但是黄金价格的变化不规律。这种不规律的变化可能会误导政策制定者和金融市场人员。尽管如此,对于通货膨胀数据中观察到的主要拐点,黄金价格作为一种确认工具还是被认为有效。 对于美国以外的其他国家其有效性如何?Greg Tkacz(2007)进行的研究调查了1994-2005年之间14个国家的情况。Tkacz发现对于那些通胀目标政策既可信又为市场各方所接受的国家,黄金价格对通货膨胀的预报效应得以强化。 对于美国和加拿大,黄金价格能作为今后12个月内两国CPI变化的指标。Tkacz发现,一般来说,对经合组织中那些不设正式通胀指标的国家来说,黄金的预示效应不明显。像日本就不设通胀指标,黄金对于通胀的预示效应完全可以忽略。对于非经合组织国家像中国,研究发现黄金价格作为一个重要的指标,可以先于通货膨胀发生前6个月预报其发生。如黄金价格增长10%,其后12个月内中国的整体物价水平上升1.2%。对于墨西哥和巴西,在6个月区间内黄金都是最为重要的通胀预示指标(6个月区间的确定系数墨西哥为0.44,巴西为0.56--意即黄金价格可以解释墨西哥物价水平变异的44%,巴西物价水平变异的56%)。 有鉴于此,对于帮助我们研判未来经济走势的一个层面而言,黄金能起到重要作用,因此也有助于我们作出当期投资决策。在存有一定局限性,此外上文提到事项也需注意的前提下,黄金价格能帮助我们大体预测物价水平变化,并且因此预见我们的购买力变化。 参考文献 伯南克,本 S.,(2007)《通货膨胀预期和通货膨胀预测》,本 S. 伯南克在美国国家经济研究局夏季研究所国家货币经济学研讨会的发言,马萨诸塞州剑桥(7月10日)。

【发表评论】

不支持Flash

|

||||||||||||||