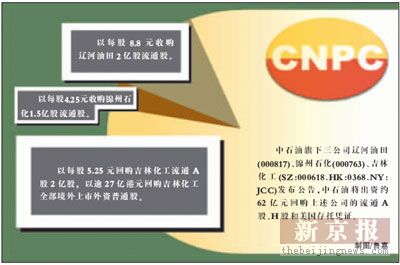

回购辽河油田、锦州石化、吉林化工流通A股、H股和美国存托凭证,目的是终止其上市地位制图/鲁嘉

本报讯(记者王冰凝)昨日,中石油发布公告称,决定启动对锦州石化、辽河油田、吉林化工三公司的全面要约收购,中石油对3家公司要约收购所需资金总额分别为6.375亿元、10.5亿元和17.60亿元。加上回购境外股份的资金,中石油本次回购投入资金约62亿元。

昨日,中石油旗下辽河油田(000817)、锦州石化(000763)、吉林化工(000763)同时发布要约收购报告书(摘要),称中石油将出资61.5亿元回购上述公司的

流通A股、H股和美国存托凭证。此次收购以终止上述三公司的上市地位为目的。这也是A股市场上因母公司全面收购流通股而导致上市公司终止上市的首个案例。

此前的10月27日吉林化工、锦州石化、辽河油田同时宣布,因公司将刊登股价敏感信息,临时停牌一天。中石油现金要约收购价均高出3家A股停牌收盘价。中石油持有上述公司股份分别为67.29%、80.95%和81.82%。中石油对上述三家公司均以溢价回购,但溢价程度并不相同。

辽河油田公告称,中石油将以每股8.8元的价格全面要约收购辽河油田的所有流通股2亿股,收购资金总额为17.60亿元。

锦州石化公告显示,中石油将以每股4.25元的价格收购锦州石化1.5亿股的流通股,收购资金总额为6.375亿元。吉林化工公告称,对于深交所流通A股的回购,每股回购价格5.25元,回购流通A股2亿股,收购资金总额为10.5亿元;H股的回购价格为每股2.8港元,H股美国存托股份每份回购价格为280港元,中石油回购吉林化工全部境外上市外资普通股股本需要资金27.01亿港元。

吉林化工因在深交所、香港联交所、纽约证券交易所三地同时上市,其回购方案较为复杂。

综上所述,加上回购境外股份的资金,中石油本次回购投入资金为61.5亿元。

上述要约收购的期限为要约收购报告书公布之日起的30个自然日。生效条件为:截至要约收购有效期内最后一个交易日,锦州石化、辽河油田能够满足《公司法》158条之关于终止股票上市之规定。而吉林化工的要约收购生效条件较为特殊:H股要约收购在所有方面成为无条件(吉林化工在香港和美国退市),则A股要约收购的条件就满足,然后,A股将在深交所退市。

反响

相关股票应声上涨

本报讯 (记者吴敏杨振华)中石油的收购举动昨天在股市立即产生反响,相关上市公司的股价均以上涨报收。

受中石油要约收购旗下三公司消息的影响,昨日联交所吉林化工(0368.HK)大幅上涨12.37%,而发出此次要约收购发起方中国石油(0857.HK)上涨1.72%.

昨日吉林化工成交量放大到2.23亿股,成交金额达6.06亿元,为前一交易日的22倍。吉林化工H股要约收购价为2.80港元每股,以昨日联交所收盘价2.725港元计算,持有人仍有2.75%的获利空间。

中国石油盘中一度冲高到5.95港元,最高涨幅为2.59%,收盘是报每股5.90港元,涨1.72%。

西南证券H股分析师周兴政认为,私有化吉林化工对于中石油来说是否利好尚不明朗,目前吉林化工资产质量并不好。市场看点可能是中石油整合旗下公司之后回到A股上市。因此中石油股价并不会有太大的上升。

另外,受中石油私有化旗下上市公司的影响,曾承诺整合旗下上市公司的中石化控股H股上市公司也出现大幅上涨,昨日发布亏损公告的仪征化纤(1033.HK)上涨6.36%,镇海炼化(1128.HK)上涨4.02%,上海石化(0338.HK)上涨2.17%.

此外,目前在A股市场,除上述股份回购的三家公司外,中石油还通过锦州石化控股锦州六陆(000686)53.6%股份,通过济南柴油机厂控股石油济柴(000617)68.75%股份,通过辽阳化纤控股大连圣亚(600593)29.4%股份。受盘面影响,昨日大连圣亚、锦州六陆和石油济柴分别以上涨5.04%、2.87%和1.67%报收。

同行

中石化短期内无类似举措

本报讯(记者王冰凝)中石化在上市时也曾承诺解决控股公司的同业竞争问题,在全面股改的大环境下,整合下属上市公司显得更为迫切。昨天,中石化方面表示,近期尚没有明确的回购计划。

目前尚未整合的中石化系的A股公司有10家,数量比中石油更多,而且A股流通总市值更大,超过100亿元,整合的难度更大。中石化已经在2004年12月对北京燕化以吸收合并的方式进行了私有化整合,收购价格比停牌前市价溢价10.9%,收购PE为5.2倍。

中石化股份公司相关负责人告诉记者,回购子公司实现整体上市是中石化的长远发展战略,但不是短期行为,近期尚没有明确的回购计划。此前,业界一直猜测正值石化景气高峰、多项财务指标位于A股上市公司前列的齐鲁石化(600002)和扬子石化(000866)将是中国石化的回购对象。该负责人昨日表示,中国石化肯定会回购齐鲁石化和扬子石化,但还没有具体时间表。

该负责人还表示,中石化下游市场更为发达,我国成品油定价体制对中石化影响要远大于对中石油的影响,但中石化的回购计划并不会受限于当前政府正在进行的成品油定价体系改革。由于中石化流通股比较大,如果有类似的回购,行动会比较谨慎,因此进一步的计划尚不便透露。

解读

国内整合备战海外扩张

中石油目前专注于国外市场,迅速扩张才能与海外巨头抗衡

“中石油之前一直表示会在适当时间整合属下上市公司,整合有利于公司的整体和长远发展。”中石油股份(HK0857)发言人毛泽锋昨日表示。近期一系列的动作显示,中石油的扩张步伐正在加快,而且一切皆在计划之中。在刚刚以41.8亿美元巨资收购哈萨克斯坦石油公司之后,如此迅速地开展回购业务,不仅可迅速完成产业链整合,还可提高公司资本利用率。业界分析师认为,中石油的收购与回购行动,更大目的在于迅速扩张,以形成能与世界石油巨头抗衡的实力。

实际回购资金将低于标的价

根据公告,上述三家公司均以溢价回购,但溢价程度并不相同。其中辽河油田的收购价为每股8.8元,较停牌前收盘价7.41元约溢价18.76%;锦州石化的收购价为每股4.25元,较停牌前收盘价3.86元约溢价10.1%。而吉化A股收购要约价为每股5.25元,较停牌前收盘价4.91元溢价只有6.9%.

吉林化工证券事务代表张丽燕表示,据她了解此次溢价收购的定价是按照市场盘面和三公司资产综合情况测算的结果,也充分考虑到了广大流通股股东的利益。

“对于广大流通股股东来说应该是一个利好,但全面回购流通股并非意味着将市面上的所有流通股全部收回。”华安证券分析师张景东表示,只要流通股占总股本的比例在15%以下即可。以辽河油田为例,其总股本为11亿股,其中流通股2亿股,占总股本的18.2%,中石油只要收购3700万股以上即可。“所以尽管此次回购标的额约62亿元,但中石油到时实际用于回购的资金将远小于此数。”

张景东同时认为,中石油选择在这个时候回购上市公司股份,主要是考虑到修订的证券法及可能出台的股改配套新文件会对上述回购产生影响,尤其是以三家上市公司目前的经营状况,与其支付对价降低控股权,不如全面回购。

三公司整合将提高利润率

三家公司作为中石油在石油开采、炼制、化工上的主力公司,目前的主营业务表现并不一致。

辽河油田三季报显示,其前三季度盈利5.59亿元。原油销售价格受今年国际油价持续上涨并高位运行的影响,与去年同比涨幅高达30%,原油销售额增长较大。辽河油田董秘办提供的资料显示,其全年原油销售额将会达到15.8亿元,与年初计划12.5亿元相比,将超出3.3亿元。

吉林化工三季报则净亏1.5亿元,同时昨日吉林化工的公告称,日前其对固定资产、应付账款等资产进行了清理。据悉,此次报废资产将减少2005年三季度利润6832万元。其证券事务代表张丽燕表示,2005年全年仍将出现亏损,亏损额度预计为6亿元左右。

锦州石化的三季报则显示,其前三季度的累计亏损额达到了8亿元,而其董秘办则表示2005年全年亏损额可达13亿元。

“辽河油田、锦州石化、吉林化工是相近产业链上的公司。”中国石油大学管理学院石油价格专家董秀成表示,如不整合分别经营,在低油价背景下一亏两盈,在高油价环境下一盈二亏。如果将其整合为一家公司,辽河油田就可以为锦州石化生产原料,锦州石化为吉林化工生产原料,销售终端变长,利润率增加,无论在高油价背景下还是低油价背景下都是高盈利的。

整体上市并不迫切,整合实为扩张

对此次回购股份,中石油方面称,以终止这三家公司的上市地位为目的,旨在解决中石油与旗下三家公司之间的同业竞争问题。

“中石油目前正专注于海外市场的并购,国内企业的整合有利于海外扩张。”银河证券丁向辉分析认为,对于中石油集团来说,收购与回购的更大目的在于迅速扩张,以形成能与世界石油巨头抗衡的实力。

对于此次整合的直接目的,中石油称是旨在终止这三家公司的上市地位为目的,旨在解决中石油与旗下三家公司之间的同业竞争问题,减少和进一步规范中石油与三家控股公司之间的关联交易。

国信证券经济研究所的林田表示,在股改的大背景下,选择将这三家公司整合,可能是中石油为未来登陆A股市场所做的必要准备。中石油一直有在A股上市的计划,但为稳定股市,选择了在H股市场增发的方案。

公司2005年8月发行34亿H股,筹资211亿港元;加上油价高涨,公司中期盈利达到616亿元人民币,因此短期内公司再融资的需求可能并不迫切。作为连续多年位于中国企业500强利润之首的中石油,其2004年净利润达到1045亿元,净利润率高达26.9%,2005年将接近30%。

中石油一新闻负责人也对记者表示,回购是公司的重大战略,关于进一步整体上市暂时没有时间表。

本报记者 杨振华 王冰凝

= 《新京报》服务热线:010-63190000 、010-96096333 =

|