基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

私募排排网 刘晶晶

导语:“规模是业绩的杀手”这是永恒不变的铁律。对于私募来讲,更是如此,不少私募在规模小的时候表现惊人,然而随着管理规模的不断扩大,其优势却很难延续,获取高收益的难度也越来越大。因此选取管理规模作为私募排名维度就显得十分合理而必要。为此,私募排排网本着为广大投资人提供一份更为公平、公正的榜单的原则,参考私募管理规模情况,将私募机构划分为小型私募(规模〈10亿)、中型私募(10亿≤规模〈50亿)、大型私募(50亿≤规模〈100亿)以及巨型私募(规模〉100亿)等4大类型,并选取不同规模私募机构旗下股票策略产品今年来(1-10月)平均收益率前十名,制定出不同规模类型的私募机构十强榜单。

据私募排排网不完全统计,截至10月底,纳入统计排名的、旗下含股票策略产品的私募机构达到1190家,旗下管理股票策略产品规模达到0.81778478万亿。

可以清晰的看到,尽管在机构数量上巨型私募并不占据优势,不过其旗下股票策略产品总管理规模却远超其他规模私募,而在机构数量上占据绝对比例的小型私募却仅管理者占比不足2成的规模。依然延续私募行业典型的“二八现象”。

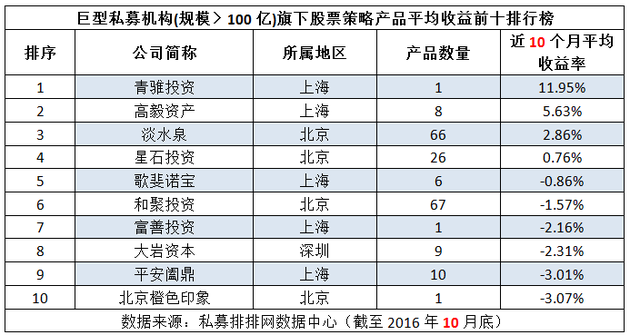

私募排排网点评:巨型私募在私募行业中仍然占比偏小,但却管理着足够体量的产品规模。据私募排排网不完全统计,截至10月底,旗下至少含1只股票策略产品的巨型私募(规模〉100亿)达到16家,占私募总量的1.34%,变化不大。

虽然巨型私募在机构数量上不占据优势,不过其旗下管理股票策略产品规模却不容忽视,统计结果显示其管理规模达到0.28508013万亿,占总管理规模的34.86%。

巨型私募由于管理产品众多,其各产品业绩表现也往往存在较大差异,因此平均下来的业绩往往并不亮眼,亏损甚至成为常态。从前10月业绩统计结果可以看到,仅有4家私募平均涨幅为正,其余则全部为负。

纵观前十榜单,上榜私募与此前变化不大。排名前三的依然是青骓投资、高毅资产和淡水泉。其中青骓投资近10月平均涨幅达到11.95%,对于巨型私募能够取得这样的业绩着实不易;而高毅资产也实现了5.63%的平均涨幅;另外值得一提的是,排名第三和第四的淡水泉、星石投资分别有26只、66只产品参与排名,能够在管理如此多只产品的情况下还取得了正收益,也体现了不凡实力。

地区分布上私募重镇仍然全部包揽,其中来自上海地区的达到5家,北京地区的也有4家,深圳地区的1家。

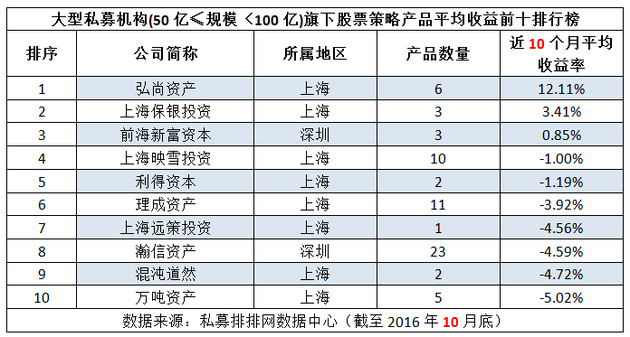

私募排排网点评:大型私募管理规模仅次于巨型私募,对其综合管理能力也要求颇高。据私募排排网不完全统计,截至10月底,纳入统计在内的、旗下含股票策略产品的大型私募(50亿≤规模〈100亿)为20家,占私募机构总量的1.68%。

虽然在体量上与巨型私募相差不大,不过其管理规模却远不如后者。统计结果显示,大型私募管理规模为0.13827663万亿,占总规模的16.91%。

依然受规模所限,亏损也是大型规模私募的常态。私募排排网数据结果显示,前10月实现平均正收益的大型私募仅有3家,占比也只有15%。不过与此前相比,正收益水平已经开始回升。

从前十榜单可以看到:

排名第一的是弘尚资产,其管理的6只股票策略产品平均涨幅达到了12.11%,成绩斐然;上海保银投资紧随其后,平均涨幅也达到了3.41%。另外与前期相比,本次上榜私募也存在一定变化,像混沌道然、万吨资产等私募都是今年来的首次上榜。

大型私募所属地区与巨型私募无异,均来自传统私募重镇。此次上榜私募更是只集中在上海和深圳两地,其中上海地区表现突出,高达8家私募来自该地区,深圳地区则拿下剩余2个席位。

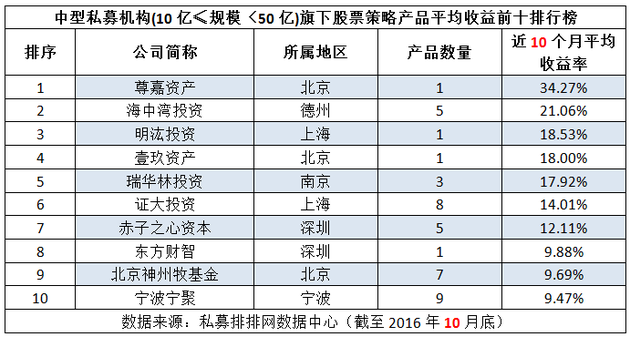

私募排排网点评:不同于巨型、大型私募受规模所限,中型私募虽然也有一定规模,但在操作上却更加的灵活。

据私募排排网不完全统计,截至10月底,纳入统计排名的、旗下含股票策略产品的大型私募(50亿≤规模〈100亿)达到108家,占私募总量的9.08%。

相较于巨型、大型私募,中型私募机构数量开始攀升,其管理规模也不容小觑。统计结果显示,前10月中型私募管理规模达到0.24843088万亿,占总规模的30.38%,仅次于巨型私募。

随着规模的逐渐下降,中型私募在业绩表现上则更加的出色。私募排排网统计结果显示,高达35家中型私募均实现了正收益,占同类规模私募的32.41%。高收益方面也增涨明显,平均涨幅超10%的私募达到7家;平均涨幅超20%的私募达到2家;最高收益私募平均涨幅超过30%。

纵观前十排行榜,上榜私募不乏熟面孔和老牌私募。排名前三的尊嘉资产、海中湾投资和明汯投资均是熟面孔,老牌私募赤子之心资本、瑞华林投资等都赫然在列。

地区分布上也呈现出更加分散的特点,来自德州的海中湾投资、南京的瑞华林投资和宁波的宁波宁聚都成功上榜,打破私募重镇独大的局面。

私募排排网点评:在各规模私募中,小型私募一直数量最多,无可撼动。据私募私募排排网不完全统计,截至10月底,纳入统计排名的、旗下含股票策略产品的小型私募(规模〈10亿)达到1046家,占私募总量的87.90%。

虽然在机构数量上小型私募地位难以撼动,不过其管理规模却并不具备优势。统计结果显示,小型私募管理规模仅有0.14599714万亿,占比不足总规模的两成。

虽然管理规模不大,但另一方面也成就了小型私募的业绩。私募排排网统计结果显示,小型私募中实现正收益的私募机构达到387家,占比为37.00%,居各规模私募之首。高收益方面也表现优异,平均涨幅超20%的达到55家;平均涨幅超30%的达到19家;4家私募平均涨幅过半;1家私募平均涨幅翻倍。

从前十排行榜也可以看到,小型私募平均收益率远超其他类型私募。排名第一的蓝海韬略凭借189.75%的收益实力夺冠;排名第二的上元资本则凭借94.94%的平均涨幅跟随其后;排名第三的杜兹投资也收获了59.29%的平均收益。

地区分布上,排名前十的私募来自私募重镇的高达7家,其中深圳地区的达到4家,北京地区的也达到了3家。另外3家则分别从南昌、杭州和石家庄3地中产生。

进入【新浪财经股吧】讨论

责任编辑:张伟