好买基金:中性策略对冲基金为弱市王者

弱市王者 市场中性

——对冲基金DISCOVERY3

好买基金研究中心研究员:白岩

在上期DISCOVERY中,通过与共同基金对比,我们了解到对冲基金在策略上有更为丰富的选择。后续的DISCOVERY,将一一解读这些各具特色的策略。

一、何为市场中性策略

在市场处于弱势状态时,传统的股票做多策略往往难以获得良好的收益。如何在弱势市场中获取稳定的收益,成为了广大投资者的普遍诉求。市场中性策略的出现,令投资者的这一诉求得以实现。

所谓市场中性策略,就是对多头和空头同时进行操作,对冲投资组合的系统性风险,以获得与市场组合相关性较低的超额收益。运用市场中性策略的对冲基金一般会在权益类资产上同时做多和做空来进行对冲。在我国,受限于融券做空机制还不够完善,对冲基金多利用做多股票的同时做空股指期货的方式,对冲股票多头的系统风险,获取超额收益。

由于其在对冲市场风险的同时也对冲掉了市场风险所带来的收益,市场中性策略的对冲基金一般呈现低风险低收益的特征。在上涨行情中,其表现一般不及传统的股票做多策略,当市场出现震荡或下行之时,通常会有更好的表现。近些年,我国A股市场始终处于弱势,市场中性策略产品也越来越受到投资者的重视和欢迎。

二、多种多样的市场中性

市场中性策略的运用,主要可分为两个步骤:构建可获取超额收益的股票多头,选择合适的方法对冲市场风险。其中,如何挑选出具有超额回报潜力的股票是重中之重。对股票多头的挑选,各家对冲基金各具特色。

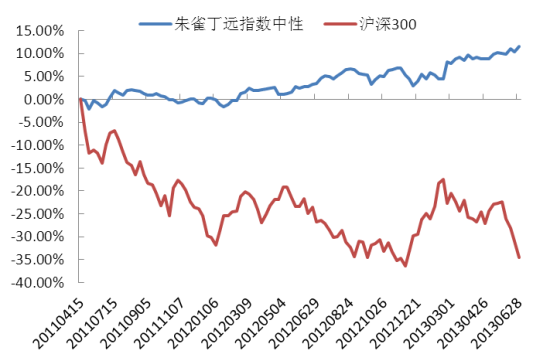

朱雀丁远指数中性由中欧国际工商学院[微博]会计学教授丁远管理,主要基于财务报表进行选股。核心指标包括估值和成长两大方面,依据指标排序打分选股,行业配置相对均衡,股票组合平均每季调整一次。截止6月28日,朱雀丁远指数中性累计获得11.61%的回报,年化收益率5.11%。

朱雀丁远指数中性净值增长率与沪深300指数对比

朱雀丁远指数中性净值增长率与沪深300指数对比

朱雀丁远指数中性净值增长率与沪深300指数对比数据来源:好买基金研究中心,数据截止至2013年6月28日

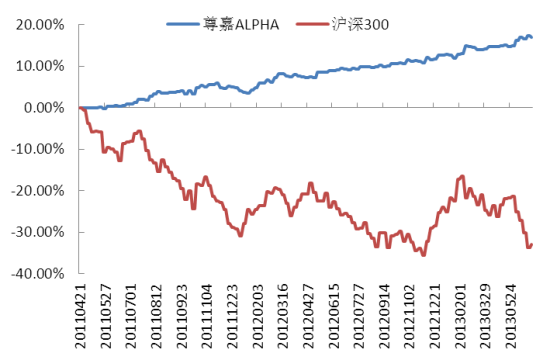

尊嘉ALPHA主要利用多因子模型进行选股,选取具有潜在alpha回报的股票做多。自2009年9月公司成立以来,尊嘉逐渐提高量化研究水平,且建模时历史回溯期都尽量在5年以上,避免期限选择较短造成模型误判。截止7月5日,尊嘉ALPHA累计获得17.01%的回报,年化收益率7.37%。

尊嘉ALPHA净值增长率与沪深300指数对比

尊嘉ALPHA净值增长率与沪深300指数对比

尊嘉ALPHA净值增长率与沪深300指数对比数据来源:好买基金研究中心,数据截止至2013年7月5日

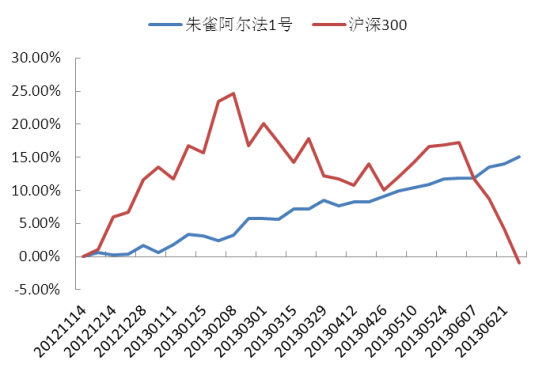

朱雀阿尔法1号介于上述二者之间,选股来自多因子选股与行业研究员推荐两大方面,在尊重模型客观性的同时,发挥管理者的主观能动性,模型选股和研究员荐股按适当比例分配。其选股模型包含估值、盈利、成长、运营和动量五大类因子,对ST、异常停牌、财务指标不合格以外的A股进行筛选,每月调整一次组合;研究员荐股侧重自下而上选股,风险收益特征较模型选股部分要高,调整频率也更低。截止6月28日,朱雀阿尔法1号累计获得15.01%的回报,年化收益率高达25.50%。

朱雀阿尔法1号净值增长率与沪深300指数对比

朱雀阿尔法1号净值增长率与沪深300指数对比

朱雀阿尔法1号净值增长率与沪深300指数对比数据来源:好买基金研究中心,数据截止至2013年6月28日

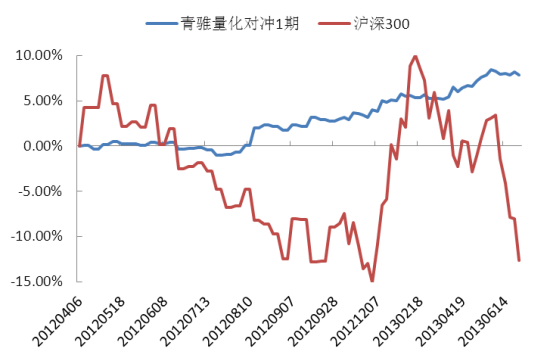

在股票多头的调整频率上,各对冲基金也各具特色。如青骓量化对冲1期多头调整频率,明显高于上述几支对冲基金,年换手率高达50~100倍。

青骓量化对冲1期在构建多头时,除多因子模型外,还会运用事件驱动模型进行筛选,以兼顾中长期价值和短期热点,提高整体收益。由于事件驱动模型针对的是指数成分调整、高管增减持、分红送转等市场短期热点。其选出的股票持仓时间往往更短,整体换手率较高。截止6月28日,青骓量化对冲1号累计获得7.87%的回报,年化收益率6.37%。

青骓量化对冲1号净值增长率与沪深300指数对比

青骓量化对冲1号净值增长率与沪深300指数对比

青骓量化对冲1号净值增长率与沪深300指数对比数据来源:好买基金研究中心,数据截止至2013年6月28日

受限于我国法律法规和金融工具种类,目前对冲基金多用股指期货对冲市场风险。在进行对冲时一般有等Beta对冲和等市值对冲两种方式。

等Beta对冲的优点在于,理论上其能完全对冲市场风险,是最理想的对冲方式。其缺点在于,Beta值一般依照历史数据计算,选取的数据范围不同,往往会对Beta值有所影响;而计算出的Beta值并不一定在未来保持稳定,影响对冲效果。等市值对冲的优点在于对冲额度易于计算,操作简便。其缺点在于组合和指数Beta值往往有所差异,造成市场风险不能完全对冲。

在实践中,对冲基金一般使用等市值对冲。不过各对冲基金在构建股票组合时会注意,令组合与沪深300指数的行业配置大致相符,使得组合Beta值趋近于1,增强对冲效果。

三、如何选择市场中性策略对冲基金

由于市场中性策略对冲基金对冲掉了市场风险和其带来的收益,一般的评价指标,如夏普比率,不太适用于市场中性策略对冲基金。在选购市场中性对冲基金时,主要应关注历史最大回撤和Calmar比率等指标。

历史最大回撤反映的是,如果在历史上某一时间点进入,能够带来的最大亏损幅度。一般来说,最大回撤小的基金,基金经理对于净值亏损的控制相对较好,风险也是相对较小。由于市场中性对冲基金对冲掉了市场风险,历史最大回撤对其风险控制能力而言,是一个较好的评价指标。

Calmar比率描述了年化收益率和历史最大回撤之间的关系,计算方式为年化收益率与历史最大回撤之间的比率。其中,年化收益率与历史最大回撤分别代表了,基金的盈利能力和风险控制能力。所得的Calmar比率数值越大,反映基金的业绩表现越好,反之,基金的业绩表现越差。

除上述评价指标外,在选购市场中性对冲基金时,还应关注一下几个方面。

首先,市场中性策略对冲基金的盈利,源于管理者获取Alpha超额收益的能力,对冲基金的选股模型、基金经理的经验等因素,对于收益有重要的影响。如选股时出现基金经理出现判断失误,市场变化造成选股模型失效等情况,市场中性策略对冲基金也会遭受损失。因此应尽量选择历史业绩、投研团队都较稳定的对冲基金。

其次,市场中性策略一般有一定的资金容量上限,当资金容量超过上限时,会因投资标的交易不活跃等因素,对策略的运用造成负面影响。所以,在面对规模较大或近期规模扩张较快的市场中性对冲基金时,应保持谨慎。

再次,运用市场中性策略时,多空头寸的建仓、平仓不可能同时完成,或长或短的时间差会造成风险头寸的暴露,可能引发损失。故选取市场中性对冲基金时,应关注其交易自动化程度,及投资标的流动性等方面。

最后,市场中性策略在熊市和平衡震荡的结构性行情中更容易跑出来。在熊市中,由于市场中性有一部分是放空的,这部分首先赚到钱了,还有部分做超额收益的,熊市中无疑更好做。在结构性行情中,也更易做出超额收益。当然,市场中性并不等于无风险。当市场上涨,而选择的股票反而下跌时,可能存在“两边挨耳光”的情形。因此,在对市场中性的考察中,基金对冲模型假设,选股能力,是考察的重中之重。