PE退出:死扛IPO还是打折并购

本报记者 潘沩 上海报道

半年前,成飞集成公告将收购同捷科技,在同捷科技的背后,是11家PE机构股东。然而,半年后的7月11日,成飞集成却宣布终止这一收购行为。

这并非孤案。近一年来,类似的并购退出案例正逐渐成为热门:上市公司收购试图上市未果的公司,后者的股东名单中,往往浮现PE机构的身影。而结局往往是以还拟收购方迅速放弃原定计划告终。

更多的并购案例,在双方达成初步协议后,却最终胎死腹中。究其原因,最常见的则是:双方难在价格方面达成一致,被收购方的股东,嫌收购方出价太低。而这些被收购方的股东,多是PE机构。

近两年来, PE业募资难,加上宏观经济不景气、资本市场表现不佳,机构多在“过冬”。而进入2013年6月,资金市场“钱荒”与IPO重启临近的预期,这两则冰火两重天的“利空”和“利好”,让PE业局中人摇摆不定:是将手中的项目迅速变现,还是继续以时间换回报等待IPO重启?

但东方富海董事长陈玮却坚定地认为,目前对于PE机构来说,流动性比赚多少钱更重要。他鼓励各种方式的退出,并认为“打折退出也是一种退出。因为基金看重的不是单个项目的回报,而是整体收益率。”

同捷科技:惜败于临门一脚

7月11日,成飞集成(002190)公告,终止前段时间筹划的重大重组计划,即不再收购同捷科技(全称“上海同捷科技科技股份有限公司”)约88%的股份。

公告中声称,推行这次重组过程中的一大先决条件是:为了维护同捷科技经营的完整性,必须对同捷科技的关联企业进行整合,但成飞集成与同捷科技的股东无法就这一问题达成一致;此外,双方也无法对同捷科技88%股权的最终交易价格达成一致意见。

简言之,该并购流产的原因:一是成飞集成没法按预期整合同捷科技;二是双方价格谈不拢。

对于同捷科技的21家法人股东来说,要让各机构对于收益预期达成一致并非易事,因此并购退出这一“煮熟的鸭子飞了”也不足为奇。有券商投行部人士都认为,上市公司收购其他公司时,走到上市公司披露预案那一步,双方再谈崩的案例比较少。大部分到这一步还失败的,往往是因为政策性因素:比如证监会否决,比如收购方是国有企业被国资委否决等。

这21家法人股东,既有中科招商、达晨创投、上海中路实业有限公司、创东方投资等11家PE机构,又有浙江新湖集团股份有限公司这样玩转资本与实业的大鳄。这些股东在同捷科技潜伏已久,有的8年,有的4年。

同捷科技成立于1999年,先后曾试图在海外上市,2009年申请上创业板被否。据接近同捷科技的人士介绍,同捷科技随后仍在寻求境内上市,但其IPO之路并不顺畅,其中的重要原因是:券商投行部认为,同捷科技在规范性上不符合证监会的审核标准,虽然这些不会大幅影响同捷科技收入和利润的真实性,但不调整就可能过不了会,要调查得大动干戈。

此外,公开信息显示,同捷科技2012年前三季的业绩,收入同比下滑,利润同比大幅下滑:2011年其净利润超过5000万,2012年前三季度却只有区区570万元。

所以,即使不论同捷科技的规范性问题,即使IPO于今年开闸,同捷科技这样的业绩也难以冲刺IPO,估计至少要等三年业绩好转方能上市。

并购:曲折知多少

最近一年,并购退出成为PE界的热门话题。在业内各论坛上,各大PE机构的合伙人,多少都要聊几句“并购”,如:并购将成为PE、VC退出的重要渠道,所在机构有一些并购退出案例等等。

著名财务顾问华兴资本CEO包凡[微博]甚至对媒体表示,从去年到今年,并购成为华兴资本的核心业务,比例占50%以上,而以往并购业务只占20%。

从A股上市公司披露的信息来看,今年以来,有多家上市公司计划收购其他公司,而后者背后往往有PE、VC机构的身影。

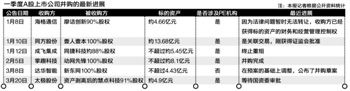

然而,从披露预案,到最终达成交易,本身有相当的不确定性。如表1所示,今年一季度有多起上市公司收购拟上市公司,被收购方多有PE机构投资。‘参见本报2013年3月25日报道《PE曲线退出:上市公司接盘隐忧初现》’。

然而,在预案披露4-6个月后的今天,最终完成交易的仅有掌趣科技(300315.SZ)收购动网先锋100%股权。其他进程暂时受阻的原因各异,有要等待国资委审批,如太极股份(002368.SZ)收购慧点科技;有海格通信(002465.SZ)在收购中,因为标的资产因为法律因素暂时无法过户,转让方只能将标的资产暂时质押给海格通信。

而两位券商保荐代表人告诉记者,目前证监会非常鼓励并购,不涉及重大资产重组(即被收购方的资产、收入、利润,均不到收购方的50%)的收购,且不是关联交易,证监会甚至不审核;如果上市公司是定向增发筹集来资金来购买标的资产,审核流程也会很快,一般半年内可以完成。

即便如此,并购交易双方因为各种原因,而推迟交易,或终止收购也屡见不鲜。前述的成飞集成收购同捷科技并非孤例。去年9月,蓝色光标(300058.SZ)曾公告将收购分时传媒,但两个月后,即宣告终止。

今年4月27日,大唐电信(600198.SH)曾公告,将收购上海三七玩网络科技有限公司;然而不到一个月后,大唐电信就宣称不再将其作为重大资产重组的标的资产,而是启动其它方案,对相关行业中的另外一家公司展开尽职调查,并正在就具体的交易方案与相关方进行磋商。

还有更多的正在谈的并购案例“胎死腹中”。一位人民币基金合伙人私下告诉记者,他所在基金投资的一家企业,原本跟一家上市公司达成协议,此上市公司为此停牌。但最终交易未能达成。他表示,也看到同行碰到类似的情况,而最常见的原因,往往是被收购方的中小股东不认同收购价格。而这些中小股东,又往往是PE机构。

他认为:“收购资产,从财务上说对于收购方是划算的,收购方很多是上市公司,常见的交易结构是出一部分现金,一部分股权;而现金也通常是通过定向增发募集。被收购方往往是未上市公司。上市公司的市盈率往往比较高,等于收购方是用高市盈率的股权,去换被收购方低市盈率的股权。”

他指出, 这种方式下,PE作为被收购方的股东,希望收购方出价高一些;因为换来的上市公司的股权要锁定一年,如果这期间,上市公司的股价因为其他因素跌了怎么办?PE机构对收购方没有多少影响力。

基石投资投的一些企业,目前也正试图通过被上市公司收购的方式退出。基石投资合伙人林凌分析,从收购方的角度,必然是希望收购标的资产时,有部分是股权来收购,除了现金流,收购方还有其他考虑:“他们大多希望标的资产的团队能够稳定,所以最好不要拿到太多现金,而是部分是股权,而且这种方式,可以将标的资产相关方跟上市公司的利益绑定得更紧。”

林凌认为,现在的收购方,以财务型居多,前述的“用高市盈率的股权来换低市盈率的股权”,就是财务型收购方,他们会有“你便宜了,我把你买走”的思路。另一种收购方是出于产业整合的考虑,更看重“你的业务是我缺的,我做不了这块业务或者做要花很多时间来做”,这些对价格相对没那么敏感。

“死扛”IPO还是打折套现?

深圳市东方富海投资管理有限公司董事长陈玮告诉记者:“我们做并购退出的有两家,收购方也都是上市公司。现在证监会对并购比较鼓励,并购做起来比以前快多了,也就需要6个月左右。但并购还是很难的事情,因为并购是各方利益的协调,如山收购方是大股东,涉及收购方的大股东、公众股东,被收购方的股东,对价的方式,行业适合与否,两个企业合并了制度、文化是否融合等等。并购是非常难的一件事,并购案例虽然比以前增长了很多,相对于总的投资案例,还是非常低的。”

当被问到,如何看待有些PE机构因为嫌收购方出价太低,而放弃被收购时,陈玮直陈:“有些企业是希望扛到IPO重启后,看看情况再说。之前大家都喜欢IPO退出,因为IPO退出整体收益比较高。但我觉得,目前PE更应该考虑,投资的流动性,而不是赚多少钱。股票有流动性,比未上市企业的股权安全性要好。我会更鼓励并购,多渠道退出:IPO、并购退出和上三板。”

陈玮坚定的认为:“就算IPO马上重启,就算PE投资的企业已经报到证监会,现在看也要一年半年,甚至拖上两年的等,并购则快很多。打折退出也是一种退出。这有什么呢?市场有赚有赔。别的项目赚钱就行了,基金重要的是综合收益。”

但是,更多的PE机构还在“死扛”。之前本报曾报道,最近,PE将未上市公司的股权转让给同行,这一现象逐渐在增多。

当时,谱润投资董事长周林林指出,达成这样的转让交易最大的障碍就是价格,上一家投资机构当年投资价格高,现在不愿意折价转让。元禾资本合伙人李怀杰也认为,现在PE机构有IPO将重启的预期,所以短期内,这样的转让交易会减少。

目前,中国的资金市场正遭遇“钱荒”。6月下旬,隔夜国债回购拆借利率,一度上行到22%,这个数据在历史上都非常罕见。进入7月后,资金极度紧张的局面稍有缓解,但现在各种银行理财产品的预期收益率仍然比以往高出不少,这对于原本就募资极难的PE机构,无异于是雪上加霜。

如果“钱荒”的局面将维持一段时间,那么PE机构,尤其是人民币基金,此时选择“死扛”苦等IPO重启,还是适度降低回报也要变现——这一策略的分化,将带来更多深远的影响。