基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

文章来源于金投网

金投网讯,尽管黄金价格已自去年低点1130美元大幅反弹,但美国银行美林(Bank of America Merrill Lynch)最新全球基金经理人调查显示,投资专家们仍认为金价被低估了,并暗示金价可能还有相当上涨空间。

美银美林本周发布了2月份针对175位、经理资产总额达6.32亿美元的基金经理所做的调查报告。结果显示,认为目前金价低估较认定高估的比例,多出达15个百分点,创2009年1月以来新高。

美银美林的这份调查具有一定的可参考性。从2004年美银美林开始在调查中加入黄金以来,基金经理人通常都认为黄金“高估”、对黄金投资“没兴趣”或两者都有。在过去10年种,仅出现过2次多数受访者认为金价低估:分别在2009年1月与2015年1月;当时金价都在之后后飙涨。

“在特朗普领导下,黄金是保险政策而非投资主体”,此话出自美银美林月度全球基金经理调查中。该调查是反应每月货币经理人主流意见的重要指标。美银美林调查了175名货币经理人,所持资产为5430亿美元。

对货币经理人的最新调查观点并非一时兴趣。因货币经理人若对黄金感兴趣,则将因投资黄金而带动对黄金的更多需求。

罗杰斯的看法和美银美林的这份调查报告一致。

传奇投资者、前索罗斯量子基金合伙人罗杰斯(Jim Rogers)近日警告,我们正在走向战争,继续倾向买入贵金属避险,每当价格跌一点,就会买进更多黄金及白银。

罗杰斯近日在接受对冲基金经理Erik Townsend 的博客Macro Voices采访时表示,由于美国全球影响力正在下滑,加上全球民粹政治及保护主义风潮,战争爆发恐怕无法避免。

他强调,美国总统特朗普竞选时的激烈言论是否全都会落实为政策,仍有待观察;但他可能会与中国打贸易战,却是不可忽视的风险,因其团队中至少有3位高官非常想与中国展开贸易战争,而贸易战通常会是一场灾难。

罗杰斯此前称,他从未出售任何黄金持仓,而对他金价的长期抱有高度信心,主要归因于他对政府和央行的预期值非常低。

罗杰斯近期也曾发表相当悲观的言论,他甚至警告称,世界处于“崩溃”的边缘,许多古老的机构、传统、政党、政府、文化,甚至国家,将衰败,或者崩溃,或者消失。

附:美银美林调查报告

下面的图表显示,当被问及本月最大的“尾部风险”是什么时,36%的调查对象认为——欧洲地区部分国家的选举会让欧盟解体是最大的风险;而有32%的调查对象表示:是特朗普执政后全球潜在存在的贸易战风险;另外13%的调查对象则认为——最大的风险是“全球债券市场的崩溃”。

本月最大的尾部风险是什么?

此外,需要大家引起注意的另外一个问题是:“你认为最拥挤不堪的交易是什么?”关于这一问题的调查结果与上个月的结论类似:41%的调查对象,同样也是占绝大多数的基金经理认为,是长期做多美元;而有14%的调查受访对象表示,是短期做空国债债券(从上月开始已经出现中等幅度的增加);只有13%的调查对象认为是长期做多美国/欧洲公司债券。

最拥挤不堪的交易是什么?

在美国银行发起调查之前,有一个让人非常感兴趣的问题一直都未曾被外界注意到,这个问题就是:“对于持续8年的股票市场牛市来说,最有可能导致其终结的催化剂是什么?”

调查对象的回应结果是:“贸易保护主义”= 34%,“更高利率”= 28%,“金融事件”= 18%,“每股收益下降” = 15%。

牛市终结的催化剂是什么?

紧随其后的一个问题是:“你期待新的‘民粹主义政策’带来什么样的经济后果?” 调查结果暗示了一个奇怪的分裂:一方面,来自华尔街的基金经理们普遍认为,特朗普的政策会对股票市场有利——最明显的迹象就是人们看到标普指数一直在高位运行;另一方面,超过一半以上的调查对象表示,特朗普必定会推行自己的“亲民政策”,其对经济造成的后果可能有以下几种:滞涨、衰退或停滞不前。

具体分析可参考下图:

你期待新的‘民粹主义政策’带来什么样的经济后果?

在这样的背景下,另外还有一个有趣的问题和答案——当美国银行在调查过程中提出“如果全球市场转向贸易保护主义道路,那么未来以下投资类型中哪一种类型将会表现最好?”这样一个问题时,调查对象的答案也是非常清晰的。

贸易保护主义下,哪一种类型会表现最好?

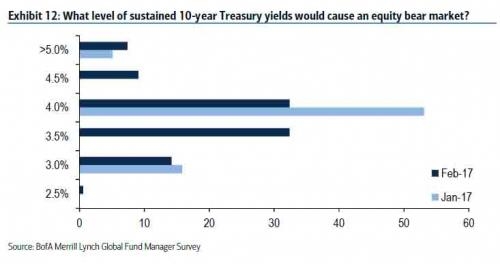

最后,在目前这个利率不断上升的时代,一个看似不相干却又非常重要的问题是:“对于10年期国债收益率来说,持续什么样的水平将会导致股市出现熊市?”调查对象们的回答是——至少就目前来看——国债收益率偏低所以不会伤及股市。其中64%的调查对象认为,要想让股市出现熊市,10年期国债的收益率必须要保持在3.5-4%之间。

对于10年期国债收益率来说,持续什么样的水平将会导致股市出现熊市?

作为一个额外的馈赠:来自美国银行的迈克尔哈特内特(Michael Hartnett)表示,那些足够勇敢且敢于与华尔街主流思想逆向而行的投资者,比如逆向看空宏观经济的投资者(预期经济增长将会进一步疲软)就应该抛掉银行股、美元、日元等资产,转而买入债券、公用事业和支柱产业类股票。同时,那些逆向看好宏观经济的投资者(预期通胀将会进一步上升)也应该减少现金持有量,出售房地产投资信托基金(REITs)、高科技板块股票,并买入英镑、EM类股票和工业类股票。

进入【新浪财经股吧】讨论

责任编辑:许孝如 SF185