黄金熊市的土豪游戏:个人黄金租赁价差套利

本报记者 陈植 上海报道

临近春节,从事电子产品加工的民营企业家陈倩(化名)正为自己的投资冲动懊恼。

1月初,她领到一款信托产品到期兑付的1100万元,打算充作支付货款的备用资金。两周后,经不住一款房地产信托产品年利率11%的诱惑,她又急急把这笔钱投资出去。

令她没想到的是,由于另一笔销售款被告知推迟到账,她需要支付的货款一时没有着落。

事实上,这不是她首次遇到资金周转困境。以往的解决方案,是她通过私人银行“质押”信托产品相关份额,申请一笔短期过渡贷款。今年她被告知银行贷款额度吃紧,过渡贷款无法操作。

无奈之下,她决定试水黄金租赁业务。

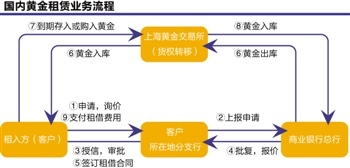

黄金租赁,一般是符合条件的企业通过租赁向银行租用黄金,到期后归还同等数量、同等品种黄金,并支付相应的黄金租赁利息。租赁时期,企业可出售这批黄金弥补资金缺口。

然而,她意外发现,黄金租赁不仅仅是一种新型融资工具,身边不少企业家还把它作为一种时髦的价差套利手段。

“在我朋友圈,有企业家投了数千万元,专门玩转黄金租赁的无风险价差套利。”陈倩说。但在她看来,这种无风险的套利游戏,投资风险深不可测。

6.7%融资成本:个人变相介入

陈倩与黄金租赁的第一次亲密接触,源自一个珠宝加工企业负责人的推荐。

此前通过黄金租赁,这家珠宝加工企业负责人即便在银根紧缩期间,都轻松拿到了千万元“廉价”资金,着实令她羡慕嫉妒恨。

具体做法是,这家珠宝加工企业先从银行“租借”33公斤实物黄金,随即通过上海黄金交易所卖出套现获得近1000万元资金(约303元/克)。然后,他用其中的150万元(15%保证金比例)买入33公斤黄金的远期期货合约用于归还黄金,剩余850万元则变成企业流动资金。

由于这套黄金租赁操作流程所涉及的黄金租赁费、买入期货合约手续费等财务开支总额不到55万元,折算下来的黄金租赁实际融资成本接近6.7%,而当时银行贷款的总财务费用(包括贷款利率、购买理财产品与财务审计等相关支出)要超过贷款额度的9%。

但不是所有企业都拥有通过黄金租赁获取低息贷款的资格。陈倩首次申请黄金租赁合同就四处碰壁。究其原因,银行将黄金租赁对象限定为从事黄金业务的公司,主要包括黄金开采、加工、销售、贸易公司等,不对高净值个人开放。

在这位珠宝加工企业负责人的“指点”下,陈倩发现,高净值个人可以采取变通手法获得黄金租赁合同。一是发起设立一家与黄金业务相关的企业,只要在企业营业执照添加“黄金首饰经营业务”,就能满足银行内部的合规要求;二是由融资租赁公司或黄金加工企业提供“通道业务”,由它们先从银行租来黄金,再转租给个人。

在她看来,只要自己企业在银行信用评级达到B以上、拥有足够授信额度并缴纳相应保证金,要租到黄金并非难事。

“听银行内部人士说,黄金租赁属于银行表外租借业务,在监管部门严控表内信贷的情况下,这种表外租赁业务操作起来相对灵活。”陈倩说。这种灵活操作性留给她的最深印象,是缺乏统一定价标准。

目前,工、建、浦发、中行等都开设黄金租赁业务。陈倩接触的三家,给出的费用最低3.5%,最高4.2%,还有一家是3.8%。

“费用高低,与银行内部风险定价机制有关。”一家银行贵金属部人士说,这主要取决于银行应对未来金价波动、实物黄金交割等市场风险的操作成本。但他强调,为防止企业与个人借黄金租赁套取资金投机或炒金行为发生,多数银行不大会允许非黄金产业类企业参与。

道高一尺,魔高一丈。陈倩在闲聊中发现,黄金租赁却成为身边企业家的一项时髦的价差套利游戏。

“价差套利”火中取栗

价差套利,概括而言,就是这些企业家在去年金价回调28%的基础上,进一步看跌2014年金价走势,便以各种手段“借来”黄金在金交所出售套现,希望等到2014年金价下跌到理想价位时,再购买同等量实物黄金归还,赚取价差收益。

“有个企业家去年底签订3个月黄金租赁合同,先在1300美元/盎司卖掉,他说要等到2014年一季度金价跌到1150美元/盎司再回购归还,150美元/盎司的价差收益就落入口袋了。”陈倩说。这位企业家动用的资金超过千万元,由于银行对黄金租赁对象限制诸多,他选择向黄金开采贸易企业租借实物黄金。

毕竟,黄金贸易商把大量实物黄金握在手里,也不能产生利息收入,不如通过外租获得租赁费用。

这种操作手法与银行黄金租赁手法类似,需要企业家拿出一定比例的保证金,并用房产做抵押,且黄金租赁期间的远期合约套期保值策略必须在黄金贸易商账户操作,以在租赁期间有效控制金价波动风险。但是,如果黄金跌幅远低于企业租赁黄金时设定的远期合约买入价格,企业家就不得不追加大量期货交易保证金,甚至触及黄金租赁的盈亏平衡点。

“黄金租赁的持续期限不大会超过一年,因为交易时间越短,越有利于控制金价波动风险。”上述银行贵金属部人士透露,但不乏激进的富豪投资者。

近期,有些富豪甚至将黄金租赁获取的资金,去投资高收益的房地产信托产品,以此实现真正意义上的“空手套白狼”,而信托产品利率与黄金租赁费用之差额,则是他们眼里的无风险套利收益。

“真会是无风险套利吗?”陈倩有所怀疑,一方面不少房地产信托产品存在到期偿付违约风险,另一方面黄金租赁套利也面临金价剧烈波动的亏损风险,一旦两种风险叠加,这种貌似无风险的套利,实质却是“火中取栗式”的博傻。(编辑 付玉)