三口之家的8年理财路 | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年04月19日 14:46 扬子晚报 | |||||||||||

|

■本期理财顾问 刘晓捷,建行北京前门支行个人银行经营管理中心副主任,金融理财师,助理经济师 ■个案资料

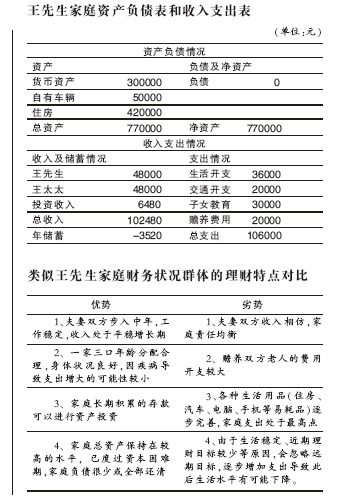

王先生夫妇今年40岁左右,儿子14岁。夫妇月收入均4000元,家有两年期存款30万元,一辆经济型汽车(按现二手市场估价约为5万元),居住于70平方米的一居室楼房(估价为6000元/平方米)。月平均生活费3000元,车辆使用费(保险、油费、保养、养路费)20000元/年、孩子教育费30000元/年、赡养老人费用20000元/年。 王先生家庭有两个理财目标,一是准备四年后孩子上大学的费用及出国留学费用;二是再购买一套70万元的住房。王先生想知道,如果想两个目标同时得到满足,现阶段该如何进行家庭理财?如果只考虑满足第一个目标,该如何进行投资理财?可以投资哪些品种? ■概述 理财方案忌延缓执行 王先生家庭的财务状况具有一定的社会普遍性,与该家庭相类似的群体主要包括国有企、事业员工;效益较好的私营企业经理;还有一部分自由职业者。 这部分人群已步入了小康生活的初级阶段,也是银行存款的中坚力量。他们的生活压力较小,因此对资产的升值要求并不太高,近期理财目标主要集中在子女教育和换房上,远期目标就是养老。其他目标诸如自身再教育、换车等要求很少。 这类群体的财务状况有利于理财目标实现的是家庭负债很少,收入来源稳定,突然性开支不多,并且有一定的积蓄,可以通过调节理财产品达到长期的、较高的收益;而不利于理财目标实现的特点也十分明显。夫妻双方都要建立相对较多的保障措施,任何一人出现意外都会导致家庭收入大幅下降,生活支出费用居高不下,同时需要在社会交际上投入较多的精力和财力。 针对以上特点,笔者认为在理财设计和执行过程中,这类群体首先要重视保险问题,以保证人身安全与金融补偿有效挂钩;其次,控制日常支出,如果不对偶然支出加以注意,容易造成资产的下降;最后,一旦确定了理财方案就要坚决执行,不要因为种种原因延缓执行,因为延缓执行会导致理财目标难以实现。 ■资产分析 日常支出过多,投资收益过低 王先生家庭的财务状况存在一个明显的不足之处,即支出多于收入。目前王先生的理财目标按顺序应有以下三类:保险目标:保费每人每年5000元 王先生和妻子现在都需要尽快购买保险以增加对未来生活的保障,保险的标的主要是自身的健康和生命安全。 以目前该家庭的工资水平来讲,每人要有保障为20万元左右的保险,建议购买均衡费率的分红型保险,由于这种保单为水平缴费,并不丧失现金价值,能够保证每年保费不会因为年龄的增大而递增,而且可以为养老提供一笔可靠的资金,保费每人每年大约5000元。 子女教育目标:4年共需32万元 王先生和妻子希望四年后将孩子送出国读大学,现在国外大学一年学费加生活费基本为人民币10万元左右,合1.25万美元。考虑到人民币升值的因素,按升值25%计算,预计四年后孩子出国学习一年需要花费大约8万元人民币,4年共需32万元。 再购房目标:总价为70万元 王先生希望再购买一套住房,可以将现有住房出租,或将其卖掉。目前看好的住房总价为70万元。 ■理财方案 由于儿子大学毕业后王先生和妻子应该在48岁左右,还有约10年时间可以继续积累财富,并且儿子毕业后每年家庭开支将锐减到7万元左右,这时儿子的收入也可以促使王先生的家庭资产在短时间内达到快速增长,因此暂不考虑王先生的养老目标,目前现有资金可全部用于理财目标的实现。理财方案制定期间为:从现在起到儿子大学毕业,共8年时间。 保守方案:年收益率需达到6% 王先生目前可用资产为30万元,保险目标的实现需要8万元,子女教育目标的实现需要32万元,总计40万元。 现有资产需要在8年时间内实现增值33%,平均每年约为4%的增长率。由于第五年将有大量现金支出,而且王先生一家需要留出三个月的紧急备用金以备不时之需,因此平均收益率预计为6%左右。 紧急备用金为26500元可投入活期存款,其余货币资金投入到获取年收益率为6%的投资产品组合上。8年后王先生能剩下4.5万元可用资金,在此基础上可利用近10年的黄金期(一家三口都有工作)快速积攒财富,实现养老计划。由于王先生和妻子刚刚40岁左右,可以承担更高一些的投资风险,建议适当选择更为激进的投资产品以提高投资收益率,加速自有资产的积累。 激进方案:年收益率需达到10% 从保守方案看,王先生已没有余钱购买新的住房了,即使购买新住房,原有的老房出租后也难以同时偿付贷款并积累资金,因此本方案只考虑将旧房卖出后买入新房的情况。新房将花费70万元,由于需要完成的理财目标比较多,所以王先生应尽量多的进行资本积累。 在投资方面需要冒较大的风险以博取较高的收益,建议卖房后留出一部分资金,压低买房的首付款比例,建议贷款50万元,贷款期限为30年,以目前5.508%的年贷款利率计算,月均还款额为2828.5元,合计每年33942元。同时王先生回笼资金为(42-20)=22万元,可以预计8年后儿子大学毕业后,此笔资金年收益率需要达到6.5%,虽然收益率与保守方案的整体收益率相去不远,但考虑到贷款偿还期为30年,还需要偿还22年,8年过后每年家庭开支仍将达到11万元,而且王先生可以用于投资的资产基本消耗殆尽,因此必须提高收益率到10%,保证8年后家庭投资资产还维持在30万元左右。 ■投资建议 投资以基金和国债为主注重资产流动性 建议投资产品组合以基金和国债为主,银行理财产品和信托产品为辅。因为两种方案中的投资收益率都比较高,银行理财产品的收益率与之相差甚远,信托产品风险和流动性都太差,而基金在满足收益率的前提下,可保证资产流动性。 王先生投资时有三点需要注意:一、无论激进的还是保守的投资方法,都不是将资产放在同一个投资产品中,那样会放大风险;二、保持投资资产有较为稳定的增长;三、注重对投资资产流动性的考虑。

类似王先生家庭财务状况群体的理财特点对比 优势 1、夫妻双方步入中年,工作稳定,收入处于平稳增长期 2、一家三口年龄分配合理,身体状况良好,因疾病导致支出增大的可能性较小 3、家庭长期积累的存款可以进行资产投资 4、家庭总资产保持在较高的水平,已度过资本困难期,家庭负债很少或全部还清 劣势 1、夫妻双方收入相仿,家庭责任均衡 2、赡养双方老人的费用开支较大 3、各种生活用品(住房、汽车、电脑、手机等易耗品)逐步完善,家庭支出处于最高点 4、由于生活稳定、近期理财目标较少等原因,会忽略远期目标,逐步增加支出导致此后生活水平有可能下降。 |

| 新浪首页 > 财经纵横 > 理财 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 小女子开店50天赚30万 |

| 在家兼职,年赚100万 |

| 新型建材 月进10万 |

| 女人钱,怎么赚 (图) |

| 2万元投入月净赚20万 |

| 新鲜娱乐就来网中央 |

| 我爱美丽招商!加盟! |

| 品牌折扣店!月赚30万 |

| 泌尿疾病!特色新疗法 |

| 拒绝结肠炎!! 图 |

| 颈椎病--最新疗法! |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大发现! |

| 高血压!有了新发现! |

|

|

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |