储蓄比率过低不利分散理财风险 | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年01月05日 08:07 新京报 | |||||||||

★本期理财顾问 尚琳琳,交通银行理财顾问、AFP金融理财师,“北京市金融理财方案大赛”中惟一的个人获奖选手,担任多家媒体理财评论员。 ★委托人资料

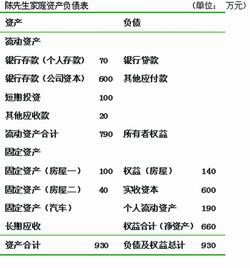

家庭状况:陈先生今年53岁,妻子45岁。女儿28岁,现已离婚,刚满周岁的外孙女由女儿扶养。 财务状况:家有存款70万元,债券基金100万元,借款给他人20万元。 自用住宅价值100万元,另有一套价值40万元的房屋出租,年房租收入2万元,利息收入2万元。其10年前创业开设公司,公司资本共计600万元、公司每年净收入50万元。家庭开支每年约7万元,暂没有购买商业保险。 理财目标:目前想换购一套价值185万的期房,两年后收房时再卖出现有住房;夫妻预计7年后退休,退休后保持现年支出不变。想出国旅游,费用共计50万元左右;由于女儿收入不高,陈先生打算负担外孙女到大学毕业的教育费用。 理财困惑:购期房采用一次性付清房款合适还是贷款合适?负担外孙女从现在到大学的教育费用,需要多少教育金?退休后的养老如何安排?保险方面需要购买何种保单? 家庭财务分析 储蓄比率较低,投资品种过少,不足以分散风险 陈先生的家庭处于高收入家庭,资金充足。目前其家庭总资产为930万元,无负债项目,家庭净资产即930万元,资产负债率为零。 总资产中流动资产为790万元,固定资产为140万元,资产流动比率为84.95%,资金流动性较好。 偿付比率=总净资产/总资产=930/930=100%,债务比率=0.通过财务分析可以看出,该家庭财务指标中的积极方面包括无债务,不会对生活造成负担;家庭收支较为固定。需改善的方面包括储蓄比率过低;投资品种过少,不足以分散房产投资和保险保障方面的风险;家庭无商业保险,保障程度低;对外孙女的教育金规划不足。 理想开支比率为30%至40%,需重视保险保障 陈先生家庭的收支比率为43.23%,现阶段家庭负担相对较轻,生活收支处于高等水平。以家庭年收入232万元来说,较为理想的开支比率为30%至40%之间。陈先生属于中庸型投资者,虽然其资产颇丰,但如果不控制资产的投资风险,家庭也会面临资产严重缩水的局面。 可以看出,陈先生家庭承受风险的能力较强,虽然流动资金相对充裕,但家庭成员的危机感也较其他家庭成员大,因此更要重视保险保障。 理财建议 采用分期付款形式购房为宜 陈先生购买价值185万元的期房,两年后收房时再卖出现有住房。有两种方式可供选择。一是一次性付清全款185万元,可由存款70万元、债券基金100万元、借款给他人20万元中的15万元组成,但是如果一次性运用这笔流动资金,家庭现金流量将骤减,虽然可达到清偿借款的目的,但几乎用尽家庭资产紧急备用金,会出现今后应付紧急支出时较困难的情况,这在家庭理财中是需要绝对避免的。 第二种方法是首付100万元,贷款85万元。贷款乘数46%、期限2年、贷款利率5%,按照北京房价增长率扣除通货膨胀率后为7%计算,当前房贷每月月供为PMT,根据复利公式PMT(5%/12I,2×12N,85PV,0FV)=-3.7291万元/月,即每月月供为3.73万元。2年后待卖出的旧房房产终值为FV,根据复利公式计算,FV(7%I,2N,-(100+ 40)PV,0PMT)=160.29万元,即旧房的房产未来价值为160.29万元。2年中所付房贷利息总额为∑INT(5%/12I,1,24,24N,-3.73PMT,85PV)=- 4.50万元,即利息共需要支出4.5万元,那么陈先生家庭原始房屋价值为100万+ 40万=140万,两年中取得的旧房房租为4万元,经换置房屋取得的利润为160.29-140-4.50+2×2= 19.79万元。 基本上该利润可以足够支付按揭贷款的手续费,如银行、担保公司、保险、房地局、公证部门等费用,以及房屋契税、维修基金等。同时,所持有的债券基金、给他人借款和公司正常运营都没有受到影响,每年2万元的存款利息收入随交纳首付款时停止,每年2万元房租随处置旧房时停止。通过此方法,即可保证资金的流动性,又可取得利润。 预留外孙女教育金28.16万 陈先生家庭打算负担起外孙女从现在一直到大学毕业的教育费用,费用列表如图: 退休后可投资基金、房地产、黄金、字画等 陈先生家庭投资无风险或风险较低的保守型投资组合产品即可满足退休后的生活支出。因此投资市场上风险极低、流动性高的保本类产品即可。因为现阶段现金流不甚充裕,因此流动资金可以不做规划,但通过对陈先生的生涯仿真模拟,建议陈先生在退休时将股权卖出,60岁时用售股资金购买受益人为外孙女的分红型保险200万元,64岁时可投资基金、房地产、黄金、字画等收藏品500万元,70岁时增加对女儿及外孙女的保险保障,80岁时进行遗产分配。 主要购买意外伤害险和重大疾病保险 投资保险不分贫富,每个家庭都不可缺少保险的庇护。陈先生家庭未投资任何商业保险,因此为其家庭成员安排必要的保险可使富裕的家庭更添保障。 陈生生是家庭的“主力军”,收入来源的主要创造者,因此需要进行意外伤害、大病医疗、人寿保险的保障,但由于其年纪较大,保费相对较高,因此需要有选择地为其购买。 建议购买意外伤害险200万元,每年缴付3000元保费;购买重大疾病保险20万元,每年缴付2万元;妻子购买30万元养老保险较为合适,年缴10万元、3年缴清、65岁可趸领。陈先生的女儿和外孙女的年龄较小,建议可投保人寿保险和重大疾病保险各50万元。 夫妻共需约96万元养老金 退休后,陈先生家庭的费用支出为每年7万元,每人平均年支出3.5万元,费用成长率为5%,假设陈先生余生时间为17年、妻子余生时间为25年,那么计算夫妇二人退休后至死亡期间的总支出终值PV,通过陈先生夫妇每人的未来开销来测算退休金,根据复利公式,陈先生20年后的家庭支出现值PV为43.62万元:PV(5%I,20N,- 35000PMT,0)=436177.36.陈先生退休后20年死亡,只余妻子一人需要花费生活支出,则妻子每年的花费3.5万元折现到退休时的支出现值PV为52.14万元,PV(5%I,28N,-35000PMT,0,1)=521434.45.二人在退休时的所需生活支出现值为:436177.36+ 521434.45=957611.81,以现在的流动资金即可满足退休计划需求资金。 |

| 新浪首页 > 财经纵横 > 理财 > 理财投资 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 做女人事业赚女人钱 |

| 06年暴利项目揭秘 图 |

| 网络招商首次揭秘 |

| 轻轻松松赚大钱 |

| 年薪百万的财富之路 |

| 360行赚钱惊天内幕 |

| 二折提货,千元做老板 |

| 2006药界金矿招商指南 |

| 高血脂!脂肪肝请留意 |

| 治气管炎哮喘新疗法! |

| 特色治疗结肠炎!! |

| 特色治失眠抑郁精神病 |

| 泌尿顽疾——大解放! |

| 治高血压获重大突破! |

|

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2006 SINA Inc. All Rights Reserved

|