本报最近关于固定利率房贷将推出的报道,引起了读者的关注。

据了解,建行、浦发和光大等银行的固定利率房贷产品,待有关部门批复后,就可面市。

一石激起千层浪。固定利率房贷作为一个内地投资者从未接触过的新鲜产品,在经历了两次房贷利率调升之后,真是好东西吗?

100万房贷 多付20万利息

固定利率房贷即将推出的消息,让沪上购房者精神一振。过去两年,房贷利率已经两次提高,5年以上的房贷利率已从5.04%提高到5.31%。从明年开始,将执行新的基准利率6.12%,条件好的投资者才可享受

5.51%的优惠利率。

别看仅是几十个基点的上调,但对长期贷款的每月还款额,影响颇大。以100万元30年期的等额本息贷款为例,今年比去年每个月要多付130多元。如按照基准利率6.12%计算,每个月还要增加650元左右。粗略计算,30年的全部利息竟要多付近20万元!

这样被动地跟着市场利率上浮,显然很不划算。很多购房者都希望找到一个能回避利率风险的工具,固定利率房贷让他们看到了一线希望。固定利率房贷固然可以回避利率上升的风险,但当利率走稳或者下调的时候,贷款人又将被锁定在一个较高的利率水平上,白白多付利息,所以,浮动利率和固定利率没有绝对的优劣之分。

三种人适合固定利率房贷

一是有稳定固定收入的人。中行市分行营业部理财中心副主任罗毅认为,目前国内的利率前景非常微妙,以现有的资讯还难以做出一个明确的判断。从这个角度来说,固定利率房贷面临的利率不确定性很大。此外,固定利率房贷比较适合那些有稳定的固定收入的人士。这些人一方面能够按计划还款,另一方面也能对将来的大额支出“心中有数”。

二是锁定风险的生意人。兴业证券培训部总监唐绍云则告诉《钱周刊》,根据他在北美银行界的经验,一些为了锁定风险的生意人,也青睐固定利率房贷。唐绍云分析说,北美的固定利率房贷期限长达10年甚至以上,有些风险承受能力较高的人,比如专业投资者或者商人,从银行贷款的主要目的是融资,而不是单纯为了买房子。对这些人来说,容易找到比贷款利率高的投资项目,他们是为了确定未来一段时间的融资成本而申请固定利率房贷的。他还指出,目前全球经济可能面临着新一轮的通货膨胀,越来越多的央行选择加息,这对中国央行未来的利率决策也将产生一定的影响。

三是有升息预期的人。适合申请固定利率房贷的人,就是有升息预期的人。香港御峰理财董事总经理陈茂峰介绍说,香港引进固定利率房贷有大约十年的时间,往往是市面上利率看涨时,较受欢迎。最近,由于香港银行界纷纷跟进美联储的加息步伐,固定利率房贷成为业主的新宠。但他也指出,内地房贷利率已经两次提高,即使再有一到两次的加息,5年之内的利率水平也可能看跌不看升,此时申请固定利率房贷,风险可能比较大。

除了以上提到的三种人外,其他类型的购房者就要好好斟酌一下了。尤其是那些计划短期内提前还贷,或者想增加还款额的投资者,最好不要考虑申请固定利率房贷,因为要交纳较高的违约金。香港固定利率房贷的违约金高达贷款余额的3%。

固定利率不如灵活还款

即使利息上升了,每个月的银行账单上,还款额还是那么多,只不过贷款的年限被延长了。此时,还会考虑固定利率房贷吗?可能大多数人都会说不。这正是在香港发生的情况。

据陈茂峰介绍,香港银行界的调息行动非常迅捷,这个月宣布加息后,下个月就执行新的利率水平。这与内地在次年才执行最新利率的做法大相径庭。但是,香港的大多数人还是选择浮动利率房贷。因为银行会给客户提供两个选择:一、贷款年限不变,每月还款额增加;二、每月还款额不变,贷款年限延长。通过第二种还款方式,就能回避利率突然变动给支出带来的影响。大多数人都希望在有能力时提前还款,因此不会太介意还款期限被延长。如果选择了固定利率房贷,提前还款要交纳的高额罚息,让人望而却步。不过在内地,默认的还款方式还是每个月增加还款额,贷款年限不变,许多人的未来支出安排由此被打乱。

固定利率房贷在海外已是一个标准化的成熟产品,只是令人眼花缭乱的贷款产品中的一个。据唐绍云介绍,除了短期固定利率房贷外,投资者还可以选择长期固定利率、固定利率和浮动利率结合、设定封顶利率、以及期初只还利息等多种贷款产品。

海外房贷量体裁衣 香港固利低于浮利

在内地,以推出固定利率房贷为标志的金融创新刚起步,而海外的房贷服务则花样繁多,品种丰富。手头拮据的人,可以从银行贷九成半甚至100%的贷款。如果还贷的前几年经济情况紧张,可以选择支付利息,大幅度压缩还贷支出;申请者可以锁定今后10年甚至40年的还贷支出。在当前的香港市场上,还能找到利率低于浮动利率的固定利率房贷。

香港固定利率低于浮动利率

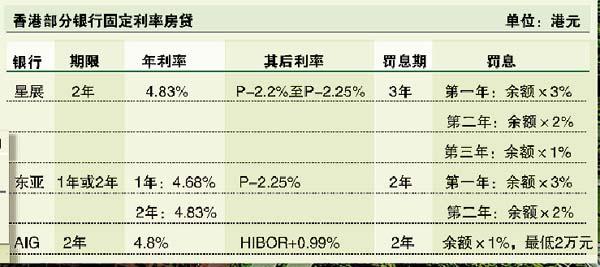

最近,香港星展、东亚银行以及AIG纷纷推出固定利率贷款,通常为2年时间。头两年利率固定,目前的年利率水平为4.68%~4.83%,之后的贷款利率则开始浮动或根据银行同业利率而定。贷款成数从7成到9成半不等,并设有最低贷款金额,以及罚息等约束。

固定利率房贷的利率水平,通常在有升息预期的情况下,会比市场利率高一些,因为投资者可以回避风险。目前推出的这几款固定利率房贷,处于市场利率的居中水平。

香港的浮动房贷利率一般以P-2.25%来确定。其中P代表最优惠利率,由各家银行自行确定。当前市场上有两个P,渣打、东亚等十家银行的最优惠利率为7.25%,而汇丰、恒生等银行的最优惠利率为7%。因此,两个集团的浮动房贷利率分别约为5%和4.75%。

由于有利率上的优惠,最近固定利率房贷在香港大受欢迎。

美国还贷方式五花八门

在美国,挑选房子也许并不需要花太大功夫。接踵而至的房屋贷款,却需要大力研究。因为银行提供的贷款产品种类实在太多,普通人必须求助于银行的理财顾问,才能了解自己最适合哪一种方式,但这也保证了客户获得最“合身”的贷款服务。

美林集团是国际著名的投资银行,以零售服务见长。它提供的房屋贷款主要有以下几个品种:

1、以LIBOR为基础的浮动利率贷款。

贷款期限25年,头10年只付利息,后15开始每月还本金。提前还贷不收违约金。贷款利率可设置上限,最低为12%。利率调整的周期可以选择每个月或者每半年调整。如果购买一套价值50万美元的房产,首付20%,贷款40万美元。

选择每个月调整利率的浮动利率贷款,假设根据1个月LIBOR计算出的年利率为5.125%,那么前120个月,每月只需支付1542美元,其后的180个月,由于开始还本金,每月支付的金额就提高到3086美元。特别适合那些刚参加工作、经济实力还不雄厚的年轻人。

2、固定利率贷款。

贷款期限可以是10年到40年不等,同样不收取提前还贷违约金。其中,30年期的固定利率贷款,还可以选择在头15年只还利息,后15年才开始还本金。

3.混合利率贷款。

贷款期限25年的浮动利率贷款,但是在前3、5、7年,利率水平是一个固定利率和浮动利率的混合体,这个混合利率的上升或下降速度是市场利率的一半。而且,在混合利率阶段,贷款人可以选择只付利息,并且能随时提前还本,没有违约金。这项贷款,适合想要在短时间内还清本金,或者希望能回避短期利率浮动风险的人。

4.固定-利率贷款。

期限30年的浮动利率贷款,在头2年、3年、5年、7年或10年,为固定利率贷款,并且在头10年,可以选择只支付利息。提前还本不收违约金。

5.100%按揭贷款。

如果你有合格的证券资产存放在美林或相关金融机构的账户中,作为抵押,你就可以从美林获得相当于房屋价值100%的贷款。证券价值只需要贷款总额的30%。贷款的形式可以采取浮动利率、固定利率、或者固定-浮动利率。

相比之下,内地一些银行即将面市的固定房货利率,5年期的竟开出6~7%的利率,大大高于同期的浮动房货利率,不知是产品设计者的资讯“闭塞”,还是利用信息不对称,继续获取更高的“存贷差”。

作者:理财主笔 刘念 每日经济新闻

|