|

■本期理财顾问

范亚东,工商管理硕士,经济师,民生银行理财经理

■个案资料

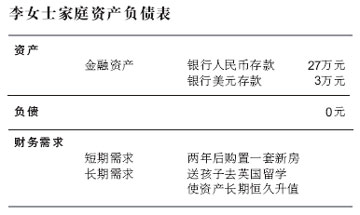

李女士是一位单身妈妈,在某外资企业做营销总监。月工资8000元,其他补助3000元,年终奖3万元,有三险一金。女儿今年读小学四年级,住房归其前夫所有,前夫每月支付给孩子抚养费500元。有存款27万元人民币和3万美元。目前李女士带着女儿和父母同住。家庭平均月支出约2500元,包括衣食费1500元,交通、通信费700元,其他支出300元,没有投资任何理财产品。李女士想尽早送女儿去英国读书,在国外读完研究生。还想在两年后购买一套新住房供一家四口居住。

李女士想知道,从自己的情况看,现有资产应如何规划才能更好地实现增值?应如何进行合理的家庭财务规划?购买什么样的住房比较合适?是应该大胆投资以获取高收益、还是应该谨慎投资以规避风险?

■概述

保障与投资缺一不可

单亲家庭在目前中国社会中的占比已经越来越高,并呈逐渐上升之势,这样的家庭应该如何进行理财规划呢?

美国某研究中心的一项调查结果显示,美国女性在离婚之后生活水准普遍会有大幅下降。这主要是因为对于很多单亲家庭而言,固定资产和流动资产的占比往往失衡。在资产分割上,或留房舍款或留款舍房,而无论做出哪种选择,都是一种不和谐的搭配,都需要后续来弥补。因此单亲家庭比普通的三口之家更需要做好长远的理财规划。

单亲家庭的生活和理财目标归纳起来就是为单身者、子女和老人做好充分的经济和安全保障。根据现有的家庭资产、收支状况、未来的创投规划和财务需求做出科学的计划。在单亲家庭中,安全保障性是应该排在第一位的。单身者需要承担起全部的风险和开销,一旦自己发生意外,对整个家庭都将是严重的打击,所以应当适度增加商业保险。

投资应以稳健型为主,同时兼顾安全性和收益性。投资渠道不要过于单一,对长、中、短期产品的选择及所承担的机会风险要有一个合理的安排。

■资产状况分析

未充分发挥资产投资价值

资产负债率为0,控制开支能力较强

目前李女士家庭的月度节余资金为9000元,年度节余资金为13.8万元,占家庭年总收入的82%.这一比率称为储蓄比例,反映了该家庭有较强的控制开支能力和储蓄能力。

家庭资产负债率在50%以下是属于合理的负债范围,而目前李女士家庭的资产负债率为0,应当适度通过增加负债的方式添置些固定资产,扩大些增值性资产。

资产过于单一

李女士家庭的全部资产均为金融资产,过于单一,且风险保障薄弱,一旦有任何金融危机,家庭将面临重大风险。银行存款占全部金融资产的100%,比重过大,直接影响了理财收益率,没有发挥出资产的投资价值。这样的资产配置方式虽然能有效回避风险,但并不利于家庭资产的保值、增值。

家庭收入稳定,有利于理财目标长期有效实施

该家庭处于财富积累阶段,收入比较稳定,短期内因工作变动等因素导致收入终止的几率很小。并且有一个相对较高的积累家庭财富的起点,强有力的后盾保障将有利于理财目标的长期有效实施。但家庭的收入来源较为单一,可尝试通过各种途径获得其他收入。

安全保障过低

目前国内人均需要10万元左右的重大疾病医疗费用支出,按现行医保政策,若身患重大疾病,至少有20%的医疗费用需要个人负担。从保障角度来说,有医保的人至少需要2万元的补偿,而单亲家庭对于保障方面的需求更大,仅依靠医保对于李女士的身价和肩负的重任来说显然过低了。所以在这方面应增加更大的额度。

■理财规划

留学规划居首,购房次之

保险费用:每年1万元

李女士的家庭需建立保险规划和紧急预备金规划。应尽早为家人投保商业健康保险(重大疾病保险、住院保险、意外和意外医疗保险),并为李女士自己加投商业养老保险,总保费投入每年应当控制在1万左右。机动灵活的家庭预备金在1万元即可,以该家庭的收支结余看,没有必要留出更多的灵活性资金。该笔款项可以投资货币基金等,收益率高于活期存款,预期年收益率为2%.

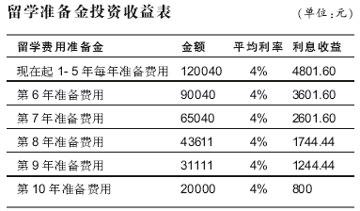

女儿留学费用:共需85万元

女儿的教育问题比购买住房问题更应该优先考虑,若女儿初中毕业(5年后)即去英国留学,到读完硕士,学杂费及生活费等需求总额约为85万元。这是一个长期规划,女儿从第6年开始至第8年每年开销约为15万元,第9、10年每年约需要10万元。第11年约需要20万元。

通过对李女士现有经济基础和收入能力的分析计算,如果家庭进行合理的财务规划,有一个较稳妥的投资收益,是能够承担女儿的留学费用的,并且可以满足自己的购房需求。

购房计划:贷款40万元,期限20年

李女士想购买一套能让一家四口舒心居住的房屋,但以目前的资金状况来看,必须要向银行贷款。由于李女士单位为其上有住房公积金,所以可以申请公积金贷款,额度为40万元、期限为20年比较适合。目前家庭可支付的购房款大概为76万元。但是购房后每年要还贷款3万元左右,加上要为女儿储备教育基金,所以前期的一段时间会有较大经济压力。

若两年后买房子,现有的资金会因新的增值规划而有较大增加,可以承受70万元的房产总价格。但若想买面积较大、更舒适些的房屋,可以考虑稍晚些购买更为适合。

金融资产增值规划:按3:5:2比例投资理财产品

现阶段李女士应该选择风险较小,较稳健的短期品种进行投资。待购房目标实现后,对以后的长远目标则可选择风险较高、收益较高的投资产品。预计到第5年后,李女士的家庭在顺利实现预期目标的同时,风险承受能力将达到很高水平。

根据家庭月收支结余比较宽裕的情况,建议按照3:5:2的比例对资产进行无风险投资、低风险投资和风险投资:

无风险投资产品:组合存款、国债等,预期年收益率3%

低风险投资产品:信托、人民币理财产品等,预期年收益率5%

风险投资产品:股票、偏股型基金,年收益率8%

|