|

刘先生是一名公司职员,从事技术方面的工作,今年26岁,孑然一身。月收入6000元,目前有银行活期存款6万元,未做任何投资。与朋友合租住房,月租金1500元,每月生活费2000元。除了单位统一的社保之外,还没有购买其他保险。虽然尚未面临结婚,但刘先生现在已经开始考虑买房问题了。此外,其将在两年内进修硕士学位,学费约2万元,还有贷款买车的想法。

父母收入能力较强,刘先生每年给父母5000元左右。

刘先生刚刚有了理财意识,但尚处于“朦胧”阶段,急需“点津”。他想知道,以自己“不想损失任何本金”的前提要求来看,可以投资哪些产品?应该如何进行理财规划?

■本期理财顾问

陈林,首批国家认证理财规划师,金融学硕士,注册会计师,多年金融从业经验。

■概述

按重要程度实现理财目标

刘先生正处于单身期(指工作后到结婚前的阶段),现在人们通常结婚较晚,单身期的时间也被相应拉长,这一阶段形成的理财观念和方式会对以后的生活有非常大的影响。

处于单身期的人没有太重的家庭负担,但要为未来的家庭积累资金。一方面由于工作时间较短,收入通常不会很高,支出缺乏计划性,随意性较大。

积蓄不是事先安排的,而是事后结余的,数量不多。

另一方面,这一阶段的人生目标会很多,包括个人进修、结婚成家、购买住房、汽车提高生活品质等。

以他们的收入和积蓄水平来看,一次性实现所有目标完全不现实,只能根据目标的重要程度排出先后顺序,分步实施。

单身期理财的要点包括开源节流、防范风险和积极投资。选择薪水较高的工作或通过个人努力来提高收入,控制支出,减少不必要开支,从而增加积蓄,积累财富;此阶段应购买一些合适的人寿保险,减少因意外导致的收入减少或负担增加;采取相对积极的投资组合,可以用一部分资金进行风险较高的投资,以积累投资理财经验。

■财务状况分析

收支合理有较大节流空间

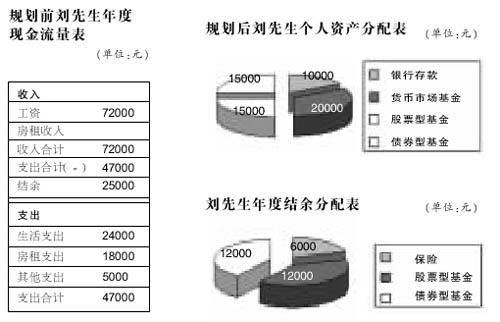

刘先生的个人资产有6万元,目前没有任何负债,随着日后购房,负债会相应增加。刘先生资产的年收益率只有0.576%,远低于物价上涨水平,说明资产还没有进行合理的安排,不足以抵御通货膨胀的“侵蚀”。

刘先生年收入7.2万元,属于中等水平。年度支出为4.7万元,结余2.5万元,结余比例为34.7%,在合理范围之内,提高净资产的能力较强。但从绝对值来说,刘先生一个人的生活开支高达4.2万元,有较大的节流空间。

财务状况预测:刘先生的收入在未来或将稳中有升,随着进修、成家、购房等支出,资金难免“捉襟见肘”,购房要借助银行贷款来实现。

■个人状况分析

值得承担风险换取高收益

刘先生在公司里从事技术方面的工作,外出机会不多,意外风险较小。打算两年内进修硕士学位,可以看出其对未来的收入能力充满信心。能够提前考虑购买住房问题,说明他对未来有一定的计划性,通过合理规划,未来的财务状况会比较健康。

对于投资,刘先生要求“不损失任何本金”,这过于保守,可选择的投资工具很有限,会错过很多投资机会,不利于提高资产收益率。

刘先生年纪尚轻,未来的收入能力较强,承担投资风险的能力也较强。为了提高资产增值的速度,承担一些投资风险换取高收益是值得的。

■目标规划

个人进修为目标规划之首

刘先生的中短期财务目标有三项:一是准备进修硕士学位的学费;二是购买住房;三是贷款购买汽车。

进修优先

刘先生已经有了一些工作经验,考虑到学历有可能阻碍未来的发展,这时选择进修硕士学位比较有针对性。通过学习可以提升个人的职业价值,拓展人脉关系,从而提高未来的收入水平,因此进修硕士学位是排在第一位的目标。在学习方式上,在职学习会比脱产学习更可行,可以降低经济压力和学习的机会成本。按照目前的水平,在职进修硕士学位需要2至3万元学费。

住房梯度消费

考虑到刘先生的资产状况和收入水平,购房想“一次到位”是不现实的,最好从低总价的小户型开始,待经济状况改善后再逐渐升级换代。购房计划要从两方面考虑,一方面是月供承受能力,另一方面是首付款承受能力。根据刘先生的收入,若采用20年期的商业性住房贷款,可承受的房屋总价在35万元以内,需要三成的首付款,约为10.5万元。前期除首付款外,还需要准备装修等费用。这与刘先生目前的经济实力有些差距,因此或可过两年再考虑,或在结婚前集合两个人的财力购买。

购车缓行

购买汽车虽然可以方便出行,提高生活品质,但对于刘先生来说,这一目标有些超前。一辆经济型汽车至少要5万元左右,而每年的养车费用又要1万元,现在油价不断上涨,用车成本也在上升,而且贷款购车每月要偿还一部分月供。购车月供加上养车费用,会对日常开支造成较大压力,从而影响其他方面的生活品质,因此建议购车计划缓行。

■理财建议

生活费:每月1500元

建议刘先生记录自己的收支状况,“反省”支出的必要性,如果将每月生活费控制在1500元左右,每年就可以增加结余6000元。

应急现金:留足1万元

准备足额的应急现金是理财的重要一部分,通常要达到三到六个月生活支出的规模才比较合适。根据刘先生的支出状况,建议保留1万元左右的银行存款作为应急现金。

保费支出:每年6000元

尽管刘先生年纪尚轻,但同样会面临意外等风险,建议选择返还型重大疾病保险,消费型的意外保险和定期寿险,这样可以以较低的费用拥有较高的保额,又能积累一笔资金。保费支出控制在6000元左右,约占年收入的8%.

2万元购买货币市场基金

考虑到刘先生进修硕士学位的学费在两年之内就要支出,建议用2万元购买货币市场基金,以满足学费的需要。

结余资金1:1购买股票型和债券型基金

业内人士认为,最近两年证券市场的表现会相对较好,建议积极参与。对于非专业人士来说,购买证券投资基金是一个比较适合的办法。考虑到刘先生趋于保守的风险偏好,建议采用稳健偏保守型的投资组合,按1:1的比例分配结余资金,即一半购买股票型基金,一半购买债券型基金。这样的投资组合在近几年内的收益率预计可以达到6%左右。

除用现有资金择机购买之外,每月用结余定期定额投资基金,这样比较容易操作,而且可以摊平成本,降低风险。

|