升水显著扩大 期指多空持仓差暗示反弹概率大

□本报记者 孙见友

在过去一年中,期指主力多空持仓差与股指波动高度相关,并大致呈现以下规律:当主力合约前20大多空持仓差从低位回升时,往往意味着空头力量增强,这时股指将面临下行压力;当多空持仓差从高位回落时,往往意味着多头力量滋长,这时大盘将面临反弹契机。分析人士指出,如果这一规律未来继续有效,那么在目前时点上,结合主力多空持仓差来看,后市股指出现反弹概率较大。

多空持仓差具有启示意义

从月末收盘数据来看,在过去一年中,上证指数呈现反复震荡格局,月收盘最高向上触及2396点,最低向下触及1980点,上下波动空间为416点。

在大盘宽幅震荡中,期指主力合约月末最后一个交易日多空持仓虽然也有变动,却在震荡中整体呈现增长势头。其中,2012年3月30日期指主力合约前20大多头合计持仓为34860份,为过去一年阶段低点,从那时到现在,期指主力多头合计持仓量在震荡中不断增长,并于2013年1月末达到76867份阶段峰值。

在主力合约多头持仓持续增长时,主力合约空头持仓也不断上拱。数据显示,2012年3月30日期指主力合约前20大空头合计持仓为44419份,是过去一年阶段低点,此后期指主力空头合计持仓不断上行,并于2012年12月末达到87071份阶段峰值。

从大盘宽幅震荡与期指主力合约持仓持续增长来看,期指多头或空头持仓与股指走势关联度并不高。这似乎与很多期指投资者的一贯看法背道而驰,因为多头与空头持仓历来被视为股指走势的重要指引。

那么,如何解释以上数据与期指投资者看法之间的矛盾呢?难道多头与空头持仓的指示作用在过去一年消失了?

某期货投资人士指出,事实并非如此,多头与空头持仓对于股指走势指示作用一直存在,只要将期指主力合约前20大多空持仓差(空头持仓减去多头持仓,下同)作为参照指标,就可以发现其变动与股指波动高度相关。

后市反弹概率较大

某研究人士指出,就以往经验而言,在期指运行中,往往多头取得绝对胜利之时,就意味着多头行情接近尾声;而空头取得完全主动权之际,则昭示着空头行情将告一段落。

事实上,多空持仓差与这一过往经验高度吻合,并大致呈现以下规律:当主力合约20大多空持仓差从低位回升时,往往意味着空头力量增强,这时股指将面临下行压力;当多空持仓差从高位回落时,往往意味着多头力量滋长,这时股指将面临反弹契机;而当多空持仓差在10000-12000手的中间位置波动时,这时大盘倾向于作无方向运动,也即投资者通常所说的“垃圾投资时间”。

如果将以上规律用于指导过去一年的期指投资,那么投资者将会有超预期的收获。以月末数据为例,在过去一年中主力合约前20大多空持仓差最低触及6272份,最高触及14102份,也就是说,过去一年里,当主力多空持仓差下降至6272手时,随后这一数据将出现回升;而当其向上触及14102份时,又将面临下降压力。

在期指主力多空持仓差的同时,还伴随着大盘的反向波动。例如,2012年5月底主力合约前20大多空持仓差处于7972份的阶段低位,此后逐渐上升到2012年8月末的13901份。在此期间,上证指数从2372点回调至2047点。

2012年9月末至10月末,主力多空持仓差变动不大,仅从11000份变动到10866份,在此期间沪综指则从2086点变动到2068点,基本上不具备明显的方向性。

此后情况发生了变化,但以上规律依然有效,主力合约前20大多空持仓差从2012年11月末11002份快速下降至2013年1月末的6272份,而同期沪综指获得了反弹动能,旋即从1980点反弹到2385点。

分析人士指出,结合以上情况来看,股指期货主力合约前20大多空持仓差对于股指走势具有一定的启示意义,或可视为预判股指走势的一个领先指标;如果这一领先指标后市继续有效,那么在目前时点上,结合最新主力合约前20大多空持仓差来看,后市股指出现反弹概率较大。

20大多空持仓差呈现减少迹象

□本报记者 孙见友

以月末数据为例,在过去一年中主力合约前20大多空持仓差最低触及6272份,最高触及14102份,因此过去一年里主力合约前20大多空持仓差基本运行在6272-14102份这一区间之中。

截至3月末,主力合约前20大空头持仓为77549份,主力合约前20大多头持仓为63477份,由此可知3月底的主力合约前20大多空持仓差为14072份,已经逼近过去一年多空持仓差的上限。在此局面下,要么多头持仓快速增长,要么空头持仓迅速下降,才能促使主力合约前20大多空持仓差出现下降。

从4月1日主力合约前20大多空持仓变化来看,多头持仓量出现小幅上升,而空头持仓量出现一定减少。在此局面下,1日主力合约前20大空头持仓下降为75946份,主力合约前20大多头持仓上升为63834份,促使1日主力合约前20大多空持仓差下降至12112份,显示目前多空持仓差依然处于过去一年的大区间之中,而没有突破这一区间的迹象。

分析人士指出,如果没有意外的扰动性事件出现,未来主力多空持仓差将继续减少,这无疑有利于多头而不利于空头,同时如果短期内空头持仓迅速式微抑或是多头持仓快速增长,则对于大盘来说是一个好的征兆,因为这可能伴随着大盘反弹行情的出现。

期指升水显著扩大

□本报记者 申鹏

昨日沪深300指数冲高回落,继续悬于年线上方震荡。沪深300指数盘中触及2524.46点高点,但在医药、电子等高估值品种快速下行的拖累下回落,至收盘时下跌0.27%,报2486.39点。成交额方面,昨日沪深300成份股成交556亿元,较前一交易日增加84亿元,成交额的放大意味着短空力量再次加大。

从沪深300内部的行业表现来看,银行、地产、券商、建材股是支撑指数的主要力量。招商银行上涨1.29%,指数贡献度为1.1%。万科A、美的电器、海螺水泥、海通证券、方正证券、广发证券、保利地产[微博]等股票均在指数贡献度前列。而明显拖累指数的大多为医药股,包括康美药业、双鹭药业、东阿阿胶、天士力、云南白药等。

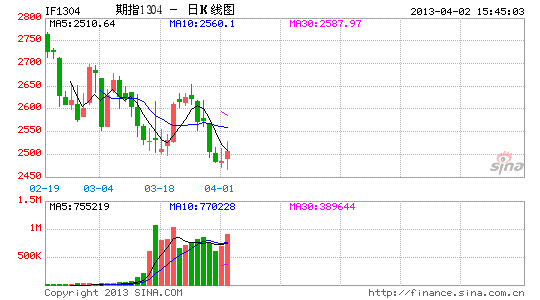

期指各合约昨日明显强于300现指,按收盘价计算,IF1304合约较前一交易日上涨22.6点,涨幅0.91%,其余合约上涨点数也均在20点上下。期指与现指的价差也因此显著扩大,IF1304前日收盘时贴水10点,但昨日收盘时升水19.4点。

IF1304目前升水接近20点,考虑到其剩余的11个交易日,比合理价差偏高,预计未来将逐渐回归。不过,有市场人士指出,期现价差拉大可能意味着股市投资者风险偏好下降。