报告摘要

由于钢厂高利润和焦炭价格持续上涨,铁矿高品矿结构性问题导致主流高品矿库存持续下滑,高低品价差连创历史新高。在预期8-10月钢厂利润整体平稳情况下,预计这一状况仍将维持。而目前焦炭/铁矿1801比价在4.0以上,螺纹/铁矿1801比价在7.0以上,均处于历史极高水平,铁矿处于相对低估位置,存在补涨需求和动力。

长期供需趋于弱势

由于海外矿山发货季节性规律、环保在取暖季对铁矿石需求的冲击,两者在时间上正好重合,方向上均不利于矿石价格。因此,对于4季度铁矿石的长期价格走势,我们并不乐观,寻找长期空单入场机会。

交易计划

铁矿1801合约,近期在540-550入场做多100手,风险度9%。535止损,600止盈。

长期空单在600-650入场,做空100手,风险度9%。680止损,450止盈。

一、钢材、焦炭支撑高品铁矿偏紧,短期矿价有补涨动力

(1)钢厂利润高企,铁矿需求保持旺盛

由于高利润的刺激,当前高炉开工处于高位平台区间,25日当周高炉产能利用率维持84.74%,剔除淘汰产能的利用率为91.18%,维持在高位运行。在目前高利润情况下,钢厂检修能拖就拖,短期内集中检修可能性很小,很难出现开工率的明显下滑。预计9月份维持当前开工平台运行。对于铁矿石的需求将保持旺盛。

我们可以从疏港量的数据得到印证,进入6月以来,我的钢铁网口径统计,45个港口日均疏港量就一直保持在280万吨以上,近几周甚至接近300万吨。为历史极值水平。

(2)到港量阶段性降低,库存压力有所缓和

由于海外矿山发货节奏影响,7-8月份北方主要港口到港量有阶段性降低。8月北方六港连续有两周到港量不到1000万吨。叠加近期极高的疏港量,此前高达1.4亿吨以上的港口库存,近期出现了连续的下滑,从6月23日当周14539万吨下降到了8月25日当周的13473万吨,库存压力有明显缓解。

(3)库存结构方面,高品矿占比也在低位

不仅总量库存在下滑,从库存结构上看,高品矿占比从6月上旬以来,保持了连续降低走势。根据点钢网资讯数据,北方五个主要港口(曹妃甸、京唐港、天津港、日照港、连云港)库存中,高品矿库存占比从6月11日当周的22.3%,连续下滑至8月18日当周的16.6%。

库存结构上,主流高品矿种的结构性紧张,支撑了其现货价格的强势。

图1:主流高品库存占比持续走低

图2:中品矿库存下滑明显

资料来源:点钢网资讯 中信期货研究部 资料来源:点钢网资讯 中信期货研究部

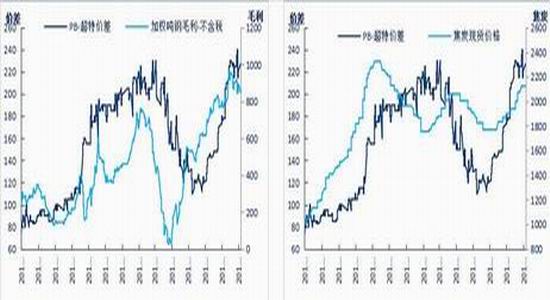

(4)高低品价差连创历史新高

以8月31日下午价格计算,青岛港PB粉585元/湿吨,超特粉355元/湿吨,价差达到230元/湿吨,而此前历史极值水平为2017年2-3月时210元/湿吨,目前价差已经连续创出历史新高。

观察PB-超特价差和铁矿期货的走势,可以发现两者高度相关。我们知道3月之后,铁矿石出现了一波深度调整,带动PB-超特价差也一度跌到了130元/湿吨以下。那么,现在价差又到了这一水平,后期是否会发生同样的故事呢。

我们认为关键在于钢厂利润的变动,特别是低利润品种的利润变动。3月这轮价格和价差下跌,主要来自热卷的下跌,一度导致钢厂出现亏损。因此,尽管螺纹利润一直不错,但当时以热卷、带钢为主要产品的钢厂必然会降低对高品矿的需求,这个边际变动会直接冲击高低品价差,进而拖累整体矿价走势。

而目前无论螺纹还是热卷,利润情况都非常良好,接下来进入9-10月份季节性旺季,预计钢厂利润情况继续维持,则高低品价差可以在极值水平继续维持。

另一方面,高低品价差也和焦炭价格高度相关,类似2016年9月开始焦炭大涨,迫使钢厂多采用高品铁矿石进行生产。目前焦炭期货同样涨势如虹,也能支撑铁矿高低品价差。

图3:吨钢毛利与高低品矿价差 图4:焦炭价格与高低品矿价差

资料来源:Wind 中信期货研究部

(5)钢厂有补库动作,但接近尾声

钢厂在55美金以下低价格时,补库动作明显,有集中的大单采购,积极的在现货市场和远期市场采购。钢厂库存天数从22天补到了27天,现货价格一度接近80美金,反弹幅度40%以上,在此情况下,继续补库动力降低。最新库存天数也确实从27天小幅下降到了26.5天。

(6)小结

由于钢厂高利润和焦炭价格持续上涨,铁矿高品矿结构性问题导致主流高品矿库存持续下滑,高低品价差连创历史新高。在预期8-10月钢厂利润整体平稳情况下,预计这一状况仍将维持。而目前焦炭/铁矿1801比价在4.0以上,螺纹/铁矿1801比价在7.0以上,均处于历史极高水平,铁矿处于相对低估位置,存在补涨需求和动力。

二、长期供需趋于弱势

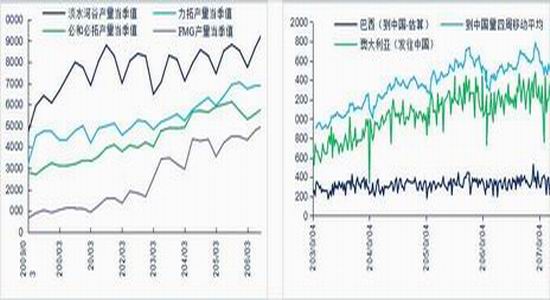

(1)从供应节奏看,下半年铁矿石放量更为明显

从供应季节性来看,澳大利亚(西澳地区)常规年份一季度及二季度初为传统雨季(飓风季),矿山配合安排相应的检修,产出发运减少。4月开始直至年末都是干季,适宜矿山生产,产出及发运在二季度恢复并在三四季度维持高位。

同时,在7-8月发货阶段性低位后,我们注意到近期澳洲巴西发货量已经开始持续回升。截止9月1日当周,巴西发货量连续4周攀升,澳洲到中国发货量连续3周攀升,据此推算,9月开始到港量压力将逐步体现。且从季节性规律看,可能在四季度均维持高位水平。

图5:四大矿山产量季节性规律 图6: 近期发货量回升明显

资料来源:Wind 中信期货研究部

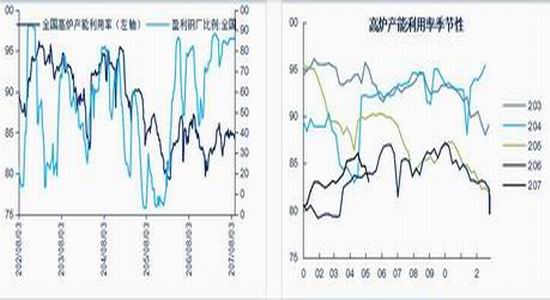

(2)需求进入高位平台区间,增长空间有限

经过今年长时间高利润刺激,高炉继续复产空间非常有限,目前铁矿需求已经进入了高位平台区间。

从高炉产能利用率以及生铁产量的季节性走势可以看出,在每年10月之后,随着气温逐步降低,钢铁进入消费淡季,钢铁需求降低后,钢厂顺势集中安排高炉检修,产能利用率逐月下降。生铁产量也随之下降,2013-2016年,5月份平均生铁产量为6087万吨,而12月的平均生铁产量则降到了5659万吨,折合每月减少铁矿石需求685万吨。我们认为,对于今年下半年来说,生铁产量即使不出现大幅下滑,也很难超过5月份产量的高点。大概率上铁矿石需求是环比走弱。

图7:高炉产能利用率已进入高位平台区间 图8: 10月开始高炉产能利用率季节性走低

资料来源:Wind 中信期货研究部

(3)环保限产对需求冲击巨大

8月21日环保部印发《京津冀及周边地区 2017-2018年秋冬季大气污染综合治理攻坚行动方案》。根据《方案》要求,石家庄、唐山、邯郸、安阳等重点城市,采暖季钢铁产能限产50%,以高炉生产能力计,采用企业实际用电量核实。我们预计四季度会影响生铁产能2200-2600万吨,折合降低铁矿石需求3520-4160万吨。

(4)小结

由于海外矿山发货季节性规律、环保在取暖季对铁矿石需求的冲击,两者在时间上正好重合,方向上均不利于矿石价格。因此,对于4季度铁矿石的长期价格走势,我们并不乐观,寻找长期空单入场机会。

三、交易计划

铁矿1801合约,近期在550左右入场做多100手,540止损,600止盈。

长期空单在600以上入场,做空100手,615止损,500止盈。

中信期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏