基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

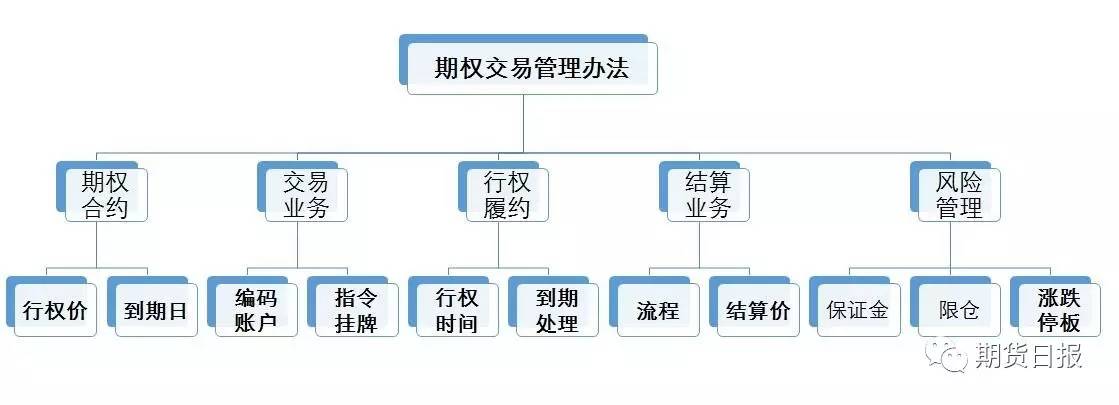

期权交易的规则体系是以服务实体经济为宗旨,以守住风险底线、发挥市场功能为主要目的的,主要由期权交易管理办法、期权做市商管理办法和投资者适当性管理办法三部分组成。其中,期权交易的管理办法主要包含期权合约规则、交易业务、行权履约、结算业务流程及风险管理办法五个方面。

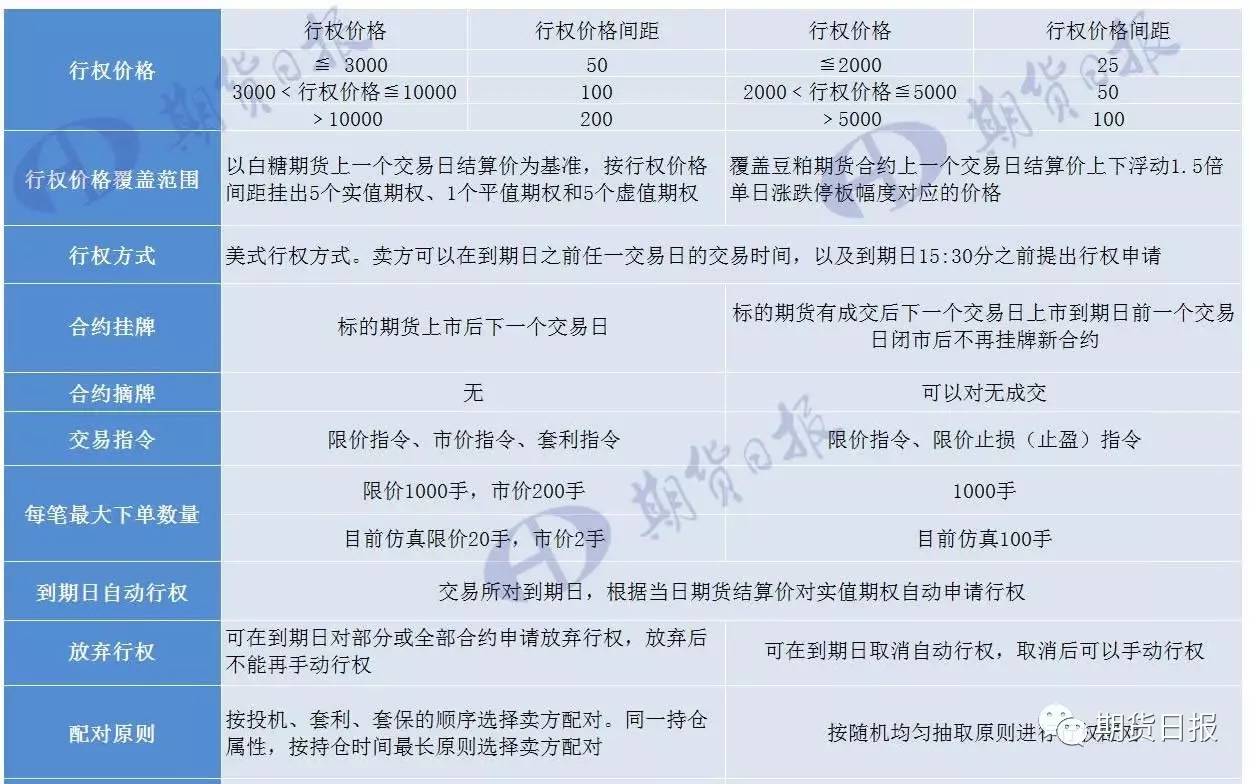

具体规则小编在此不再赘述。小编将豆粕、白糖期权的规则对比整理做成图表,分享给大家。如果有异议,请留言分享您的观点,小编虚心受教。

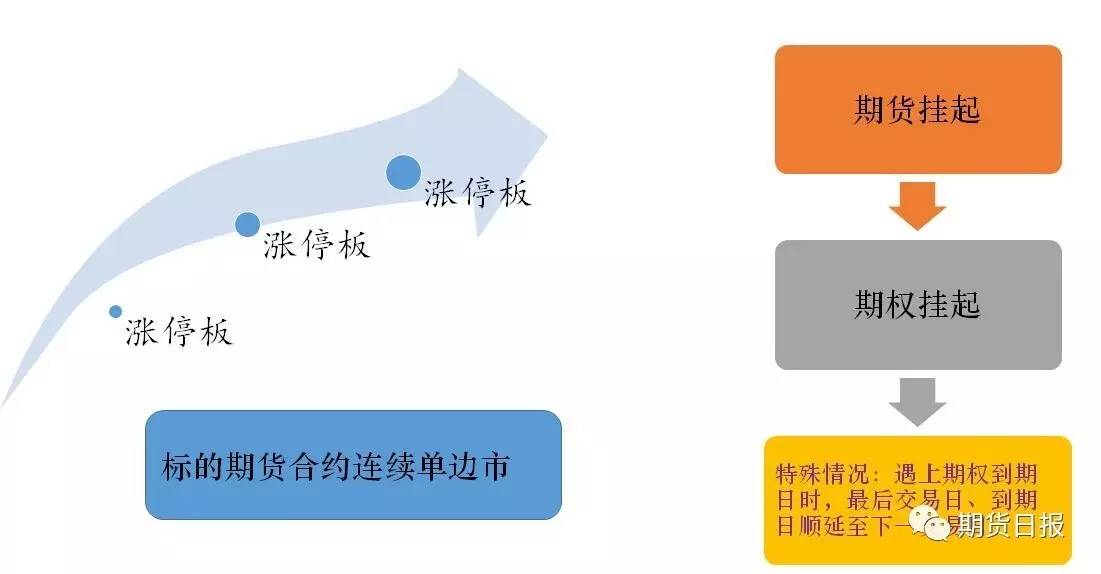

这里需要提醒一下,风险管理中涨跌停板幅度与标的期货的涨跌停板幅度(绝对数)相同。以白糖期权为例:

注意:虚值期权涨跌停板相对于期权价格较大,防止保单价格出现错误,另外,掌握好期权涨跌停板与保证金的关系,可以控制风险,降低损失。

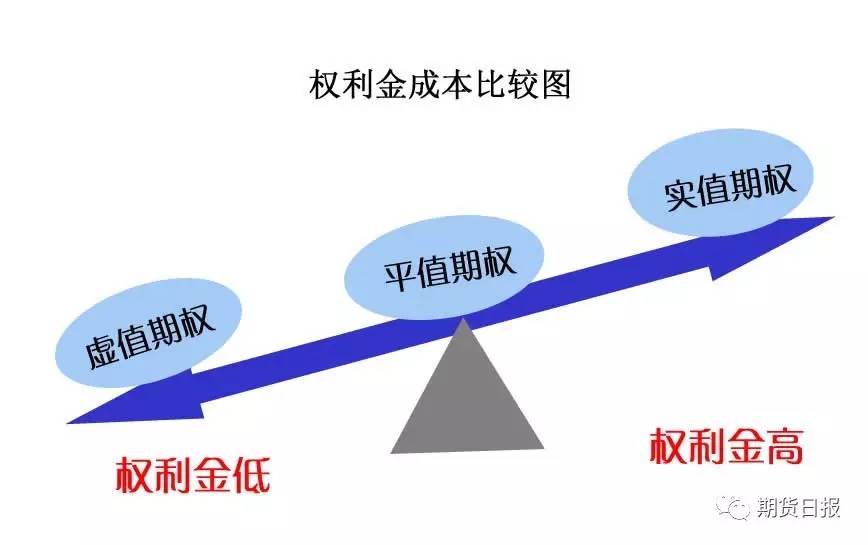

小贴士:做期权的成本高低,投资者可以选择。看涨期权的权利金随执行价格的由低到高而不断降低,看跌期权的权利金随执行价格的由高到低而不断降低。投资者想付出多少成本,由不同的执行价格决定。

此外,关于行权价格的设置,白糖期权和豆粕期权都结合品种的波动性和风险性,采取行权价格间距分段设置的方式。

商品期权交易实务及流程

以下期权交易实务解析以白糖期权为例:

进行期权交易,首先需要符合投资者适当性管理办法规定的“四有一无”的要求,达标后,才可以进行期权交易。对已经有期货交易编码的投资者来说,期权和期货交易可以共用一个交易编码,只需要你满足“四有一无”标准后申请开通即可。没有编码的,按期货交易的相关规定开户,签订期权相关的协议。

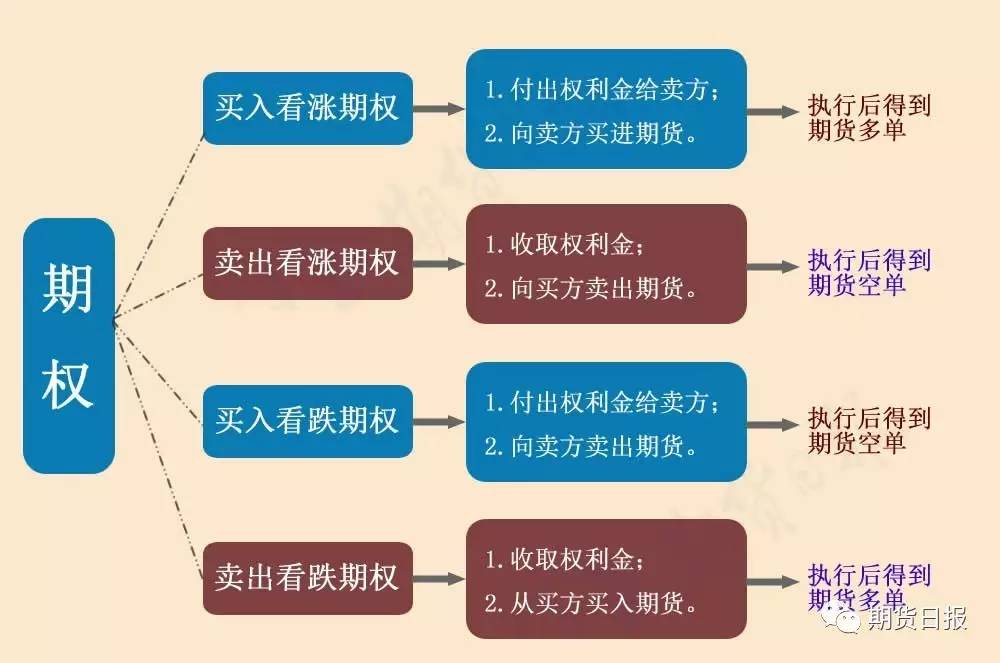

具体怎么做期权交易,相信许多“真爱”期权的朋友都已经开过期权仿真交易账户了吧?小编注意到,许多期货公司都有期权仿真交易的模拟软件,有的公司还按操作难度系数将仿真软件划分为两个等级,还有的机构同时举办奖品丰厚的期权模拟仿真交易比赛。这些都是为了让投资者能够通过模拟实战交易来提升自己对于期权交易的认识。小编将自己仅有的几次模拟交易经验与理论知识结合,画了一副期权买卖双方的简单解构图,分享给大家。

期权交易的标的物是期货合约,因此期权与期货的区别就在于,期货是为现货避险,而期权是为期货避险。期权交易的核心是波动率,正因如此,期权给投资者提供了更多的选择机会。

这里小编对期权交易的了结方式进行进一步的说明。期权交易的了结方式可以简单地归结为平仓、放弃行权和行权三种。

(1)平仓。买入或卖出与持有期权方向相反、数量相等的相同期权;与期货平仓一致。

(2)放弃行权。对没有内在价值,或其市场价值不足以抵补交易成本的,买方可以持有到到期日不行使权利。通过放弃行权来了解,交易所不收取手续费。放弃意味着买方所付出的权利金完全消失,也是买方的最大损失。

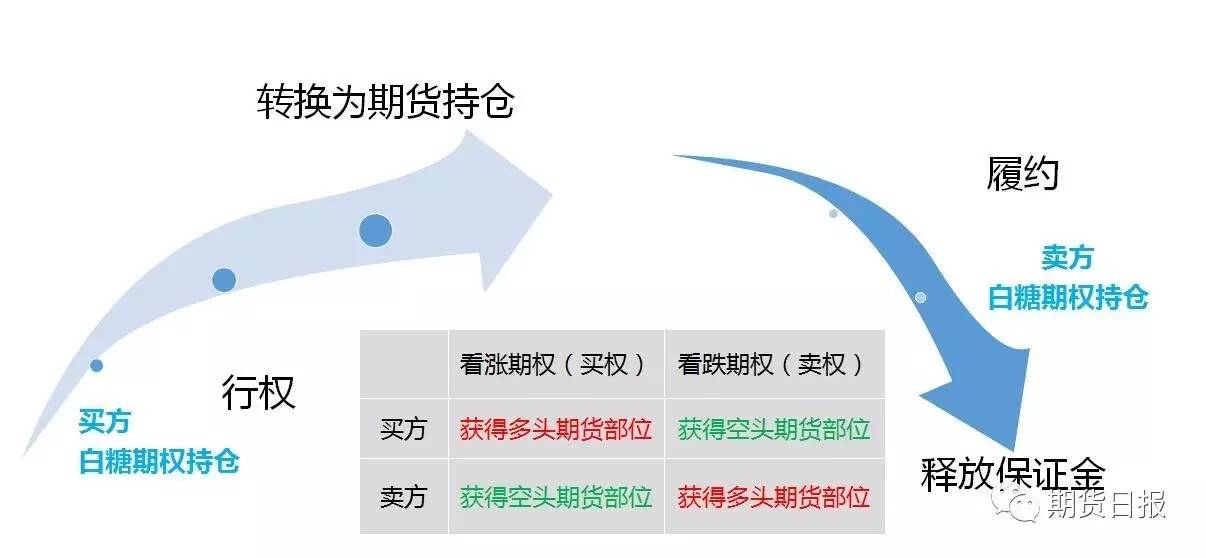

(3)行权。买方行使权利而使期权合约转换为标的物(期货合约)。这时,期权买卖双方持有的期权合约相应减少,转化为相对应的期货合约持仓。买卖双方因期权交易而产生的权利义务关系也被解除。

关于行权方式,小编当时很不理解。相关期权交易人士告诉小编,期权交易在实际交易中基本上不需要行权,通常“平仓”是最常用的了结方式。李静涛告诉小编,就像股票、期货一样,如果期权已经获利,买入或卖出与持有期权方向相反、数量相等的相同期权进行平仓即可。以白糖期权为例:

注意:当标的期货合约出现暂停交易(连续单边市)时,期权交易被暂停。

结算业务及流程

随着商品期权的推出,结算业务将较单纯期货变得复杂,主要体现在三个方面:一是保证金、手续费及权利金等资金计算形式更加多样;二是随着行权和做市商对冲等业务的加入,结算处理逻辑变得复杂;三是监控和管理期权结算价的挑战性有所增加。

首先,期权买卖双方的权利和义务是不对等的。

买方有行使期权的权利而没有义务,对自己有利就可以执行,不利就可以放弃权利。而卖方在期权执行与不执行的选择上是被动的。卖方在买方提出执行权利时必须履约,履约是卖方的义务。

其次,买方拥有权利的前提是要付出权利金。权利金好比拥有权利的成本,一旦付出无法收回。

第三,卖方收取买方支付的权利金,同时要向交易所缴纳保证金。

在白糖期权结算业务中,除了要关注传统的盈亏导致的风险外,尤其需要重视最后交易日的集中行权风险和结算风险。由于最后交易日行权量一般较大,未申请行权和放弃的期权结算时,将按照实值期权自动行权、虚/平值期权自动放弃来处理,由此可能导致资金不足的风险需要特别关注。

风险管理:保证金制度+涨跌停板制度

看涨期权虚值额 = Max(行权价格-标的期货合约结算价,0)×标的期货合约交易单位;

看跌期权虚值额 = Max(标的期货合约结算价-行权价格,0) ×标的期货合约交易单位。

需要注意的是:标的期货合约保证金调整,期权保证金随之调整;传统保证金,可以控制每日行权风险;虚值期权转换为平值和实值期权,保证金追加稍快。

关于套利交易的保证金

交易时间,跨式或宽跨式套利指令、符合条件的期权持仓确认

(1)跨式、宽跨式套利:max((看涨,看跌)期权交易保证金)+另一部位权利金;结算时为符合条件的期权和期货持仓自动确认为备兑套利(实值期权优先配对)备兑看涨套利、备对看跌套利。

(2)备兑套利:权利金结算价+标的期货交易保证金。

期权与期货涨跌停板同变化

关于期权限仓

限仓对象:客户和非期货公司;

分开限仓:期货与期权分开限仓,期权限仓由交易所公告。

月份单边限仓:(1)买入看涨期权持仓量+卖出看跌期权持仓量;(2)卖出看涨期权持仓量+买入看跌期权持仓量

注意:交易所期权限仓为事前风控,一般不会超仓;期权行权可能导致期货超仓,交易所目前暂允许行权,但期货超仓的,第二天按期货相关规定处理。

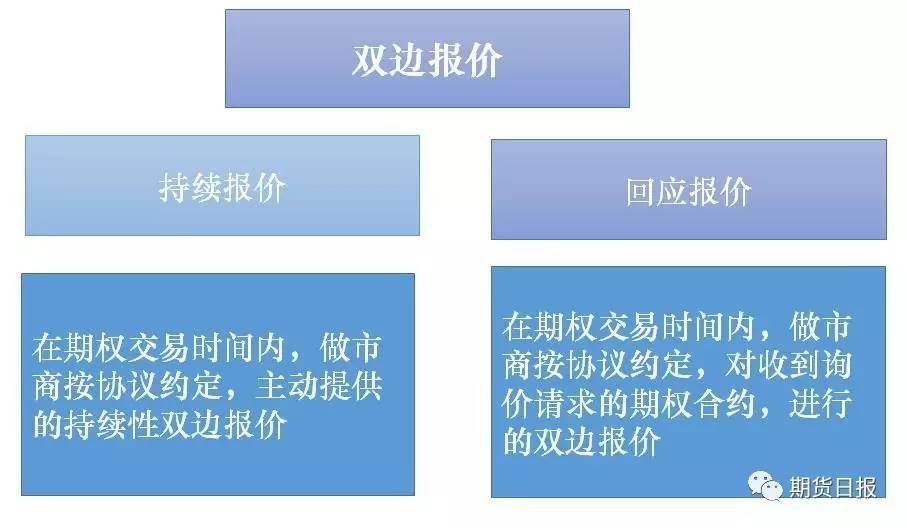

做市商制度及报价方式

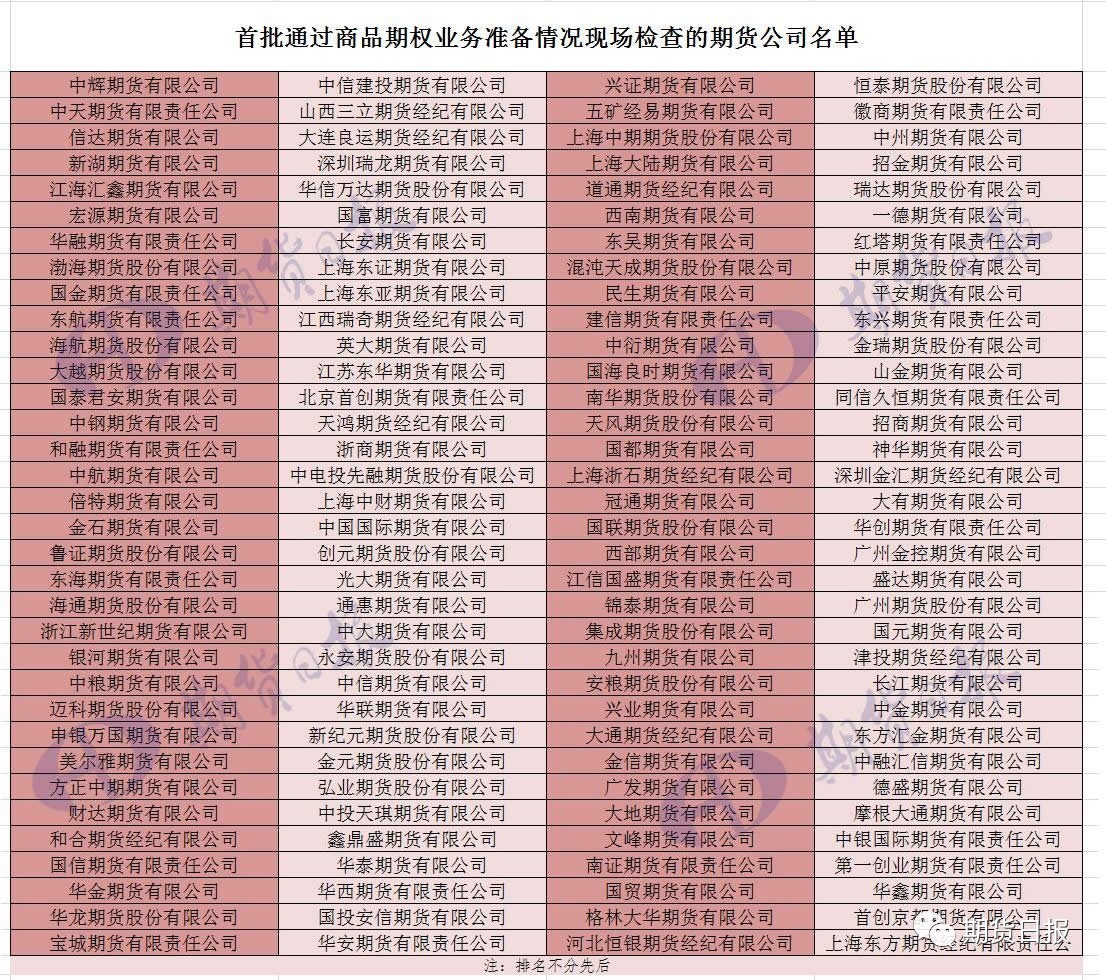

3月9日,郑商所、大商所对外公布了首批通过商品期权业务现场检查的期货公司名单,共有136家期货公司通过现场检查。

商品期权交易实施做市商制度,期权做市商净资产应当不低于人民币5000万元,具有健全的做市业务实施方案、内部控制制度和风险管理制度。

期权做市商报价方式

根据有关规定,期货公司不能做自营,所以期货公司通常借道旗下子公司培养期权做市商团队。业内认为,在期权交易中引用做市商制度,将有助于期权定价会更加合理。

关于行情分析

现货、期货与期权构成三维空间。期货价格变化的依据是现货,因此,投资者既要分析基本面,也要分析技术面。期权价格变化的依据是期货,因此期权交易既要分析期货,也要分析期权自身,但也要分析现货。

期权从损益平衡点的角度看,要分析在到期日期货价格是否会在损益平衡点附近,而期货价格是否会在此价位,又由现货价格决定。当然,期货价格有时在交割月末必会完全回归现货价格,这些都是要考虑的,因此,分析期货价格未来走势更为重要。

从平仓的角度看,既要分析期货,又要分析期权。因为虽然期权价格变化的依据是期货,但是由于权利金含有时间价值,时间价值与期货价格变化未必一致,有时期货价格上涨,而权利金却下跌,这是因为时间价值在损耗。但无论如何,技术分析都是少不了的。技术分析的方法与期货完全一样。

有人说,精通技术分析是期权盈利的秘诀。也有人把期权交易成功的守则归结为耐心、毅力、知识、诚实、规划和纪律。期权投资难度高、专业性强,投资者一定要重视期权基础知识的学习,结合模拟交易经验理论和实践相结合,提高自身对期权市场和交易体系的认识,不可盲目介入。本周分享到此结束,欢迎大家留言交流。

进入【新浪财经股吧】讨论

责任编辑:戴明 SF006