新浪财经讯 5月20日消息,商品震荡整理,品种涨跌不一。午后,商品强势震荡,豆粕、菜粕、淀粉等尾盘大幅拉升,农产品板块保持强势。

因尼日尼亚油港关闭,受此刺激隔夜原油实现V形反转,沥青、橡胶、甲醇、PP等多种昨日大跌并且破位的化工品受到强力支撑,但化工板块整体偏弱。

国家坚决去钢铁煤矿产能的态度让黑色系获得支撑,今日领涨商品,焦煤、焦炭、玻璃等强势反弹。但我们也要注意,黑色系或难以大涨,因为价格暴涨也会影响国家去产 能的节奏。

截止收盘,焦煤涨2.83%,焦炭涨2.50%,玻璃涨2.09%,菜粕涨1.95%,PVC涨1.86%,淀粉涨1.57%,铁矿石涨1.35%,热卷涨1.08%,豆粕涨0.95%。跌幅方面,硅铁跌2.90%,沪银跌2.31%,沥青跌1.92%,菜油跌1.63%,橡胶、豆油、锰硅、PP跌逾1%。

豆粕:“二师兄”已经上天,毛猪价格近阶段一直正在10元/斤以上,每头猪利润800元以上,极大刺激养殖户及养殖企业的补栏积极性,对于豆粕需求端的传导作用不容忽视。

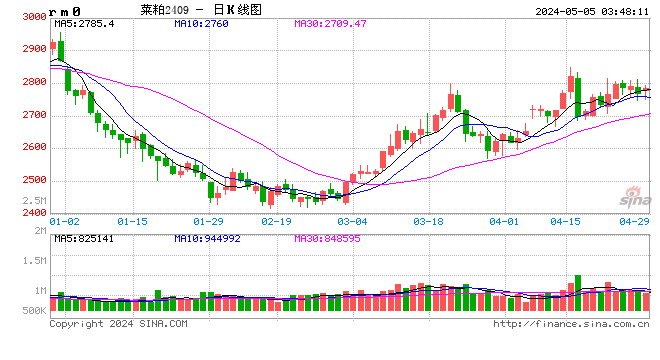

菜粕:一方面受豆粕及外盘美豆强势关联影响,另一方面,进入夏季后南方地区水产养殖对于菜粕需求量增加在基本面对于菜粕中长期走势实质性利好。

中量网分析师表示豆类农产品季节性周期波动明显,目前正处于豆类生长期,产量不确定性增加以及跨年级别农产品大周期的配合,农产品方面尤其是豆粕、菜粕逐渐走牛亦符合预期。

油价V型反转 尼日尼亚油港关闭供应中断

周四,原油期货“V”型反转,几乎抹去日内跌幅,但仍维持一周来最低水平,因对加拿大和尼日利亚供应受阻的担忧,抵消了美元走强带来的影响。

最近几个交易日里,由于尼日利亚和加拿大原油产量中断导致全球原油产量下滑,使得原油供应过剩的问题得到了一定程度上的缓解。

Secular Investor的研究主管Nico Pantelis表示,盘中随着成交量不断增加,油价已经严重超卖。此后快速拉升收复跌幅,看起来更像是一次对于超卖修正的反弹。

花旗期货的能源分析师Tim Evans在一份报告中写到,由于美元本日上涨了大约0.2%,做为大宗商品一员的原油依然承受了来自各方的抛压。Evans表示,受美联储表态该央行最早将于6月加息,市场对此做出了一系列的调整。不过,原油市场在美盘时段并未出现更多的下跌,可能是因为技术性回调需要,以及尼日利亚和加拿大原油生产中断造成的冲击。

国内豆粕底部支撑将更加强劲

美豆7月合约不到3个月连续上涨26.6%,持续困扰豆类价格的供应过剩出现缓解迹象,美豆市场进入价格修复通道。由于对进口大豆的过度依赖,国内豆粕市场在本轮反弹中与美豆保持着紧密的联动性,豆粕1609合约同期最大涨幅为25.5%。随着北半球大豆进入播种和生长期,市场将更加关注产区的天气条件。通常情况下,资金愿意持有一定的风险升水以抵御潜在不利天气的影响,这使得豆类价格获得支撑。

阿根廷大豆产区因过度降雨造成产量受损,全球大豆市场“去产能化”进程能走多远仍有赖于未来天气的配合。由于豆类市场 的牛市特征通常表现为豆类品种普涨,而目前粕强油弱的分化走势表明豆类市场仍处于结构型反弹阶段。美国农业部报告奠定新年度市场利多基调,未来天气的任何 风吹草动都可能引发买盘热情,美豆市场进入季节性易涨难跌模式。国内豆粕主力合约逼近去年高点位置,能否突破技术压力位打开新的上涨空间,仍需要美豆及国 内利好因素加以配合。随着远期到港的进口大豆成本价逐渐抬高,国内豆粕价格的底部支撑性会更明显。投资者可持逢回调买入的思路,适当扩大现货库存或参与豆 粕期货交易。

进入【新浪财经股吧】讨论

责任编辑:许孝如 SF185