城头变幻大王旗 期货私募627%收益率的冠军故事

2013年期货私募前十名业绩一览

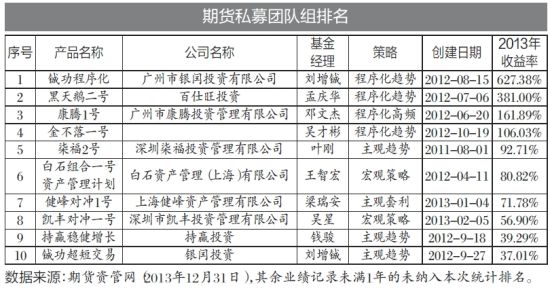

2013年期货私募前十名业绩一览2013年,期货私募江湖继续着“城头变幻大王旗”的故事,投资神话也仍在刷新。刘增铖管理的“铖功程序化”账户年度收益率达627.38%,获得业绩冠军。这一业绩已超越2012年凯丰投资创下的近400%的收益率。

然而,收益神话的背后也埋藏着太多悲壮的故事,正是那些磕磕撞撞、遍体鳞伤的灰色记忆最终绘成了期货冠军的炫目光环。中国证券报记者走近冠军期货私募发现,他们的成长历程甚至比投资业绩更富传奇色彩。有期货界资深人士也不禁感叹,尚处于初级阶段的期货私募,成长并不容易,既要承受巨大的市场风险,又要尽量避开监管禁区。

冠军是怎样炼成的

刘增铖刷新的冠军神话,需从一个苦涩的故事说起。这位谦逊又不失豪气的新任冠军,曾面临着莫泊桑笔下《项链》中的主人公玛蒂尔德般的不幸经历。而他在重大的人生挫折中以惊人的毅力不断磨炼,从一个身负巨债的青年逐渐蜕变为如今的期货冠军。

“我爆仓经历的次数?在整个90年代,真的无法细数。可以说,我是在当年不断爆仓中成长起来的。”刘增铖感叹道。“让我最难忘的一笔交易是1996年的‘3·27国债事件’,这是我的第一次爆仓。我1990年开始参与股票市场,1992年开始操作期货,1993年就将10万元变成了上百万,完成了投资生涯的第一个飞跃,当年上百万对于一个23岁的小伙子真的很不错了。可是因为‘3·27国债事件’,我的财富回到原点。”

“3·27国债事件”,中国期货业界轰动一时的标志性事件。1995年2月23日,327合约空方主力在行情飙升后蓄意违规,大量透支交易,以千万手的巨量空单,将价格打压至147.50元收盘,使327合约暴跌并使当日开仓的多头全线爆仓。而刘增铖是“3·27国债事件”的亲历者,也是其受害者。他选择了一种风险相对偏小的交易方式,收市前十分钟买入意外暴跌的327合约,收市前三分钟沽空319合约对锁。“理论是完美的,然而结果却事与愿违。由于违规,有关部门把327主力合约的所有交易归零,就等于我的327多单无效,而319远月合约的空单依旧有效,就这样,319合约在接下来的几天连续涨停板,让我措手不及,也无从逃跑,第一次爆仓就莫名其妙的到来了。”刘增铖回忆道。

但“3·27国债事件”的第一次爆仓对刘增铖并没有形成重大影响,不过,第二次爆仓很快就来了,且形成了致命性打击。1996年,刘增铖判断广联所豆粕9607合约期货将有一波上涨,于是满仓杀入,结果豆粕9607合约先涨了一波后回调150点,再向上几乎以连续涨停方式暴升1500点。但刘增铖却是看对行情赔了钱。“由于重仓的原因,我没能承受豆粕期价暴涨前的回调,被迫砍仓出局。这次爆仓对我来说,是致命的。一方面行情判断正确却亏钱了,那时候我的感觉就是看到了满地的金子,却没有了铁铲和推车,对自信心的打击是无法用语言表达的;另一方面第二次爆仓后,我已经欠外债30多万,对于当时一个月工资300多元的我来讲,是一笔无法承受的天价债务。”

那年,刘增铖只有26岁。“那时候的天对于我来说是什么颜色的?是暗无天日。当时我第一个想起来的就是中学课本中的那个《项链》的故事,对于课本主人公来说,那条项链是个假的已经够惨了,对于我来说,这条项链却是真的,可能我要用一辈子的时间来偿还这个项链了。”

而今回望十多年前的旧事,“爆仓”对于刘增铖而言不再是什么痛苦回忆了,而是他投资生涯中最宝贵的财富。刘增铖始终认为没经历过多次“爆仓”的操盘手,不可能是全面的,特别对于纯主观交易策略的操盘手来说更是这样。“记得曾经有不少投资者问过我‘心理承受能力是如何培养的’,我无法回答他的问题,难道工资300多元而欠债30多万这种经历也要让他重演一次吗?按比例等于我现在1万元工资而欠债1000万啊,我怎么忍心让别人也去试?”刘增铖感叹道。

常胜将军重在“内功”

“失败乃成功之母”,惨痛的“爆仓”狠狠地给刘增铖上了风控课,如何做好风险控制、仓位控制是刘增铖成长过程中必须解决的问题。随着经验的累积,刘增铖对风险控制与行情趋势的判断能力不断提升,练就了一身能够在变幻莫测的期市中持续盈利的“真功夫”。回顾2013年的成功,刘增铖总结为看对了12次行情。“运气好而已。”对于成功的成果,刘增铖轻描淡写地说道。但成功过程中的沉重,旁人根本无法体会。

刘增铖坦言,期货私募虽然诞生了不少奇迹,但奇缺能连续维持高收益的人才。当能够长期维持高收益的期货私募出现,期货私募必成业界焦点。期货基金必须要持续体现其高收益的“期货本色”才可持续发展。近两年来,期货交易难度增大。市场变幻无常,自然要求操盘手要有过硬的综合素质,更少不了魄力与勤奋。倘若这些内功修为不过关,就算一时好运抓住了一段行情,也注定走不远。作为操盘手,比的不是谁先登台亮相,而是谁能长期稳定盈利,在能做到长期稳定盈利的基础上才能追求利润的最大化。

在期货的江湖里,投资的招式最终练成绝技,“内功”是决定成败的关键因素,且无法短期内练就。纵观当今叱咤期货市场的人物,其中多数是从惨痛的亏损经验中磨砺出一套完善的风险控制的“内功”。那些从磨难中走出来的期货高手,深知期市之凶险,此后始终警惕,方才走得更远。

毕竟,期货的高杠杆是把“双刃剑”,剑走偏锋的人可以用它斩获惊人的收益,也可能受它“反噬”导致功败垂成。有业内人士谈到一个鲜明的案例,让人感慨万千。曾经在2011年盈利数倍的陶云峰,在2012年年底产品几乎全线爆仓,亏损上亿,如今逃至了国外。一年之间,从天堂到地狱,一颗期货之星就此陨落。

一家大型资管公司期货产品负责人表示,其实包括期货实盘大赛的冠军在内,他们都很清楚,要获得高收益就必须重仓持有头寸,但这和传统的大资金管理观念格格不入。真正像海外能够成功管理上百亿美金产品的投资公司,一定是多策略多品种投资,既有事件套利也有多空对冲,并且成立庞大的团队支持。而如今国内个人选手获得高额收益,很大部分原因是因为重仓。一个期货选手确实很有自己的操作风格,但通常回撤也比较大,未来要进一步管理大资金,理念就必须升华,尤其是在风控方面。

那些通过优异业绩发展起来的前任冠军,也开始注重发展的持续性,注重风险控制与客户预期管理。2012年期货私募冠军吴星管理的凯丰对冲一号,在管理资产迅速扩大之后,2013年产品业绩为56.9%,这一数据保持着较好增长,但与其2012年时惊人的四倍涨幅相比,又着实存在一定差距。深圳期货圈内人士表示,吴星在取得2012年的收益之后,产品非常好发,但考虑公司发展的持续性,如今非常注重客户预期管理。因为高收益通常意味着高风险,持续不断保持良好的收益率比短期的大爆发更为重要。

探索资管转型之路

尽管不少期货私募英豪业绩傲人,但是行业却仍面临诸多制度的瓶颈。根据私募排排网的一项调查,目前期货私募发展中面临的最大瓶颈是法律地位的缺失。这给期货私募带来了两大麻烦,一是市场开拓难以进行,二是交易的效率受到影响。

由于相关法律的不明确,很多期货私募都害怕市场开拓引来麻烦,连公司的网站都没有建立,更不愿意在任何的公开媒体露面,缺乏与普通投资人之间对接的平台,直接导致很多优秀的期货私募难以被外界了解。

此外,缺乏法律的保障,也使得期货私募不能以“集合账户”的方式进行操作,只能以“单账户”的方式进行管理,按照“单账户”的方式,投资管理人与众多的委托人签订委托理财协议之后,会在不同的期货公司开立不同的资金账户。按这种方式,投资管理人管理的账户有限,其管理的资产规模也会受到限制,甚至还会产生不公平交易的风险。

不过,在一些期货私募人士的努力下,期货私募的市场关注度正在逐步提高。刘增铖表示,从预约申购自己产品的客户来看,接近七成来源于股票市场及其它行业的投资者;另外,期货市场今年的大幅扩容是有目共睹的,也必然导致整个期货行业受关注程度越来越高。

远高于股票基金的业绩,仍是期货私募最大的卖点。刘增铖表示,要是做期货基金的私募业绩连股票基金的业绩都比不过,也必然无法让市场把眼光投过来。事实上,近年A股的颓靡也在客观条件上为期货私募营造了较好的生存环境。“现在股票市场还不是牛市,要牛市来了,期货私募将更受冲击。”正是基于这种隐患意识,刘增铖表示,今年公司除了继续发展纯期货基金外,也同步发展期货外盘和现货贸易业务,另外还将着重推出股票、商品主动对冲型基金和纯股票的基金,从而扩大资金容量问题。

事实上,涉足股票领域,也是不少期货私募大佬功成名就之后,扩展业务的重要方向。此前期货界的传奇人物林广茂就曾在公开场合表示,“我现在在期货上只有10%的资金,大部分资金都将进入到证券市场。”

纵览期货江湖,英雄豪杰各领风骚。期货资管网总编杨志为总结,如今期货私募界大佬级人物包括葛卫东、叶庆均、林广茂,这些都是凭借实力和业绩奠定的地位,还有汪星敏、冯成毅、汪斌、郑加华、王向洋等都是通过实盘比赛获得冠军而出名的。要成为行业的领先者,不仅要有业绩,而且要持续,还要有一定的规模。有两种类型的人容易成为领先者,一类是在基本面的研究上特别扎实,能将现货的经验与期货的经验结合,还有一类是在量化交易上面,能够将数理统计知识、金融工程知识与IT技术结合起来的团队。这两个类型的可以做大、做长远。