新晟期货:关注补栏鸡蛋远月合约变数较大

一、 行情回顾

(一) 1405合约走势分析

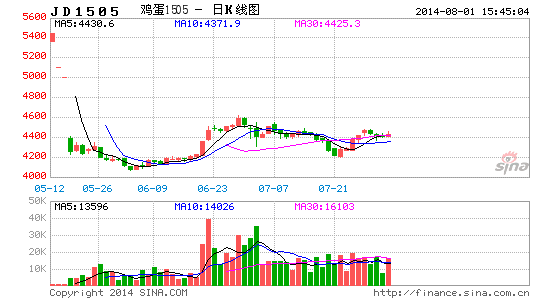

图1:1505合约走势

数据来源:文华财经

1405合约自上市以来,一直受到禽流感消息频发的打压,空头合约的形象维持4个月左右,直到2月26日,达到最低价3630元/500千克。后期随着现货价格的上升,期货价格也随之止跌回升,进入5月交割月,由于蛋鸡存栏量少,鸡蛋供应严重不足,更是出现逼仓行情,一路上行至5445元/500千克,5月14日,随着仓单的出现,回调至5100元/500千克,顺利交割。

1505合约挂牌之后的走势,是受到现货价格的影响, 同样的,在6月27日见顶之后,市场开始炒作1505合约的供应过剩问题,空头进入,期价稳步下跌,截至7月21日,已下跌至4220元/500千克。

从1405合约上市以来的走势可以看出,鸡蛋期货和禽流感疫情有着紧密的联系,前期大跌是因为受到禽流感消息的打压;后期上涨是受惠于禽流感疫情过后,大幅减少的供应量导致蛋价走高;目前的震荡走低,则是受到对于后期供应过剩的预测的影响。

(二) 1409合约走出火箭蛋行情

图2:1409合约走势图

数据来源:文华财经

JD1409合约自上市之后,成为火箭蛋行情的完美载体,上市之初受到JD1405合约的联动影响,经历一小段跌幅之后,市场开始炒作对后期蛋鸡存栏偏少的预期,2014年1月16日开始,行情开始反转,自最低点4143元/500千克开始反弹,从此09合约体现出易涨难跌的走势。这市场的一切行为,都是基于对禽流感严重影响存栏,9月鸡蛋供应有限,需求放大这一预期无限放大,导致期现价格双双提前达到高点,在5月中旬均创下历史新高,期货最高价达5282元/500千克。现货价格破五之后,鸡蛋销量下降,受到囤货、霉蛋的影响,现货价格深幅回调,带动期货价格下跌,一度跌至4857元/500千克。之后随着鸡蛋价格的企稳回升,期货09合约受到带动,再次一路上行,直到7月2日,受技术面超涨以及大商所协查传言的影响,期价大幅下挫至5065元/500千克,但一时间买盘进入,期价收盘至5210元/500千克。随后09合约继续受到多头资金推动,增仓上行,期价一度被拉升至5559元/500千克,体现出多头的决心。

7月17日,大商所发布关于调整JD1409合约交易保证金标准的通知,决定于2014年7月21日结算时起,鸡蛋1409合约交易保证金由8%调整到10%。并决定将视市场情况适时对该合约交易保证金标准做进一步调整。鸡蛋1409合约在7月17日并没有受到打压,反而继续上探至5482元/500千克。但是大商所打压鸡蛋期货资金炒作氛围的决心日益明显,多空双方在资金使用率上都遇到问题,7月18日,1409合约持仓量减少43734手,多空双方纷纷出逃。7月21日,1409合约继续减仓下跌,持仓量减少26494手,期价一度跌至5306元/500千克,后期回调至20日均线上方,5344元/500千克。1409合约的炒作氛围有所减弱,正在回归合理区间。

(三) 1501合约走势分析

图3:1501合约历史走势

数据来源:文华财经

1501合约上市之初,走势较为清晰,跟随强势合约稳步上涨,经历过调整,也经历过打压,走势基本与09合约趋同,自7月10日见顶以来,连续下跌调整,但资金并未集中打压,然而随着炎热的天气加剧着供应紧张的局面,同时备货季节的到来对消费产生积极影响,01合约预计仍有上涨空间。

二、 基本面分析

(一) 供应方面

鸡蛋的供应由在产蛋鸡存栏量决定,而在产蛋鸡存栏由蛋鸡淘汰量和补栏情况决定,同时鸡蛋的供应量还受蛋鸡产蛋率变化的影响。

1. 补栏量

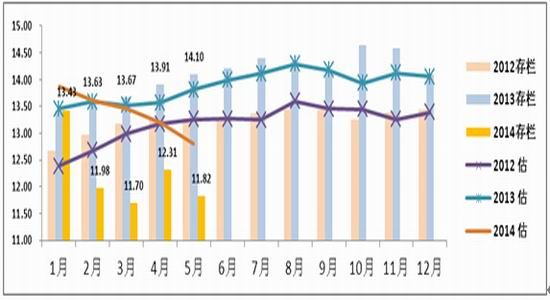

从芝华统计的数据来看,在产蛋鸡存栏量与补栏量均低于去年同期水平。就鸡蛋的养殖周期来说,2014年9月在产蛋鸡的存栏量是由2013年4月到2014年4月的补栏量决定的,2015年1月的在产蛋鸡存栏量是由2013年8月到2014年8月的补栏量决定的,而每年3-5月份以及秋季为传统补栏旺季。

表1:商品代鸡苗销售量/育雏鸡补栏量

来源:芝华数据、新晟期货

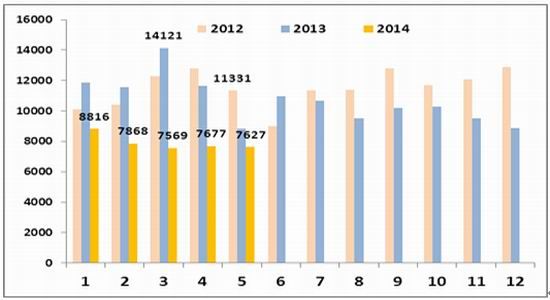

图4:育雏鸡补栏量3年对比图

来源:芝华数据、新晟期货

2014年蛋鸡苗销售量处于近三年来低位,2012年属于养殖利润较好的一年,可从数据中看出,那一年补栏量累计环比增加30.5%;由于上一年补栏量剧增,在产蛋鸡数量大增,鸡蛋供应过于充足,导致2013年养殖利润下降,同时受到当年春季禽流感疫情的打压,补栏量累计环比减少25.6%;再看2014年补栏量,1-5月补栏量累计环比减少14.5。即使在3-5月份的高蛋价催生作用下,补栏情况仍未好转。

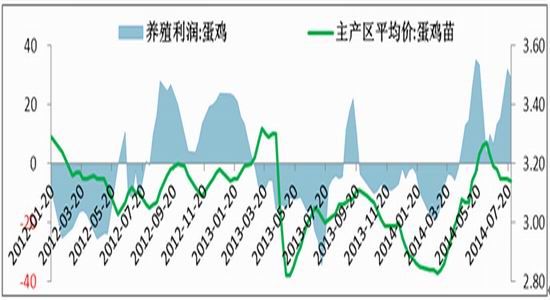

图6:蛋鸡养殖利润以及蛋鸡苗价格走势

来源:wind资讯、新晟期货

蛋鸡养殖利润在5月16日达到高峰值:35.21元/羽,2014年2月底到2014年5月下旬,蛋鸡苗主产区平均价呈现缓慢上升的过程,说明这段时间为养殖户补栏高峰期,一是因为这段时间是传统的补栏旺季,而是因为蛋鸡养殖利润的抬高,大大激发了养殖户的补栏热情;之后随着鸡蛋价格的逐步走跌,蛋鸡苗价格马上也开始下滑,养殖户补栏热情开始降温,从另一方面应证了长期蛋鸡存栏将处于偏低状态。

2.后禽流感时代

结合以上几张图,可以总结出,近几个月来养殖户育雏积极性虽有所好转,但同比去年的情况,育雏积极性依然不理想,4月育雏鸡存栏量比3月稍有增加,增加幅度大概是1.4%,5月育雏鸡存栏量较4月份基本不变,但育雏鸡存栏量同比去年大幅减少13.8。而为什么现在鸡蛋价格如此高,育雏积极性依然不理想?根据前期鸡蛋调研的结果来看,有以下三个原因:第一、经历了去年和今年禽流感的洗礼之后,山东、河南、安徽、东北等地区的养殖户遭受了致命的打击,很多养殖户在连续经历了两年疫情之后,担心今年冬天会再次遭遇禽流感,因此不敢再轻易补栏。第二、受到禽流感的打击,养殖场纷纷亏损甚至离开,幸存下来的养殖户多数资金不足,没钱补栏是他们目前面临的主要问题。第三、很多养殖厂对蛋鸡养殖彻底失去信心,有的养殖厂老板反应,虽然目前仍有存栏,但是这一批结束后,将不再继续从事蛋鸡养殖,蛋鸡养殖风险太大,亏损过多。已经准备退出这个行业。以上皆为“后禽流感时代”效应,在减少蛋鸡存栏的同时,给养殖户的心理以致命的一击。

3.淘汰鸡

养殖户会根据鸡蛋价格与淘汰鸡价格判断是否淘汰老鸡,在蛋价很高的时候,往往选择延迟淘汰,因此会将淘汰鸡的价格拉升起来,两者走势基本联动。而淘汰鸡价格下降,鸡蛋现货价格上升,则说明该时点可能是养殖户集中淘汰时期。目前淘汰鸡价格呈现稳中偏弱的趋势,说明淘汰率开始提高,未来存栏预计会减少。据分析师调研报告称,以山东地区为例,养殖户淘汰蛋鸡是鸡龄在400-600天的居多,而在中秋节时,大量此年龄段的老鸡即将出现,这样的一批老鸡淘汰后,市场短期供应紧张的局面或会出现。

图7:淘汰鸡价格

来源:万得资讯,新晟期货

4.产蛋率

鸡蛋的供应除了受到淘汰率和补栏的影响,也受到蛋鸡产蛋率变化的影响,一只鸡一生产蛋35-42斤,而夏季产蛋率下降3%到5%,虽然在大型养殖厂中,由于制冷设备的改善,产蛋率受高温天气的影响程度下降,但是我国目前蛋鸡养殖行业仍是以散养为主,大型养殖厂占比很小,多数养殖场时存栏1万左右的养殖规模,能做到夏季降温的很少。因此在7、8月份,全国进入高温时期,产蛋率的下降将再次收紧鸡蛋供应量。

5.在产蛋鸡存栏量

从以上几个方面分析,在供应方面,中秋时节供应量将低于往年同期,明年1月的存栏情况也不容乐观。

2014年在产蛋鸡存栏量远远低于2013年同期在产蛋鸡存栏量,从2014年2月开始,在产蛋鸡存栏锐减10.79%至11.98亿只,存栏大幅下降的原因为冬末春初禽流感的爆发,人感染H7N9的病例频频报出,使得大量扑杀蛋鸡成为安抚民心的手段。据芝华数据统计,2014年6月在产蛋鸡存栏量较同期减少17.9%。蛋鸡存栏量是预测鸡蛋供应量的直接指标,由于目前我国蛋鸡饲养方式仍以小型养殖规模为主,以上数据准确性有所偏差,但是可以通过数据对蛋鸡存栏变化方向做出一个大致判断。可看出2014年虽然鸡蛋价格高于往年,但是补栏情况以及蛋鸡存栏量并不如预期那般理想,9月消费旺季鸡蛋供应紧张或许是大概率事件。

表2:在产蛋鸡存栏数据统计

来源:芝华数据、新晟期货

图5:在产蛋鸡存栏数据对比图

来源:芝华数据、新晟期货

(二) 需求方面

鸡蛋的消费主要是以居民消费为主,每年鸡蛋消费的高峰期是在中秋节,其次是端午和春节,而中秋备货从7月初就已经开始了,糕点厂开始为月饼生产备料,鸡蛋用量大幅增加,尤其是南方的糕点厂,导致南方地区的鸡蛋供应开始紧张,价格上涨速度比较快,北蛋南运的格局开始形成之后,拉高北方鸡蛋的价格。

6月下旬以后,北京市场上鸡蛋的批发价出现了稳步上涨的趋势,7月21到7月25日鸡蛋价格掉头向下,1周的时间把2周的涨幅抹平,说明鸡蛋价格下降的速度是相当快的。这种快速下降的势头出乎许多人的意料之外。而这主要是由于北蛋南运活动的终止造成的。前期南方的贸易商大规模地从北方产区收购鸡蛋南运,在拉高北方鸡蛋价格的同时,也抬高了南方地区鸡蛋的价格。高价格对消费产生比较明显的抑制作用,使得大批运抵南方地区的鸡蛋出现滞销,北蛋南运暂时终止。此外,南方地区受到台风的影响,连续长时间的降雨,对北蛋南运也造成较大影响。在北蛋南运活动终止的以后,北方产区鸡蛋出现暂时富裕,而由于北方地区气温较高,鸡蛋不适宜较长时间的存放,必须尽快进入市场,也使得鸡蛋价格快速下降。由此可见,鸡蛋价格波动如此之大,主要是受到贸易商囤货的影响,贸易商的非理性行为,使得鸡蛋价格大涨大跌。

但是蛋南运终止只是暂时的,短时间内南方鸡蛋还不能做到产销平衡,还需要北方鸡蛋进行补充,鸡蛋价格连续下降的态势有可能很快出现逆转,还会在高位运行较长时间。总体来看,鸡蛋现货价格在9月之前会遵循震荡上行的趋势。

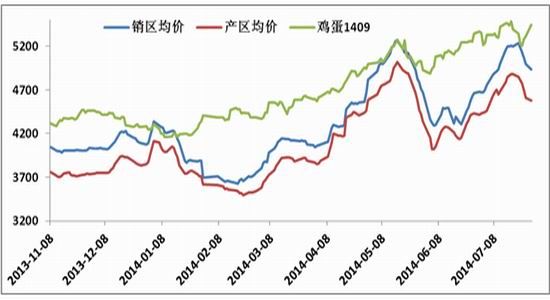

一直以来,我们都认为鸡蛋是一个需求刚性较大的日常消费品,且在CPI中占比重较大。在鸡蛋期货上市之后,在期货市场炒作的催生作用下,鸡蛋价格一反常态地在端午节前就创下了历史最高价5.26元/500克(销区均价),和期货价格双双走出火箭行情。但是,当鸡蛋价格真的抬升到这样一个高度时,消费者真的可以承受吗?中国人口组成的很大比例是农村人口以及低收入人群,当鸡蛋批发价格为5元/500克时,零售价格通常会升水1元左右,也就是当零售价格进入6元/500克这一价格区间后,鸡蛋消费量大幅下降,高蛋价将抑制居民消费活动,节俭的人们会选择消费相对较为便宜又好吃的猪肉。因此,当端午节前火箭蛋行情出现后,鸡蛋消费马上受到抑制,走货速度减慢,囤货量增大,使得鸡蛋价格被迫回调,加之天气突然变热,短短一个月内,销区均价从5.26元/500克下跌18.1%至4.31元/500克。这一过程说明,鸡蛋价格的振幅较大,因预期而抬升的价格同时也会因消费不振而遭到迅速打压,鸡蛋价格不可能一飞冲天,保持在合理的区间,对于稳定物价有着重要意义。

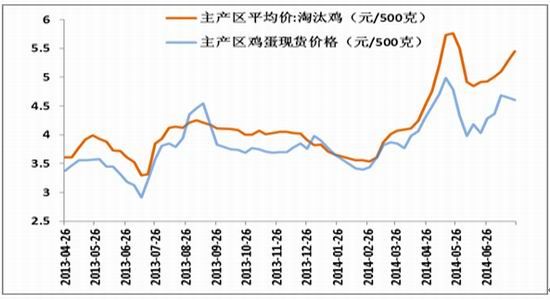

图8:产销区鸡蛋现货均价

来源:万得资讯,新晟期货

每年中秋节是鸡蛋需求量最大的节日,因传统节日备货需要,这一需求因素是不容忽视的,鸡蛋现货价格往往在中秋节前缓慢攀升,9月达到最高点。今年鸡蛋价格较为反常,端午节前就达到高点,且创历史新高,但贸易商以及养殖户的趋利性加速了价格大涨大跌这一过程,更是淋漓尽致地体现在期货市场上,因此9月蛋价何去何从,也将成为期货价格走势的风向标。

三、 现货历史价格分析

接着我们分析鸡蛋期货、现货价格之间的相关性。首先对鸡蛋的09合约收盘价和产区现货均价以及销区现货均价分别进行了相关性分析,从1409合约挂牌以来的数据来看,鸡蛋期现价格的相关性是很高的,其中09收盘价和产区均价的相关系数为0.8,与销区均价的相关系数为0.78。

图9:期现相关性分析

来源:万得资讯,新晟期货

从图9中可以看出,期货价格的调整幅度小于现货价格调整幅度,期现价格的走势是趋同的,现货价格由于贸易商对未来的预期,以及不理性的囤货波动幅度较大,但是由于在产蛋鸡存栏的不足,从3月以来,一直是以上升的趋势为主,同样的,期货盘面也很好的体现了这一点,因此分析鸡蛋现货价格走势对于预测期货价格,具有很大的指导意义。

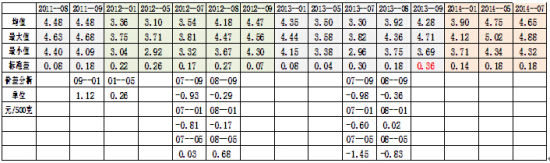

表3:鸡蛋现货价格—历史平均季节性涨幅

来源: 万得资讯,新晟期货

以上现货数据采用比较有代表性的产区均价,就2012年到2014年的数据来看9月价格与前一年7月的价差平均值为955元/500千克,1月与前一年7月的价差平均值为705元/500千克,5月与前一年7月的价差平均值为740元/500千克,就此价差而言,按照7月10日产区报价均价4710元/500千克计算,1409合约的理论价位为5665元/500千克,1501合约的理论价位为5415元/500千克,1505合约的理论价位为5450元/500千克。而9月价格与前一年8月的价差平均值为325元/500千克,1月与前一年8月的价差平均值为95元/500千克,5月与前一年8月的价差平均值为-150元/500千克,就此价差而言。当然,这些价格只是理论价位,只能为期货价格提供一个理论上的运行区间。

图10:鸡蛋价格对CPI的影响程度

来源:万得资讯,新晟期货

鸡蛋在CPI中所占的比重并不大,蛋品CPI的振幅远远大于食品CPI和CPI指数,且今年鸡蛋价格虽然上涨到前所未有的高位,但蛋品CPI并未超越以前的高度。从2014年蛋品CPI与CPI指数的背离程度来看,鸡蛋在CPI的编制中并没有占很大的比重,因此如果鸡蛋价格再创新高,对于整体CPI的影响也不会很大,这确实为后期火箭蛋行情再次启航提供了想象的空间。

但是也有一定的制约因素,一直以来我们都认为鸡蛋是一种需求刚性较大的日常消费品,但是经过前期“火箭蛋”行情的验证,可以看出,当鸡蛋价格真正到达那样一个高度的时候,消费者的接受程度并不像我们所预期的那样好,因为中国人口组成的很大比例是农村人口以及低收入人群,当鸡蛋批发价格到达5元/斤时,零售价格通常会升水1元左右,零售价格进入6元区间后,高蛋价会一直居民消费,消费量会大幅下降,而转向其它可替代的商品,比如猪肉。比如前期蛋价走高,鸡蛋消费马上受到抑制,走货速度减慢,囤货量增大,使得鸡蛋价格快速回调,说明居民对于高蛋价的接受程度并不是很大。

因此,鸡蛋价格虽由向好的一面,但是这个制约因素也不容忽视。蛋价高对消费的影响更多是心理影响,消费者需要的是一个适应过程,如果供需矛盾尖锐,使得鸡蛋价格在高位区间运行足够长的时间之后,需求端或许可以逐渐适应,成为价格的接受者。

四、 上游饲料成本对鸡蛋价格造成的影响

鸡蛋与玉米、豆粕的价格走势具有一定的相关性,玉米和豆粕价格走势对鸡蛋价格影响很大。5月末华北地区农户玉米余粮仅3成左右,在粮源有限的情况下,短期内玉米价格下跌的可能性较小。2014年第二季度以来,国内玉米市场价格筑底回升,饲料需求想好,深加工行业也逐渐扭亏为盈,生猪行业的反弹使得玉米需求好转,价格开始有所回升。

虽然豆粕库存目前仍在高位,但是随着生猪养殖业的回暖,国内养殖行业对于豆粕的需求将日渐提高,加之国内油厂挺价,下半年豆粕的出口量将会有所下滑。而中国豆粕出口量的减少将使得南美传统出口地重新赢得市场份额,同时也会提振国际豆粕价格。

综上所述,作为饲料的转化物,在饲料价格上涨的情况下,鸡蛋现货价格也将会受到一定的支撑作用。

五、 后市展望

期货市场主要为现货市场提供价格发现功能,若期现价差过大,则会失去参考意义,因此过高的期货价格必定伴随着高风险,目前来看,虽然市场普遍预期蛋鸡存栏量低,现货价格将在9月创下历史新高,但是考虑到若鸡蛋价格过高,将对消费价格指数产生严重影响。尤其是期货市场的炒作,若为鸡蛋价格带来较大的波动,干扰居民正常消费,必要的干预手段将是不可避免的。因此在火箭蛋加速冲天的同时,高价背后伴随的大量风险也是不容忽视的。

在经历了7月2日系统性风险以及7月17日大商所提保政策干预之后,可以清楚地看出,虽然鸡蛋供应紧张的格局尚未改变,但是不时地政策干预使得鸡蛋的价格容易形成宽幅波动,风险较大。我们仍需关注下半年蛋鸡补栏情况,对于禽流感疫情也应密切关注,同时关注下游消费端对于高位鸡蛋价格的接受能力。

1501合约目前缺乏资金面的配合,但是若存栏形势没有得到改善,宽幅震荡上行的概率极大,因此建议1501合约可逢回调建立多单。而1505合约面临的变数较大,跟随强势合约上行可能是短期内趋势,一旦存栏形势发生改变,则1505合约面临较大的下跌风险。

关于饲料方面,玉米1409合约目前出现逼仓行情,短期内可多单入场,远期合约仍以宽幅震荡为主。豆粕短期内的涨跌则与天气密切相关,目前国内外灾害天气频现,7、8月份豆粕行情由天气主导,可短线操作。

新晟期货 孙璎姝

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。