私募基金如何打造策略指数产品

策略指数具有主动策略与被动跟踪指数相结合的特点,其目标是获得大于传统指数化产品的收益

策略指数产品作为投资工具可以丰富投资者的投资选择。目前国内指数化投资产品数量与种类增长较快。本文以淘利资产研发的策略指数系列之一的波段策略指数为例,从投资目标、盈利模式、运作流程、收益测算、产品运作等关键因素分析,全方位介绍了策略指数产品的运作。

指数化产品在投资中一直非常重要。最近几年,指数投资出现了一些创新类的策略指数产品,这类产品的发展较快,目前管理主体主要为公募基金,私募基金在指数产品上很少有参与。私募作为资产管理的重要参与方如何打造策略指数产品,在公募坚守的指数产品阵地上获得自己的一席之地值得我们思考。本文主要就策略指数的设计进行深入的分析,以淘利资产研发的策略指数系列之一的波段策略指数为例,从投资目标、盈利模式、运作流程、收益测算、产品运作等关键因素分析,全方位介绍了策略指数产品的运作。

策略指数的定义及分类

策略指数,附加了交易策略的定制指数,通常指非传统被动选股及市值加权所构造的指数,策略指数与传统指数投资的区别在于,策略指数具有主动策略与被动跟踪指数相结合的特点,其目标是获得大于传统指数化产品的收益。传统指数是被动选股,按照跟踪的指数被动市值加权构造的指数。基于传统指数衍生出种类繁多的策略指数包括:基本面加权策略指数、等权重加权策略指数、目标日期策略指数、杠杆和反向策略、多空策略指数、量化策略指数、波动率加权、风险控制指数、主动管理型策略指数等。

目前国内策略指数的状况

国内指数化投资产品数量与种类都增长较快。现阶段国内的策略指数种类主要包括基本面加权指数、等权重加权指数、杠杆指数、多空指数。与之相应的策略指数基金产品集中在基本面加权与等权重加权ETF上。而以量化策略、衍生工具为基础的策略指数蓄势待发,主动、反向、杠杆、多空策略指数基金等正在成为今后策略指数工具创新的重要方向之一。

上海淘利资产管理有限公司针对策略指数成立了专门的策略指数部门,目前部门有7名成员,成员来自于金融工程、数学、信息工程、计算机软件等领域。量化策略指数、主动管理型策略指数、杠杆类策略指数、多空策略指数在国内还处于初级发展阶段。淘利资产设计了策略指数平台,以此平台为基础打造国内另类策略指数,为投资人提供更多的投资工具以及风险管理工具。以下为淘利资产设计的策略指数系列之一的“淘利资产波段策略指数”的设计详细情况。

套利资产波段策略指数

1.投资目标

投资目标:通过建立沪深300指数股指期货头寸,根据交易模型使用动态杠杆比率(最小杠杆比率为1,最大杠杆比率为2)跟踪沪深300指数的走势,同时加入稳定收益的套利策略、货币资金管理以及期权策略,使产品收益在振荡向上的市场走势下,获得超越沪深300指数的收益。

2.盈利模式

本策略指数的策略组合由三个部分(A、B、C)组成,投资标的为沪深300股指期货近、远月合约,股票,ETF,货币基金,债券等现金管理工具以及未来推出的股指期权合约。

A.指数跟踪——购买股指期货多头,跟踪大盘走势。A部分用于跟踪沪深300指数,根据初始资金以及初始杠杆比率计算出需要购买的股指期货数连并在策略运行过程中根据策略动态调整。每日根据主力合约结算价计算下一日A所需资金(保证金以及储备保证金),在A、B之间进行资金调配,保证A的资金需求,总体上A部分主要由两部分组成:一是期货多头A1部分,用于跟踪初始资金规模的沪深300指数,根据初始资金以及初始杠杆计算出需要购买的股指期货数连并在策略运行过程中保持不变,获得长期增长收益。二是期货多头A2部分,当股指期货向下波动一定比率时调整杠杆比率,当指数波动向上波动一定幅度后,调整杠杆比率,目标是获得波动收益。

B.稳定盈利部分(套利及固定收益管理)——进行套利交易(跨期套利、期现套利),获取稳定收益,以及进行一些固定收益投资。目标是利用股指期货杠杆,将大量的资金投资于固定收益,超越股票现货的分红收益。

C.获取高额收益。初期投入为0,当B的盈利>0时,开始C策略的运作。整体上会购买一些深度虚值期权(由于执行价格较低,期权价格较低),目标是当指数有大波动时获得超额回报以规避小概率的巨幅下跌风险。

图1为淘利资产波段策略指数收益构成

3.运作流程

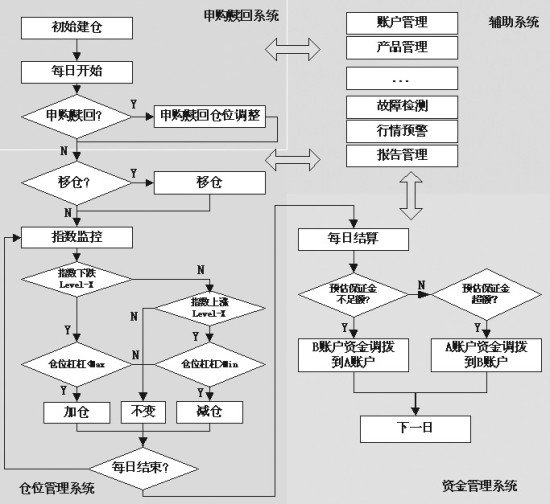

策略指数产品的运作流程主要包括产品的申购赎回管理、指数跟踪的移仓管理、跟踪杠杆比率的调整、每日的资金管理、风险监控管理。

申购赎回管理:负责资金申购赎回时保持杠杆比率的一致性,以及调整仓位以应对赎回资金。

指数跟踪的移仓管理:由于股指期货都有最后交易日,通常产品在跟踪指数时持仓合约为主力合约即近月合约,在合约临近到期前,需要将该合约的持仓向下一个主力合约迁移,并且在该时段价差的波动比较剧烈,因此移仓管理的好坏是影响产品超额收益的重点之一。

策略指数的杠杆比率调整:本产品的杠杆比率根据策略模型动态调整杠杆比率,操作表现为增加头寸和减少头寸。

资金管理:需要计算预留资金数连以应对当价格下跌时,期货已持有头寸亏损以及策略指数调整杠杆比率。

风险监控管理:主要实时监控策略指数系统,当超过风险阀值时,报警并停止任何自动交易操作,系统自动切入人工模式。

4.收益测算

表1为2012.1.4—2013.12.31收益测算1—2倍杠杆

表2为2012年与2013年同期收益对比

表3为策略回撤统计

波段策略指数从2012年开始运作,可获得16.4%的收益,而同期沪深300的收益为-0.186%,超额收益达到16.22%。由于增加了杠杆的调整,只分析收益率是有失偏颇的。因此,分析收益风险类的指标就显得非常重要,从夏普比率上进行分析,波段策略指数的夏普比率为0.196,高于同期沪深300的夏普比率值-0.186。回撤统计方面,策略指数的回撤幅度略大于沪深300指数的幅度,幅度为4.8%。这主要是因为2013年6月份的“钱荒”,沪深300指数快速下滑,在那一周内,波段策略指数的回撤幅度大于现货指数的回撤幅度。

5.关键点分析

波段策略指数在实际运作中有几个关键点:一是移仓交易;二是入场时机;三是资金管理。由于采用股指期货来跟踪指数,持仓主要集中在主力合约。主力合约存在到期日,持仓经过一段时间后,需要将持有的仓位转移到下一个月份合约,每年需要移仓12次,因此移仓能力非常重要。淘利资产的股指跨期套利策略运行近3年,移仓交易是淘利资产的优势。

5.1移仓成本分析

移仓成本与远月、近月跨期价差密切相关。在正向市场中,合约交割会导致移仓的损失,而反向市场中,由于远期合约价格低于当月合约价格,移仓时实际是降低持仓成本,间接增加持仓收益。

表4为股指期货移仓时跨期价差统计分析

表5为移仓时跨期价差年度统计

从2010年开始,移仓成本逐年降低,2010年的移仓成本189.6个指数点到2013年移仓成本几乎为零,移仓成本的减少降低了移仓风险,增加了策略指数的收益。

5.2入场时机分析

策略指数的盈利来源于三方面:一是基于长期的指数增长收益;二是基于振荡的波动收益;三是固定收益和套利收益。

从长期来看,经济的发展使得指数呈现增长趋势,从而获得长期的增长收益。策略在指数下降时增加杠杆,指数上升时,将加仓杠杆平仓,获得基于振荡的波动收益。同时由于使用杠杆衍生品,余留资金可以获得稳定的套利以及资金管理收益。

鉴于市场的特性会影响到策略指数的波动收益和增长收益,下面给出基于不同入场时机的历史回测场景分析:

表6 为收益汇总表

沪深300指数的分红比率不高,在2%—3%之间,低于市场的资金成本,利用股指期货来跟踪指数,剩余的资金收益率比指数的分红更大,这也是波段策略指数的一个显著特性,持有周期越长,超额收益越高。

表7 为沪深300成分股分红情况

(注:根据沪深300全收益指数与沪深300指数测算)

观察收益折线图,其中灰色折线表示沪深300指数的涨跌幅,当它在灰色条块以下表示跌幅超过一定幅度,此时由于杠杆上限,策略模型不会继续增加杠杆。

1号入场点 2012年1月4日2355点 局部低位

图2为1号入场点,收益折线

在整个交易区间内,沪深300指数下跌1.08%,长期持有收益为负。由于初始建仓时指数处于低位,波段策略指数表现非常好,获得很大的波动收益,超额收益17.30%。

2号入场点 2012年5月2日指数2656点中间位

图3为2号入场点,收益折线

在整个交易区间内沪深300指数下跌12.28%,指数处于测试区间内的中位,且振荡下行后反弹,波段策略指数超额收益6.55%。由此可见,指数下行时,由于市场的振荡特性,仍然可以使得策略跑赢大盘。

3号入场点2013年1月4日2558点中间位

图4为3号入场点,收益折线

在整个交易区间内沪深300指数下跌-8.91%,指数处于测试区间内的中位,振荡后下行再反弹。移仓成本几乎为0,长期持有收益为负。波段策略指数超额收益为12.19%。

除了上述3个入场点分析外,我们还从2013年每个月的月初入场进行了详细分析,以更好地发现波段策略指数的特点。

表8为2013年按月份入场波段策略指数收益

由上表知,从2013年不同月份开始入场,波段策略指数均能获得超越沪深300指数的收益,如从2013年4月或者5月入场,能获得的超额收益超过14%,最差入场点8月份入场,也能获得2.84%的超额收益。夏普比率最高的是在2013年7月入场,波段策略指数的夏普比率达到1.01。

5.3资金管理

在波段策略指数设计中,资金管理是一个非常重要的课题。资金管理主要解决指数跟踪部分下一交易日所需资金的估算,主要防范的风险有:一是当价格下跌时,期货已持有头寸亏损大于持有合约所需保证金的减少;二是当价格下跌时,按照策略增加杠杆,合约占用保证金增多。

价格下跌风险,最糟糕的情形是一个交易日股指期货价格下跌10%,策略模型的杠杆已经到最大杠杆。但是,在资金管理上不能根据这种小概率事件来设置预留的保证金。在实际运作中,一般根据股指期货上市以来的波动性数据,通过统计模型的度量来设置,根据分位数模型,策略指数按照次日最大跌幅为-4%预留资金,可以在98%置信区间下覆盖风险,并且通常存在15%以上的资金会留存在股指期货的跨期套利策略中,以防止极端情形的发生。

总结

策略指数产品作为投资工具之一可以丰富投资者的投资选择。策略指数产品的设计需要较长时间的积累。因此,私募基金参与到指数化产品的研发相对较少,公募基金在指数化投资上“一枝独秀”。淘利资产为了策略指数产品花费一年多的时间打造策略指数平台,为私募基金针对策略指数研发打开了“一扇门”。策略指数作为既可以跟踪指数又可以附加策略模型的产品必将受到投资者的青睐。