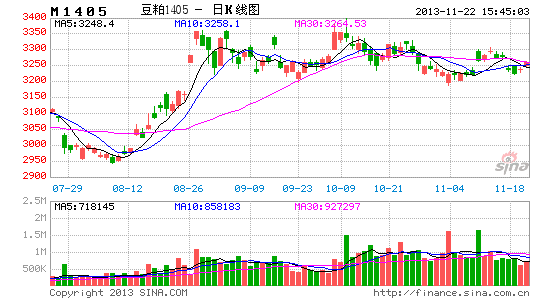

国海良时:豆粕现货转跌 期价下行空间有限(2)

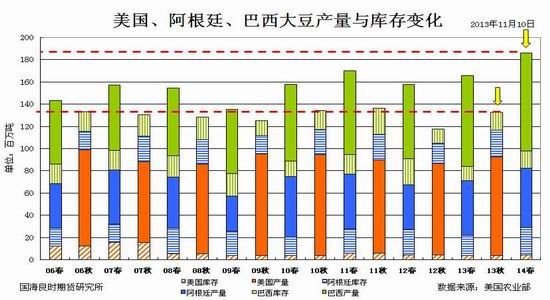

三、美豆丰产已定,南美面积有望大增,外盘大豆价格料下跌

USDA在11月8日公布的月度报告中再度上调了美国大豆单产至43蒲式耳/英亩(9月为41.2),虽然收获面积下调至7570万英亩(9月为7640),但总体产量还是提高至32.58亿蒲(9月为31.49)。至此,美豆丰产格局已定。结合库存相关调整数据可得,2013年秋季G3国大豆供应量预计在1.33亿吨,较9月数据高出100万吨。

USDA报告中对于巴西、阿根廷新年度大豆产量的预估未作调整,预计巴西新年度大豆产量8800万吨,阿根廷为5350万吨。但是油世界最新报告则继续上调南美产量。巴西大豆产量将为全球仅次于美国的第二高产,较去年攀升8.1%至8,820万吨;近期降雨令阿根廷受益,产量将攀升13%至5,500万吨。一方面是由于近期天气的改善有利于播种,另一方面基于当前的大豆/玉米比价,南美农户或进一步提高种植大豆的积极性。这将使2014年春季大豆供应再创新高。

比较历史数据可得,在目前情况下全球大豆供应量在明年夏季前总体宽裕。

图9 春、秋季G3国大豆产量与库存变化

另外,美国农业部最新报告显示,美豆收获率已经达到98%,收获基本完成。对美盘大豆而言,最直接的做空动能来源于农户,随着收获的完成,美国农户习惯性在盘面上抛售,锁定利润。随着收获接近尾声,加上南美进展顺利,美盘后期预计会出现做空动能的释放,价或将破位下跌。

四、阶段性油强粕弱,油粕比反弹有望延续

观察历史数据不难发现,油粕比数据在往年四季度多数情况下会有一定程度的上涨,这表明油粕比在四季度有季节性走强的特性。仅去年四季度时的1305合约,由于豆油价格出现持续大幅下跌而使油粕比出现回落走势。

图10 近年5月合约油粕比走势图

数据来源:国海良时期货研究所

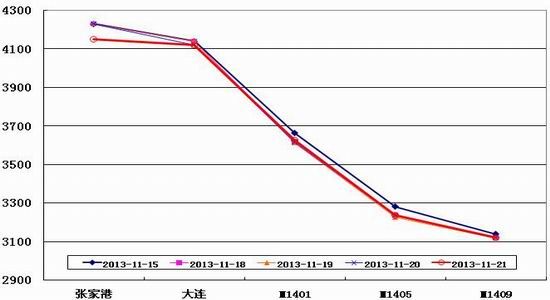

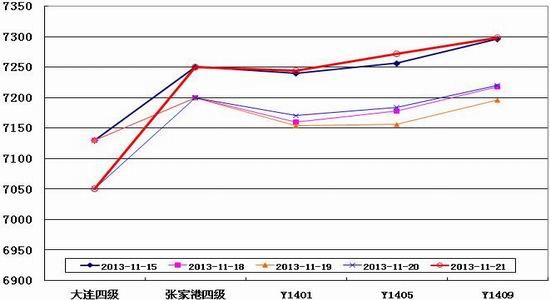

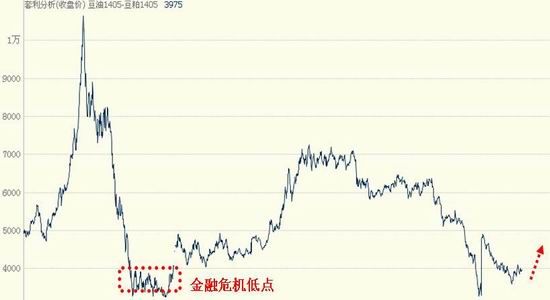

长期来看,当前油粕比距离金融危机低点已一步之遥。短期来看,随着近期油脂板块的反弹,油粕比已经开始出现反弹的迹象。而如前所述,最新供需平衡表显示,随着豆油进入消费旺季,后期库存数据料将出现明显降幅,这将有助于豆油价格继续反弹。与豆粕合约远期贴水格局不同,目前Y1401、Y1405、Y1409已经逐步演化为远期升水格局,这也从价格结构上反映出市场对豆油后市的乐观情绪。而豆粕后期供应量料将逐步增加,现货价格开始回落。阶段性的油强粕弱格局有望延续,油粕比预计仍有反弹空间。

图11 DCE豆粕远期贴水曲线

图12 DCE豆油远期升水曲线

数据来源:国海良时期货研究所

图13 豆油1405-豆粕1405价差走势

数据来源:博弈大师、国海良时期货研究所

五、菜粕、玉米等关联品种走弱,拖累粕价下行

水产料进入需求淡季,菜粕价格已开始从高位回落。今年由于菜粕市场在水产消费旺季期间也出现货源短缺的现象,推动菜粕期现价格双双大涨,现货报价一度接近4000元/吨。菜粕价格走强,也对豆粕价格产生了一定的带动作用。但是后期,随着天气的转冷,水产消费将迅速减少,很多地方,特别是北方地区都将进入休渔期,菜粕也就迅速进入了需求淡季。10月下旬开始,将有大量的低价进口菜籽集中到港,同时,棉粕大量上市,能够替代相当部分的菜粕需求。这样,菜粕市场供需格局将转为宽松,价格预计跌至2300一线。

另一关联品种玉米后期有望出现一波跌幅。首先,近期在托市政策利好下期价反弹至2350上方,但现货价格仍然弱势,期价存在下行空间。另一方面,12月份历来是新粮上市量最大、最集中的月份,届时现货价格会继续下跌,期价同样跌势可期。

相关品种间具有一定的相互影响作用。对于豆粕而言,菜粕、玉米价格的纷纷走低,肯定会使粕价受到拖累。

六、现货价格开始回落,近月合约下方空间有限

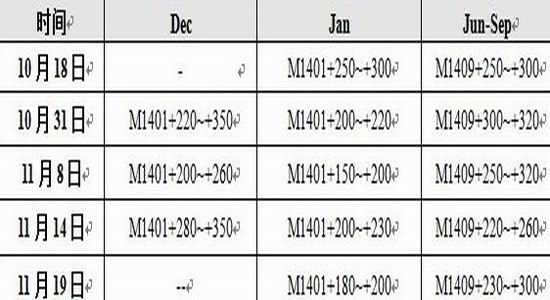

目前,随着到港大豆的不断增加,豆粕现货价格已经开始震荡趋弱,油厂也不断下调远期基差售价。张家港现货价格已经从4500元/吨高位回落至4150元/吨,油厂远期合同主流报价在3800—3900元/吨(1月合约)。

图14 张家港豆粕周度现货价格走势

数据来源:汇易咨询

图15 主流油厂豆粕远期基差报价

数据来源:汇易咨询

虽然现货价格开始回落,但是基于目前仍旧大幅贴水的期限结构,期货价格预计回落空间有限,并且近强远弱格局料将延续。对于近月合约而言,目前3620元/吨左右的价格仍较现货价格贴水500元/吨,相较油厂远期合同售价也还要低200元/吨左右。后期豆粕供应紧张问题有望缓解,但饲料消费仍处高峰,现货价格将呈现缓慢回落,暴跌可能性不大。因此近月合约价格后期预计将向现货水平靠拢,下跌空间有限。主力合约及远月合约贴水更是达到900元/吨、1000元/吨以上,当前期价已经反应了全球供应大增的利空因素,如果没有其它出乎市场所料的新利空因素出现,巨大的期现价差同样限制远期合约价格的下跌幅度。

七、总结及操作建议

随着后期将再现天量进口大豆集中到港,同时较高的压榨利润将刺激油厂提高开机率,豆粕供应量将出现明显增加。而消费方面由于当前整体养殖存栏基数较低,使得饲料消费虽仍处旺季,但增幅有限。整体而言,国内豆粕市场供应紧缺局面将得以缓解。豆油逐步进入消费旺季,预计后期库存数据将出现明显下降,有助于油价继续反弹,油粕比也仍有反弹空间,油厂挺粕的必要性大减。再加上外盘下跌风险趋大,关联品种预计下跌等因素,我们认为后期豆粕现货价格将持续从高位回落,预计1月份将回落至3800—3900元/吨一线。但是期货价格由于大幅贴水格局限制,预计下跌空间有限,后市或继续维持区间震荡态势的概率偏大,即使出现破位,预计幅度也会太大。

风险提示:大豆到港再度延迟,南美大豆生长期不利天气炒作,国内年前饲企集中备库

国海良时期货 许晓燕

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。