中航期货:月度报告振荡休整 中线粕强油弱

一、国内外豆类产品回顾与展望

美盘大豆今年由于大豆播种期墒情继续多雨,基本较往年推迟2-3周,而今年美豆创记录的播种面积,让市场对丰收预期进一步增强,美豆因此在5月初至7月底都处于振荡调整过程中。进入8月后,美盘天气进入高温模式,每周结荚率以及作物优良率都逐步下调。因此美豆远期经过充分振荡整理后,点燃了市场做多情绪,市场给美豆远期进一步升水幅度。而美豆期价进入9月再创出1409美分新高后,呈稳步振荡调整格局。

市场预期10月12日出台的月度报告将中性偏空。同时笔者认为:虽然今年国内大豆产量预期进一步下调至1200万吨,随着国内对美豆依存度逐年增加,我国豆类产品的话语权进一步丧失,美盘虽然近期进入振荡调整过程,但下档美豆1100美分一线是后期极限调整目标位,目前美盘基金的态度已表露无遗,若遇大丰收,则美豆的调整低点也就是1100美分一线,而反弹高度则根据月度报告的利好程度而定。其主要原因:从2000年至今潜心培养的中国消费习惯,已经到了收获时节,美国国家利益将得到了中长期的稳定回报。

二、下面我们具体分析各豆类产品的中期表现

(一)基本面分析

1.1周报:

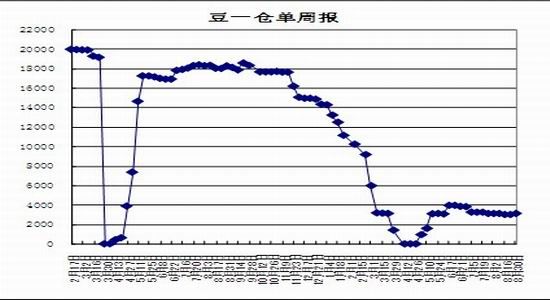

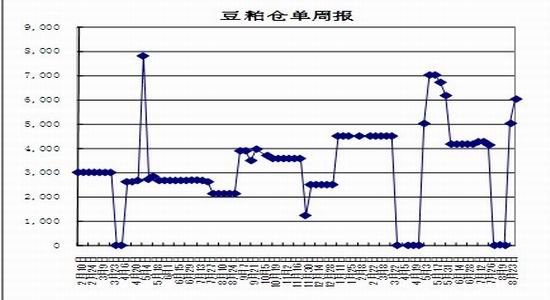

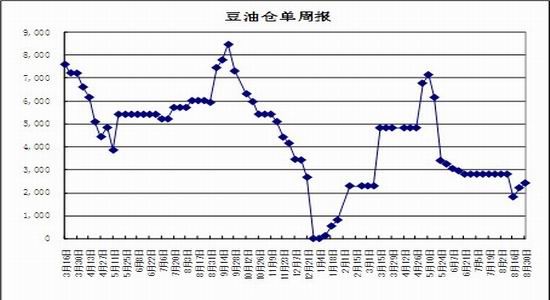

豆类产品本月库存情况出现一定的变化,各品种有所分化。

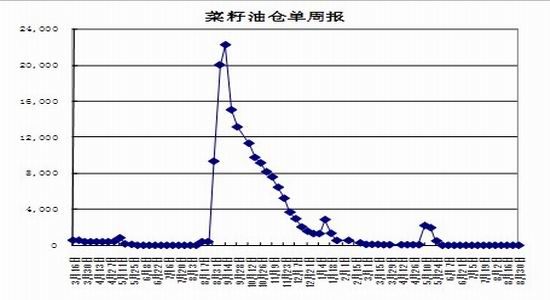

目前豆粕库存从零库存增加至目前6021手,同时受国储局收储大豆政策不确定影响,豆一库存小幅增加,目前为3121手;豆油库存目前为2426手,本月小幅减少387手。菜油库存目前为零库存,但有效预报增加至6000手。从本月库存月报变化来看,由于近期国储大豆收储政策不确定,库存出现小幅增加,连豆基本维持区间振荡的可能性较大,而豆粕受油厂力挺,消费旺季来临等因素影响,现货表现强势,远期则出现大幅补涨。油脂产品虽需求进入传统消费旺季,但受社会库存庞大影响,盘面仍以弱势振荡为主,基本符合市场预期的表现。由于目前油厂销售策略仍挺粕压油,受后期大豆到港成本进一步上涨影响,因此连粕将维持强势振荡格局。而油脂则在需求低糜,库存增加的背景下,仍将维持弱势振荡格局。从目前库存月报反映情况来判断豆类产品中强弱表现依次是豆粕-大豆-菜籽油-豆油-棕榈油。

1.2美盘传统基金持仓分析:

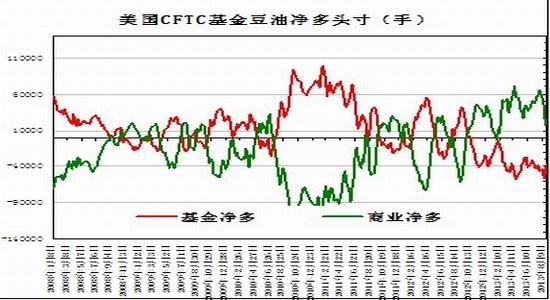

数据来源:cftc官网数据

数据来源:cftc官网数据

数据来源:cftc官网数据

CFTC基金持仓动向:CFTC数据显示,截止9月24日管理基金大豆净多头寸为14.53万手,与8月27日相比小幅增仓5493手;管理基金豆粕净多头寸从8月27日净多单5.76万手中幅减持至9月24日的4.15万手,出现净多头寸小幅减仓过程,显示出基金虽然仍看多豆粕,但在美国季度报告前,有调整头寸规避风险的意向;管理基金豆油净空头寸与8月27日相比,则同步出现小幅减少1.2万手。从以上基金在豆类中的持仓结构来分析,基金从7月底至今豆粕净多头首次出现小幅减持状态,豆油净多头寸则净空同步小幅减少,料与季度报告发布前调整头寸有关,基金目前维持挺粕压油的交易策略。从目前油粕基本面情况来看,美盘基金的持仓结构将维持中长期挺粕压油的交易策略。而从大豆多单出现大幅增加的态势来看,后期美豆将继续维持天气炒作态势,基本符合市场预期。总体来看,油脂产品后期以弱势振荡调整为主,而连豆则受收储政策不确定因素影响,维持区间振荡, 2012/13年度国家对大豆的收购价为4600元/吨,预计2013/14年度国家收储价至少和2012/13年度持平,因此后期A1405合约有一定的补涨空间。而连粕则将受到美豆进一步下调产量的预期,同时受国内后期大豆到港成本进一步上涨,我们预计连粕将维持强势振荡格局,不排除豆粕远期合约出现大幅补涨的可能。

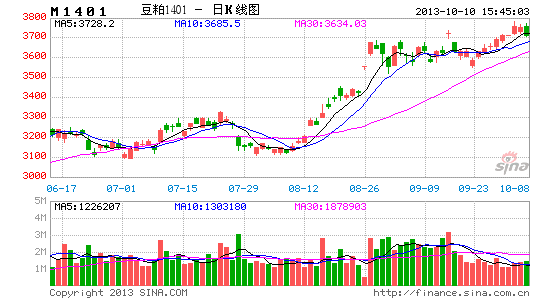

(二)技术面分析:

资料来源:富远软件

从美豆连续1月K线图来分析,美豆在4月底受国内现货紧张以及南美港口罢工影响船期等利好影响,出现单边快速涨升行情,远期创出反弹新高 。随后受天气良好影响,丰产预期进一步增加,美豆单边调整2个月,并创出年内新低,在8月初美豆见底回升,单边大幅上涨,收出转折性大阳线,基本确立了年内低点底部支撑。目前美豆处于传统天气炒作阶段中后期,9月季度报告出台前夕,我们从上图来分析,美豆远期1401主力合约从今年8月份低点见1169美分开始上行至今,月线成功摆脱了季节性低点。而今年受美国天气影响,播种期明显落后于往年近2周时间,因此天气炒作也较往年滞后。我们从上图来看,期价在8月中旬有效突破25%的回撤压力位1285美分一线,则上行空间被成功开启,而目前经过8月底大幅拉升后,技术上有一定的休整要求。从周期来测算,强势振荡将延续至9月底,美豆本轮反弹的压力位分别位50%1411美分、62.5%1452美分、75%1537美分。因此我们认为从8月初见底反弹行情仍将延续,目前正处于强势振荡蓄势阶段,反弹目标位(1452-1537)区域,极限目标位87.5%1660美分。

(三)豆类市场中期投资策略及操作建议:

由于目前受美豆强势天气炒作影响,美豆今年延期播种,因此9月下旬作物区潜在早霜题材,仍是美豆抗跌的重要支撑。目前9月农业部报告发布前仍将维持强势,不排除受报告利空,出现短期利空出尽的可能性,但反弹高度将较去年有所下移。连豆类产品整体维持振荡上升行情,但各品种受基本面不同,将有所分化,我们预计连豆维持区间振荡格局,但可操作性及想象空间较弱,连粕则将受后期到港成本上涨影响,维持强势振荡上行态势,目前远期仍处于大幅贴水状态,后期不排除有大幅补涨的空间。

而油脂产品则受到生物柴油及其他工业用油大幅减少,同时印度尼西亚棕榈油进入增产周期等利空影响,今年传统棕榈油消费大国印度及欧盟都出现需求放缓的迹象,而只有中国需求依然强劲,基本维持了去年的进口量,导致国内棕油库存高企,大量廉价的棕榈油进口,进一步压制了国内其他油脂产品的销售份额和销售价格。因此我们预期油脂产品中期维持弱势区间振荡的特征,去库存化过程任重道远。

依据以上对豆类产品的整体分析和判断,中线操作策略:近期可择机买M1405和M1409多单,分批建仓,总体单边投机仓位控制在60%以内。套利交易:在油脂阶段性高点择机按3:1比例买粕抛油套利。

中航期货 俞奕军

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。