东亚期货:油脂持续探底 粕强油弱难持续长久(2)

4.压榨利润

目前国内压榨利润较好的主要体现在进口大豆及进口菜籽的压榨上面,目前进口大豆持续100-300元的压榨利润致使国内八九月份的压榨量创历史记录。目前进口菜籽压榨利润也达到了50-100元之间,国产菜籽因收储价较高,压榨亏损较大,目前大约在-50左右。

当前的压榨利润分布情况对国内积极进口大豆及菜籽是否有利,但因美豆新作尚未大面积上市,加拿大菜籽也可能会在11月份之后会有大量到港,未来二三个月内油料的供应可能会有较大幅度增加。

二、后期走势因素分析

结合前面的分析,未来油脂的基本面可能出现的变化主要体现在如下几点

1.美豆供应宽松,到港激增的压力

美豆正处于收割季节,11月份之后会大量上市,预计国内进口量会在11-1月份出现爆发性的增长,主要是受到需求及压榨利润较好的影响;未来一个月之内豆油的库存可能会持续回落,但年末正处国内春节,也是油脂的传统消费高峰期,进口量可能不会导致豆油库存的大幅回升。

从目前的船期调查情况来看,10月份的到港量仍维持较低,预计不足500万吨,11月份开始可能伴随大量到港,预计持续到下年1月单月到港会持续超过600万吨。

2.棕榈油供应:主产国库存持续回落

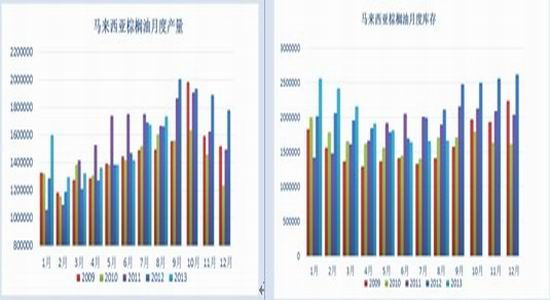

棕榈油的9月份是全年的单产最高月份,随后四季度产量逐步递减,至年末库存再度积累起来的概率偏低。

从马来西亚公布的数据看,本年度库存已经连续回落,创出2年来的低点,相对去年降幅达到了20%。去年年末库存积累起来的主要原因是前期消费不如意导致四季度产量同比增幅过快,短期内无法消化。到本年度上半年产量增幅速度相对较快,超出市场对全年产量预期的增速,意味着本年度四季度增产的压力会大大缓解,因此,棕榈油未来库存继续下滑的概率较大。

棕榈油月度产量 棕榈油月度库存

3.菜油抛储:潜在的利空

目前国储库存累计超过600万吨的库存,加上商业库存,可能达到800万吨左右,潜在的供应较大,一旦抛售到市场上冲击仍然会较大。从此前的收储价格及前几次的抛售情况看,若国储顺价销售几乎不可能有成交,主要因价格远高于进口菜油,那么对国内市场的影响相对较小;但考虑到此前收储的菜油部分年代久远,国储可能会亏损抛售部分库存,这种情况下,我们仍要对比当时的进口价格及进口菜籽的压榨情况而定,除非低于进口价格,否则仍难以有大量成交。但整体而言,菜油的抛售对油脂相对利空。虽然短期内尚未出现,但考虑到下年国储是否会继续收储,可能的抛售时间点会在年后至3月份之间。

4.生物柴油的潜在需求

当前国际原油走势偏强,若未来持续100美元之上,可能引发生物柴油的预期,对于当前全球油脂高库存的消耗十分有利,生物柴油的潜在需求可能是未来撬动油脂上涨的一个十分重要因素。但目前国际原油的走势尚未明朗,仍待进一步观察。

综合来看,当前的利多主要体现在棕榈油的去库存比较理想,短期内大豆到港减少,近期油脂可能会略显偏强;而未来的利空主要体现在菜油的抛售及进口的冲击。同时全球油料的增产可能集中体现在年末及后期。因此,油脂大的方向上仍然是偏弱的格局,当前基本面的变化仍不具备让行情重新回到牛市的格局,但部分因素的变化可能短期内让行情出现较强的反弹。

三、粕强油弱的格局短期内仍可能延续

本年度粕类走势十分抢眼,现货的坚挺带动了期货的反弹;因上半年整体供应不足且国内需求稳定引发库存的减少;豆粕与菜粕等现货持续震荡上行,但期货远期合约因未来供应宽松的预期之下,远期合约相对贴水较多,但随着时间推移,现货保持高位运行,远期合约逐步向现货靠拢,价差的回归带动了期货的反弹。

| 大豆月度进口 | 单月进口量 | 同比 | 累计量 | 累计同比 |

| 2013年1月 | 478 | 4% | 478 | |

| 2013年2月 | 290 | -24% | 768 | -9.0% |

| 2013年3月 | 384 | -20% | 1149 | -13.8% |

| 2013年4月 | 398 | -19% | 1547 | -14.8% |

| 2013年5月 | 510 | -3% | 2057 | -12.2% |

| 2013年6月 | 693 | 23% | 2749 | -5.4% |

| 2013年7月 | 720 | 23% | 3469 | -0.7% |

| 2013年8月 | 637 | 44% | 3879 | -1.4% |

我们从大豆月度进口数据可以明显看出,本年度国内的大豆进口量较去年出现非常大的降幅,虽然6月份开始略有好转,但累计进口量仍然是负增长的局面,这对于国内7%左右的消费增速来说,显然供应不能满足需求的增长,因而造成短期的供应紧张局面。

粕类供应偏紧的局面可能要到11月份之后才能有所缓解,因美豆新作需要到11月份之后才会大面积到港,当前南美的出口已处于尾声,到港量逐步递减;粕类其他替代品诸如棉粕、DDGS等新一年度作物也是要到11月份之后才会大面积上市;在目前国内高额压榨利润之下,国内油厂及贸易商对进口大豆及进口菜籽积极性非常高,预计11月份之后加拿大菜籽会有较大的到港量。

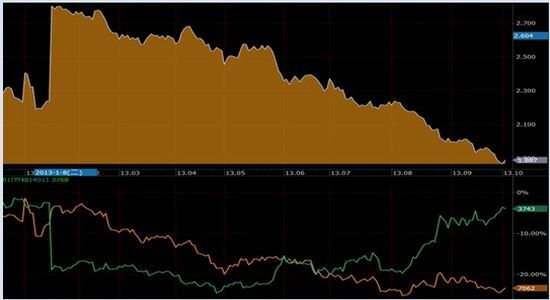

在目前粕类现货相对紧张的格局之下,油脂较为宽松的供应格局造成了本年度油粕比的连续下跌,以期货1401为例,从年初2.78跌倒目前的1.88附近,而且这种趋势目前未出现逆转的迹象,虽然这已经是历史最低比价。

期货1401豆油与豆粕比价图

通过前面的分析,我们认为油粕比可能会在11-12月份出现放缓或者逆转的可能。短期内虽然仍在持续,但继续做空油粕比的风险逐步加大。

四、操作机会:

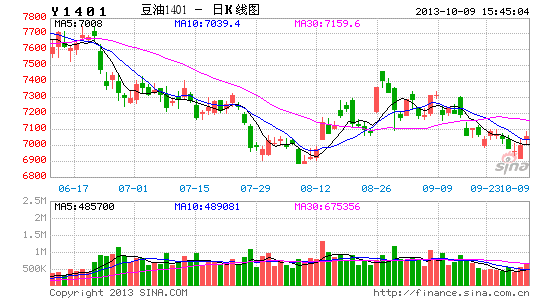

基于前面的分析,我们认为当前油脂仍维持弱势格局,未来可能出现一些有利因素,但这仍不具备让油脂整体出现新一轮的上涨趋势,反复探底的概率较大,继续向下的空间短期内也相对有限。这种情况下我们对油脂的操作思路是维持低位震荡,即在触及前期低点附近尝试做多,以前期低点为止损点,短期操作。在期货反弹在一定阶段,而现货未跟随,可寻找弱势的品种短期反向做空。大体维持低位区间反复震荡的思路。

对于油粕比虽然短期仍有可能会继续向下,但我们认为下方风险过大,放弃豆粕比的做空机会,耐心等待后期基本面的转变。目前尚未出现有利因素,因此也不参与油粕比的做多机会。

东亚期货 许亮

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。