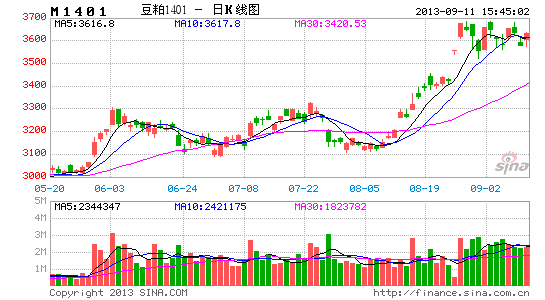

渤海期货:豆粕短期存调整 长线上涨形态

国内大豆1401合约价格早在7月31日就开始触底反弹,直补政策被否决,未来大豆收储价格有望进一步抬高,这给国内大豆价格带来了转机,随后CBOT大豆价格从8月8日开始借助中国经济数据向好开始发力,于此同时,由于美国天气转干,市场中陆续有机构开始下调大豆产量预期数字,而本次炒作的焦点首先放在了结荚率上面,因为结荚率低于近年来正常值,随后天气的变化情况成为了市场关注的重点,CBOT豆类价格连续上涨,形成了V型强势反转图形。市场似乎把南美的丰产以及我国港口不断上升的库存抛在脑后,虽然这种反弹符合季节性炒作的特征,但随着九月份美豆逐渐收割,产量将逐渐清晰,豆类也将面临阶段性高点。不过由于今年美豆播种稍晚,多头仍有可能借助早霜题材继续炒作。

一、新兴市场开始担心热钱流出

虽然目前美国随时可能和叙利亚开战,但是近20年以来的战争似乎并不能影响大宗商品的大趋势,即使是海湾战争也是由于油价见顶后引发的衰退,尽管近期市场中不断提到叙利亚,但是就目前市场而言,并没有和之前有什么区别。因为如果投资者感到恐慌,就会买入美元避险,这些情况在雷曼兄弟破产以及欧债危机时曾出现过,我们并未看到投资者由于恐慌而却购买美元和美国国债。而目前美联储逐步缩减金融资产购买规模的计划或将冲击新兴市场,由于美国即将收回这种低成本资金的来源,中国难以避免受到这种低成本热钱减少的影响,巴西和印尼已开始相继加息,来防止热钱迅速从本国流走,所以,未来一段时间美元重拾升势的可能性大增,这将给大宗商品带来不小的上涨压力。不过这一切还要看美联储缩减QE的速度和具体框架而定。

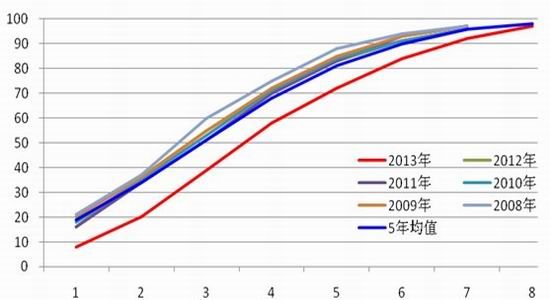

图1.近年来美国大豆结荚率周度变化情况

数据来源:USDA 渤海期货研究院

二、结荚率并未对美豆产量造成过多影响

由于今年美豆的播种比往年满了一周左右,所以八月中旬Pro Farmer在对美国中西部田间巡查时发现,美豆的结荚率与往年相比低了7-9个百分点,当时这一数据公布后曾引起市场一度恐慌,但是,这并不能说明大豆的产量就一定会减少,只是大豆的生长进度比往年稍慢一些,前期市场曾炒作结荚率偏低确实有些过分,也为时尚早,从最新的美国农业部数据来看,截至9月8日当周,美国大豆结荚率为97%,之前一周为92%,去年同期为99%,五年均值为98%。当前大豆的结荚率已经与往年不相上下,这一点确实不应该成为投资者担忧的重点。随着美豆收割作业展开,大豆产量将逐渐明朗。

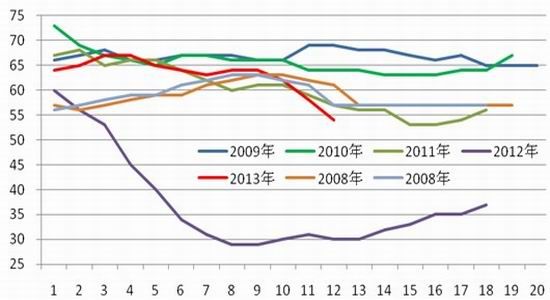

图2.近年来美国大豆优良率周度变化情况

数据来源:USDA 渤海期货研究院

三、优良率下滑才是影响产量的重点

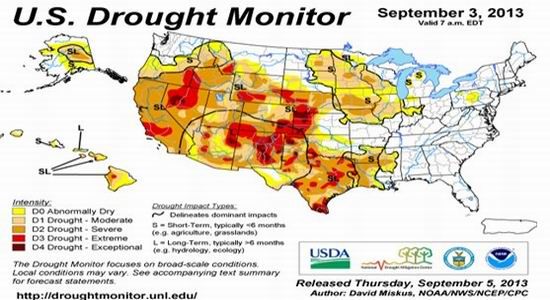

美国农业部数据显示,截至9月8日当周,美国大豆生长优良率为52%,之前一周为54%,去年同期为32%。从近年来的大豆优良率周度数据来看,基本上多数情况下,美国农业部都会在九月份开始逐渐下调美豆优良率,即使是去年的出现干旱的年景也是一样,虽然调整的幅度稍小。但是调整的持续的时间往往不长,我们可以看出最晚在九月末美国农业部就会重新上调优良率,来对前期过度下调的优良率做出修正。所以进入九月份以后,豆类价格将面临更大的调整压力。但从图2中我们可以看出,虽然目前大豆的优良率远远高于去年,但已经是2009年至2011年以来的最低水平,今年美豆单产或低于2011年的41.9蒲式耳/英亩,如果我们暂时按照2011年的单产计算,那么今年美国大豆总产量将降至32亿蒲式耳,然而,目前对分析师采访后得出的美豆产量平均值更是低至31.4亿蒲式耳,由此计算得出的单产则低至41.11亿蒲式耳。美国农业部将于本周四公布最新的作物供需报告,商品经纪公司福四通预计,2013 年美国大豆单产为 41.2 蒲/英亩,总产为 31.46 亿蒲。分析Informa 预计,单产为42.4 蒲/英亩,产量为 32.39 亿蒲,分析师平均预计,2013 年美国大豆单产为 41.09 蒲/英亩,最高预估为 42.3 蒲/英亩,最低预估 39 蒲/英亩,美国农业部预估为 42.6 蒲/英亩。由于八月份的干旱天气,美国农业部继续下调产量的概率极大,通常情况下,美国农业部习惯于在9月份下调大豆产量预估数字,而10月份很可能会重新上调,所以未来大豆最终的单产仍有可能会高于八月份的预估数据,所以在十月份美国农业部即将公布供需报告时一定要控制好仓位。在美豆收割之前,由于今年种植较晚,大豆或将受到早霜的威胁而出现减产,虽然目前来看美国地区温度依然偏高,并且很可能对产量影响很小,不过多头仍将会把早霜视为重要的炒作题材,并有可能成为豆类价格再次刷新近期高点的导火索。

图3.美国干旱监测

数据来源: 渤海期货研究院

四、我国进口步伐放缓

南美大豆的巨大产量仍然不可小视,今年南美大豆供应量比去年多了1600万吨,由于今年南美产量的恢复,我国对南美大豆的需求量大幅增加。据海关初步统计,8 月份我国进口大豆 637 万吨,高于之前预估的 604 万吨和去年同期的 442 万吨,但较 7 月份纪录高位的 720 万吨减少 11.5%,1-7 月份累计进口 4105 吨,同比增长 4.4%,其中 6-8 月份进口量达 2050 万吨,同比增长 28.8%,刷新同期历史最高纪录。预计9 月份我国进口大豆到港大豆为 476 万吨,较 8 月减少 130 万吨左右,去年同期为 497 万吨,预计 3 季度进口总量将达 1800 万吨,较上年同期增长 18%。2012/13 年度我国大豆进口总量将达 5950 万吨,同比略增 26 万吨,去年 10 月至今,我国已累计进口大豆 5515 万吨,较去年同期增长 1.6%,根据船期监测,预计 9 月份大豆进口量为 476 万吨,2012/13 年度我国大豆进口总量将达 6000 万吨,高于上年度 5924 万吨,连续第 9 年度刷新历史最高纪录,预计 2013/14 年度进口 6600 万吨。如果美国今年再次减产,将有更多的需求转向南美。

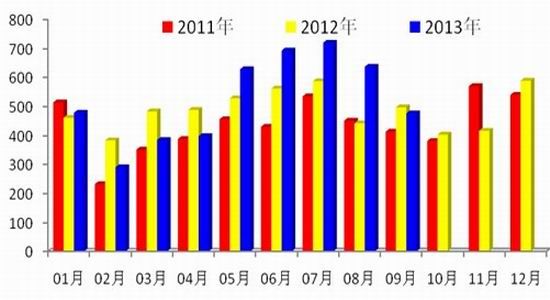

图4.我国近三年大豆月度进口量 单位:万吨

数据来源:海关总署 渤海期货研究院 *注: 9月份为预估数据

五、养殖利润增加 豆粕需求强劲

据发改委监测,8 月 21 日全国生猪出场均价为 15.98 元/公斤,较前一周上涨 0.63%,为连续第 17 周上涨,较 5 月初累计涨幅达到 26%,主要批发市场玉米价格维持在 2.44 元/公斤,猪粮比升至 6.54:1,较前一周上涨 0.62%,表明生猪养殖收益已经得到大幅改善,鸡肉价格也持续上扬,豆粕的需求旺季开始已经到来。猪养殖收益不断改善,农户补栏积极性较高,存栏量的增加为3季度豆粕消费奠定基础,饲料企业近日增加豆粕采购进度,适度补充库存,也对价格形成支撑,粕价高位运行。

图5.22个省市平均价格

数据来源:中国畜牧业信息网 渤海期货研究院

图6.生猪与能繁母猪存栏量 单位:万头

数据来源:数据来源:中国政府网 渤海期货研究院

从国内豆粕周K线图形来看,有一个并不标准的三重底,而根据颈线到底部的的测量,近期的高点已经达到了上涨的目标,短期继续上涨难度增加。从基本面来看,美国大豆已经进入了灌浆期,天气炒作和可能将持续到美豆逐渐开始收割,此外由于今年美豆播种推迟,不排除多头继续炒作早霜行情,目前豆类多头趋势未改,建议投资者继续保持多头思路操作。并警惕九月份以后出现大幅下跌行情出现。预计9 月中旬可能是一个关键时间点,届时美盘市场天气炒作降温,大豆收获期供给增多将对价格形成压制,国内现货粕价走势偏强局面可能扭转。

六、技术分析与行情展望

从国内市场来看,目前连豆对外盘走势并不敏感,国内抛储抑制了连豆的波动,豆粕走势继续受美盘主导。总体来看,大豆、豆粕多头趋势依然明显,但近期天气升水的增加已经遇到了一个较强阻力,继续炒作的仅仅剩下早霜行情。自8月26日以来形成的震荡三角形振幅正在逐渐收敛,但目前依然缺乏上涨的动力,随着时间的推移,这个三角型向上突破的压力将会越来越大,近期很可能需要一轮充分调整后才能继续上涨,因为到时来自现货市场的压力将会逐渐增加,天气炒作也将告一段落。从具体点位来看,如果大豆1401盘中跌破8月29日4488元/吨的低点,豆粕1401跌破8月30日3523元/吨的低点,则说明短期调整行情确立,投资者应暂时顺势做空,这种阶段性调整不可小视,毕竟豆类已经连续上涨了近一个月的时间。但我们依然不要忘记豆类中长期的多头格局,如果一个月高点再次被刷新或者三角型有明显突破迹象,应重新考虑平掉空单,重新买回多单,由于豆粕走势明显偏强,所以豆粕可作为未来突破后做多重点关注品种。

渤海期货 高云飞

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。