瑞达期货:现货相对低迷 焦煤反弹择机抛空

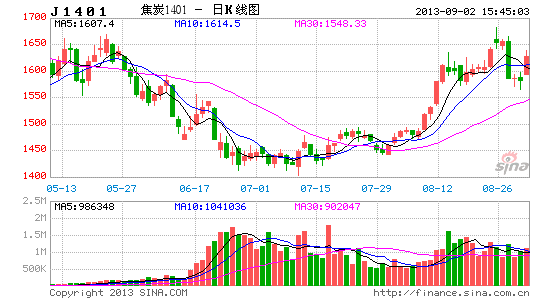

经过长期的蛰伏之后,焦煤期货价格在8月份出现一波凌厉上涨的行情,因前期频出的地方政府救市措施对煤焦价格产生提振作用,JM1401合约于8月26日触碰近3月来高点1222元/吨,但期货价格的连续拉涨,并未改变现货市场的疲软格局。因此,就市场整体反应,各种救市的举措给煤炭企业带来的阳光和温暖极其有限,不足以帮助他们度过寒冬,反弹亦可择机抛空。

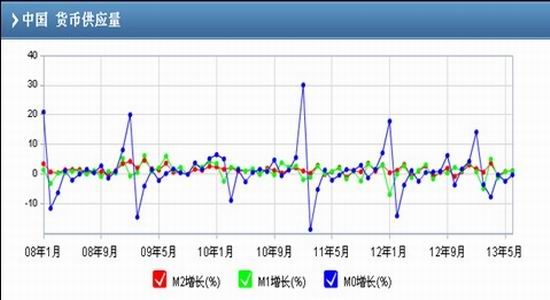

1、央行:限制对污染和能源密集型行业贷款

2013年以来,中国人民银行按照党中央、国务院的统一部署,继续实施稳健的货币政策,同时根据国际资本流动不确定性增加、货币信贷扩张压力较大等形势变化,前瞻性地进行预调微调。8月初,央行发布2013年第二季度中国货币政策执行报告,强调将引导货币信贷平稳适度增长;限制对污染和能源密集型行业的贷款;抑制投机投资性购房需求;继续完善市场化利率形成机制。

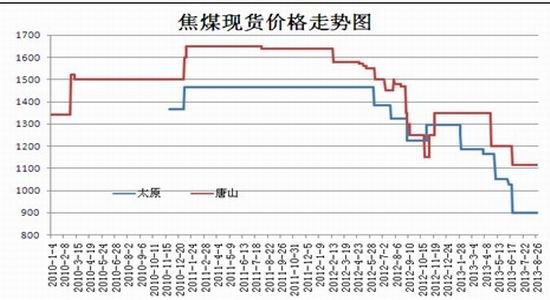

2、现货市场

8月份炼焦煤现货市场主流持稳,部分大矿挂牌价格小幅上调,成交一般。据悉,国内焦炭价格进入稳步上行通道,随着上涨面积逐步扩大,煤企借机上抬价格。但由于目前钢厂焦炭库存较高,而下游涨势较为缓慢且尚未形成强劲支撑,因此炼焦煤价格上涨相对乏力。目前进口焦煤询盘较多,优质焦煤价格增长较快,而国内价格又相对偏低,因此成交不够客观。原料市场长期低迷对煤企冲击较为严重,国内焦钢企业调整结构,后期对集团煤的采购将相应减少而转向对市场低价煤采购。

3、产销情况

中国煤炭工业协会数据显示,2013年前7个月全国煤炭产、运、销均出现下降。前7个月全国煤炭产量21.3亿吨,同比减少7800万吨,下降3.5%;全国煤炭销量20.7亿吨,同比减少8400万吨,下降3.9%。前7个月,全国铁路发送煤炭13.22亿吨,同比减少1629万吨,下降1.2%。其中7月国有重点煤矿原煤产量完成16610万吨,同比增210万吨,同比增幅1.2%。7月份全国重点煤矿供冶金行业用煤完成915万吨,同比增加136万吨。各省完成情况如下:山西省272万吨,河南省4万吨,安徽省107万吨,辽宁省58万吨,山东省50万吨,黑龙江省63万吨,河北省41万吨,此外神华集团供冶金行业用煤完成117万吨。

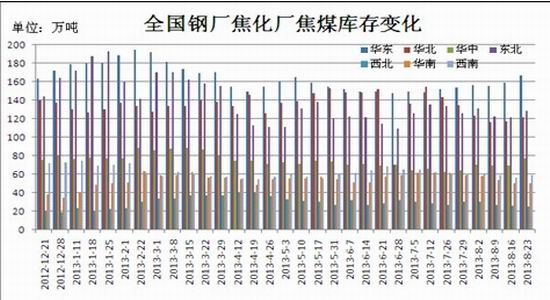

4、库存情况

根据钢联煤炭对于全国各区域50家典型钢厂焦化厂以及53家独立焦化厂库存数据进行调查(华北、华中、华东、华南、西北、东北、西南),50家样本钢厂中有38家钢厂自带焦化企业,钢厂以大中型规模为主,焦化厂以当地代表焦化企业为主。该调查报告大体可以反映一定时期内炼焦煤库存变动情况。数据显示,截止8月30日全国钢厂焦化厂焦煤库存总量为651.9万吨,较上月底626.6万吨,增加25.3万吨。

从图中看,样本钢企炼焦煤总库存止跌出现较大幅度回升,各大钢企补库存效果均有不同程度显现。其中华东、华中及东北地区钢企库存上升幅度相对较大,西北和华南地区库存相对平稳或有小幅下降。整体趋势为钢企补库存小有成效,但部分钢企表示仍有多个煤种库存偏低,相比之下,华东地区钢企库存变化较灵活,而华北及东北地区补库存存在一定阻力。

据统计截止8月30日进口炼焦煤同口径库存:总库存774.7,较上月减6。其中京唐港478,较上月减19;天津港49,较上月增11;日照港226,较上月增1;连云港10,较上月减10(单位:万吨)。

5、进口情况

从中国海关总署获悉,2013年1-7月我国累积进口煤炭1.87亿吨。7月煤炭进口数量增加至2865万吨,同比增加18.3%,进口均价为每吨86.2美元,下跌16.8%。1-7月我国累计出口煤炭490万吨,较去年同期累计减少138万吨,累计同比下降22%,累计出口金额为71703.7万美元,较2012年1-7月累计出口金额110070.8万美元同比下降34.9%。

7月份中国炼焦煤进口总量587.799万吨,环比大幅增25%,今年1-7月份,炼焦煤进口总量累计达4121.25万吨,较去年同期增长30.3%。从分国别数据来看,7月份炼焦煤进口量排名前几位的依次是:澳大利亚、加拿大、俄罗斯、美国、蒙古。其中,进口澳大利亚炼焦煤116万吨,进口加拿大炼焦煤84万吨,进口俄罗斯炼焦煤84万吨,进口美国炼焦煤75万吨,进口蒙古炼焦煤69万吨。整体上进口增加,市场将继续呈现供应总量宽松、结构性过剩的局面。

6、期现价差持续拉大,上行空间受限

7月底8月初以来,JM1401合约与现货价差持续扩大。数据显示,7月29日JM1401合约收盘价为1053,而京唐港主焦煤现货价为1040元/吨,期现价差为13元/吨,截止8月26日焦煤期现价差已扩大至156元/吨,期现价差的扩大一方面反映了现货市场价格并无明显起色;另一方面说明投资者开始看好远月市场,这一信心来自政策环境的宽松以及投资刺激政策的陆续出台。从历史来看,虽然这一价差还不是极值,也没有为普通投资者打开无风险套利的空间,然而这一不断扩大的价差已经为生产商、贸易商提供了抛JM1401合约的套利机会。

7、螺纹焦煤比值分析,有回调需求

回顾本轮反弹行情,处处可见政策预期转暖的痕迹。7月9日,“经济下限”话题拉开了煤焦钢反弹的帷幕,自此政策暖风频吹。有关部门的稳增长方案、铁路总公司下半年加大投资力度、棚户区改造及保障房建设、焦化钢铁行业淘汰落后产能与房地产再融资等利多消息接连不断,受此影响,市场信心重振。房地产用地供应大幅增加更是为焦炭提供了潜在的实质利好消息,再融资开闸又为房地产建设提供了资金保障,同时“促进房地产行业平稳健康发展”的政策基调打消了市场疑虑,房地产开工情况好转具备了现实基础。

下游需求改善预期增强,建材板块迎来全面反弹,然而对比后发现:本轮反弹中,焦煤涨速、涨幅明显强于螺纹钢,目前螺纹钢/焦煤比价已从高位的3.52回落至3.3附近。合理的逻辑应该是铁矿石价格大幅反弹将促使螺纹钢/焦煤比价走高,即使有需求改善的预期,相对于螺纹钢来说,焦煤价格似乎已经有些涨得过了头。

综上所述,基于对棚户区改造、保障房建设、城轨项目密集批复与房地产用地供应增加等因素的分析,预计旺季来临之时焦煤需求有望改善,届时焦煤的反弹行情将得到来自现货市场的支撑。然而,近期随着期现价差的持续扩大,现货市场的缓慢跟进将制约焦煤快速上涨的步伐;另外,相对于其他建材系商品而言,焦煤涨速偏快,假设建材需求整体改善的情况出现,目前追高钢铁等建材商品获利空间将大于追高焦煤。在现货市场尚未明确跟进之时,焦煤相对于其他建材产品超涨之际,后市将有回调需求,因此可考虑反弹择机抛空焦煤期货合约,规避未来价格回调风险。

瑞达期货:许文哲

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。