国海良时:贸易库存仍高 玉米进入最后阶段

港口市场可以形容为南北方玉米价格的“指示灯”,可在一定程度上反映主要产销区市场供需情况和买卖双方心理预期,因此,在跟踪和研究玉米价格的过程中,需对港口基本情况有正确的把握,并熟知影响其价格的基本因素。

进入7月份,农户手中已几乎没有玉米,库存存在于产区贸易商、港口、以及企业。目前产区粮源量不确定性较大,企业低库存情况则相对确定,而港口高库存问题一直是市场焦点之一。

12/13年新粮上市以来,北方港口持续维持较高水平,长期稳定300万吨以上的高库存状态,高点达387万吨。目前主流的解释原因有这么几个: 1、供需关系影响:去年丰产,但是消费持续低迷,深加工一直亏损,上半年饲料业接连受创。2、购销节奏的改变:去年由于先上市的华北玉米价格低,质量好,抢占销区市场,使得东北粮入关量大幅下降,只能往港口囤积。3、物流方式改变:铁路运费涨价,集装箱费用不断增加,使得今年铁路、集装箱运量减少一半,而海运量大幅增加,截至目前下水量已超去年全年水平,对海运方式的青睐使得集港量增加。4、港口库存结构改变:在高库存中,包含了央储粮、轮换粮、临储粮、期货粮、还有已售订单粮,实际可用贸易粮并没有那么高。

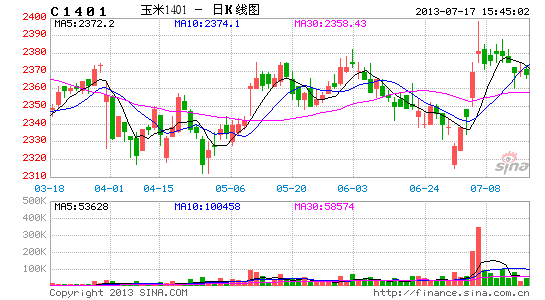

对于上述原因,个人对前三点是承认的,但现在争议最大的就是第四点,到底现在港口库存是什么样的结构?政策粮真的有那么多么?实际可流通的玉米量真的不多么?这是市场感兴趣的。更重要的是,现在时间节点已经来到了关键的7月份,北方港口月初库存还在370万吨。假设从7月份开始,港口库存能快速下降,那么后市粮源趋紧,再加上贸易商的涨价心态,价格有望冲高。但是如果港口库存迟迟降不下来,特别是8月上旬出了8月份港口的集港、疏港大致预报以后,库存还是无法大幅度下降的话,那贸易商心理就很容易翻盘,由往年的惜售看涨变为急于抛售。因为9月份新粮就要陆续下来了,这样在此之前贸易商需要至少是去库存这样一个阶段,一方面是腾库容接新粮,另一方面是巨大的到期还贷压力。所以说在现在这个时间节点上,北方港口的现状和动向是至关重要的。值得注意的是,期货价格代表的主要是北方港口玉米价格,对期货投资者而言,更要弄清楚港口价格的动向。

可以说,进入8月份后,玉米市场陈粮将迎来最后的“拼刺刀”关键时期,而港口库存的动向,或者说港口贸易库存能否真的出现大幅度下降的情况,将是陈粮“最后一涨”能否实现的关键因素。

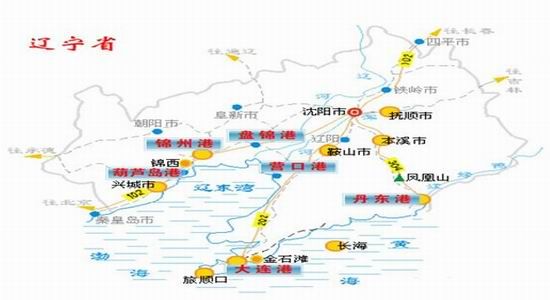

带着“了解北方港口库存现状及后期可能走势”的目的,我们于7.8-7.11先后对北良港、大窑湾、鲅鱼圈港、锦州港进行实地考察。

考察内容小结

一、北方港口基本情况及新变化

(一)传统北方四港现状

北良港、大窑湾、鲅鱼圈港(营口港)、锦州港是传统的北方四港。

1、库容能力

| 单位:万吨 | 锦州港 | 鲅鱼圈港 | 北良港 | 大窑湾港 | 北方四港 |

| 筒仓 | 36 | 80 | 167 | 72.5 | 355.5 |

| 平仓 | 13 | 20 | 10 | 10 | 53 |

| 港外库容 | 100 | 90 | 0 | 0 | 190 |

| 当前仓储能力 | 149 | 190 | 177 | 82.5 | 598.5 |

2、装卸能力

| 锦州港 | 鲅鱼圈港 | 北良港 | 大窑湾 | |

| 年玉米吞吐量 | 350 万吨 | 446 万吨 | 425 万吨 | 341 万吨 |

| 码头装船效率 | 2000t/h | 1500t/h | 4000t/h | 1400t/h |

| 码头卸船效率 | 800t/h | 800t/h | 2000t/h | 1400t/h |

|

装卸设施 |

2 条专用装船线,无卸船线 |

粮食公司 2 条专用装船线,无卸船线;中储粮系统2条装船线,1条卸船线 |

2 条专用装船线,1条卸船线 |

2条装船机,1条卸船机 |

|

粮食专用码头 |

万吨泊位以上 6个,其中 5 万吨级以上的泊位4 个,1 个粮食专用泊位 |

2 个 7 万吨级专用粮食泊位 |

4 个 5 万吨级以上的粮食泊位 |

万吨泊位以上 6个,其中 5 万吨级以上泊位5 个 |

3、散粮运输能力

过去北良、大窑湾两港凭靠硬件(仓容、运输、装卸)上的优势,奠定了其在北方港口玉米中转枢纽的地位。而近几年,各港都在扩大 K 车数量,增加调运能力,随着库容等硬件水平的不断提高,大连两港与锦州和鲅鱼圈港优势逐渐缩小,市场份额也有所下降。

4、腹地竞争

从各港口的腹地情况来看,锦州、鲅鱼圈以辽、吉玉米为主,大多为一、二等优质玉米,西部粮走锦州港,中部粮走鲅鱼圈。而大连两港以东边粮为主,主要是黑龙江三等玉米。

(二)丹东港崛起

丹东港是辽宁东边唯一的港口,腹地主要是辽宁、吉林两省东部以及黑龙江中、东部地区,规划面积占东港市十分之一,仓容在不断扩大之中。根据腹地情况来看,丹东港和大连两港竞争关系更为明显。东北东部地区的商品粮或无需从大连港绕远入海,只需要通过铁路或公路直达丹东港,节约运输时间和成本,将对未来北良港和大连两港的玉米到货形成“截流”。“东边道”、“丹通高速”的开通将更加方便产地粮源向丹东港聚集。

目前丹东港吞吐量还不能跟传统四港相提并论,但其优越的地理位置,有潜力的规划前景,加上后期不断跟上的配套设施,相信醉着时间的推移,丹东港的地位将不断凸显。现在有部分信息网站也已开始跟踪丹东港玉米价格,当然它代表的也主要是黑龙江粮,三等品质玉米价格。

(三)大连两港价格政策化,鲅鱼圈、锦州港价格更具代表性

由于中粮和华粮的合并,目前北良港已归属中粮系。而大窑湾将卖给中储粮,据大窑湾相关人士介绍,预计明年年中迁往太平湾。也就是说,大连两港日后当将成为大型粮企系统内的中转枢纽,其港口价格将集团化、政策化。而贸易商集聚鲅鱼圈、锦州港,使得这两港的港口价格更具市场代表意义。

二、港口库存考察情况介绍

(一)港口库存现状及趋势

1、港口库存数量与结构

注:港口库存取月初数据

今年港口贸易商数量较过去几年明显减少,受资金等因素影响,大贸易商更具备竞争优势,中小企业在逐渐退出港口市场,目前在港粮源也具备较强的集中性。

据考察中相关人士表示,北良港当前在港贸易粮中基本没有已售合同粮,而鲅鱼圈该部分比例约为50%,锦州港至少30%以上。

2、7月港口库存预测:

对港口价格而言,需要关注的是港口实际贸易粮的多少及变化趋势。7月初北方四港在港贸易库存约270万吨,7月份预计减少40万吨,则7月末在港贸易库存仍处230万吨的高位。

(二)港口玉米质量情况:

(1)锦州港:在港玉米主要来自辽西、内蒙地区,容重 700g/L 以上、霉变 4%以内优质玉米数量较少;

(2)鲅鱼圈港:在港玉米主要来自辽北及吉林地区,容重 700g/L 以上、霉变4%以内优质玉米数量较少,不完善粒基本能达到 8%以内,部分玉米成本 较高(二等偏上玉米平舱成本在 2410 元/吨左右);

(3)北良港及大窑湾港:在港玉米多数来自黑龙江东部地区,少量来自吉林地区,容重基本维持在 685g/L 左右,霉变多可控在 2%以内,少量霉变轻微超标。

(三)7-10 月北方四港跨省移库计划任务:

在本次500万吨临储玉米跨省移库计划中,散粮下海量为158万吨,计划9月底完成。目前产地临储粮已经陆续向港口调运,但尚未装船发运,已知截止到 7 月 10日,移库玉米已有 3000 吨运到鲅鱼圈港,预计7月中下旬临储粮的集港量和疏港量都将明显上升。另据走访过程中各港口相关人员表示,原预计9月底前完成的临储转运任务都是无法及时完成的,延迟至10月份是相对科学的期限。

(四)9月合约仓单压力大

目前在港期货粮有近10万吨,主要是当时进入5月合约交割的仓单,目前还没有主销出库,预计将继续滚动至9月合约交割。另据考察中锦州港受访人士表示,9月合约有7、8万吨的交割意向。而鲅鱼圈的交割条件较锦州港更好,如果锦州港能有7、8万吨的交割量,则鲅鱼圈可能更为客观。如果这些交割意向真能兑现,则9月合约交割量至少在20万吨以上,甚至25万吨以上。

这样,关键问题又回到现货价格走势上。如果后期港口价格能大幅上涨,那么现有仓单及有交割意向的粮源将流入市场销售。而如果现货价格迟迟不动,那么连盘9月合约的仓单压力将非常大。

三、后市分析

往年端午后开始,尤其是进入7、8月份,都是玉米市场青黄不接之时,现货市场供应紧张,推动玉米价格不断上涨。但是今年时值7月中旬,港口库存仍旧高达350万吨,距离最早的华北新粮上市时间只有2个月,使得后市行情扑朔迷离。可以说现在开始到新粮上市之间的这段时间将是陈粮价格上涨的最关键和最后的机会。走访过程中也发现,目前贸易商多空分歧较大,有部分前期压货的贸易商已开始陆续走货,而像鲅鱼圈地区的贸易商就大多看涨后市,开始惜售。

由于港口粮和产区粮不一样,产区粮选择多,可以入港,也可以入关,也可以选择供应当地饲料企业,但是在港粮则只能进入南方销区。因此要分析港口价格走势,就要关注后期产区往港口的集港量,以及南方销区的供需情况。

先来分析下产区粮源情况,如果产区粮源真的所剩无几,那么接下来将进入集港量大幅下降,而疏港量维持高位的阶段,使得港口库存骤降,推升现货价格。但是反之,如果产区仍有余粮,并且数量、质量情况都不差的话,就会影响库存下降的幅度和速率。而在这次考察的走访过程中,我们了解到,与此前一直认为的产区粮源趋于枯竭的情况不同,实际仍有一些中小贸易商一直持有一些优质玉米等待青黄不接时期的高价出货机会,同时,像双胞胎、温氏、中粮等在产区也仍有粮没有运出来,照这样看后期产区仍有可持续集港量的概率很大。产区剩余粮源数量的不确定性是后期影响价格的重要因素,投资者可以通过后期北方港口的集港量变化进行判断。

再看南方销区的情况:目前南方港口库存在50万吨的高位;8月中旬南方玉米上市,将能支撑除广东以外的地区一个月左右的用量;10-12月份将有约210万吨低价进口玉米到港,之前预计10月份在10万吨左右,11月份则可能高达100万吨(相当于广东省1个月用量),而在考察结束时获得的最新消息证实,新增22船美玉米(约120万吨)在10-12月到港,价格为2020。也就是即使10月份到货量并不大,但11月开始集中到港的进口玉米已经完全能满足广东省的消耗需求。10月之后57船,将近350万吨的进口玉米到港量将对南方销区产生极大的利空作用,大幅减少对北方新季玉米的需求。目前南方饲企库存水平普遍不高,备货多的也就在15天左右,从南方贸易商采购北方港口玉米的动机来分析,8月份有南方玉米补充,9月下旬华北玉米开始上市,11月就有巨量低价进口玉米流入,这势必减弱南方饲企对北方港口陈粮的采购力度。

综上所述,我们可以得出如下几个结论:

7月份现货价格将在贸易商惜售挺价的环境下维持较为坚挺的态势,但7月末库存预期仍维持330万吨的高位。

8月份尤其是前半月将是关键时间窗口,如果库存大降,价格上行,则陈粮玉米将迎来最后一涨。反之,囤粮待涨的贸易商在希望落空的同时,面临贷款到期和腾库收购新粮等问题,不排除出现集中抛售的可能。

新作玉米承压明显:对于新粮来说,如果夏季不出现严重的天气问题,仍会有客观的产量。目前南方港口仍旧高库存状态、南方玉米上市在即、天量进口玉米集中到港三方面带来的供应压力,势必对新粮上市价格造成巨大的压制。当然,国家提高后的收储价格仍将为国内玉米市场提供有力的支撑。

期货合约目前机会不大:即使现货大涨,9月合约一方面已经升水60-70元/吨,时间上又临近交割,没有对手盘,上行空间已有限;而如果现货迟迟不涨的话,9月合约或面临2万张以上的仓单压力,反而有下行风险。1月合约在新作玉米生长不出现大问题的前提下,面临国内新季玉米和大量低价进口玉米到港的双重压制,价格上方压力巨大,但下方又有政策底托市,涨跌两难。

四、后市研判

预计新粮上市前,现货价格仍有冲高动能,但港口价格将弱于产、销区价格。而连盘玉米合约目前不具操作性,9月合约多单可持有至8月中,出现冲高则逢高了结,如果时至8月中仍不见启动,也了结出局。1月多单逢高了结,若市场在其他因素影响下出现大幅冲高的机会,在1月合约基本面不变的情况可适量试空。

风险因素:新作生长过程中的天气、虫灾等利多炒作

国海良时期货农产品小组

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。