新湖期货:玉米丰产条件下的政策市陷阱(2)

消费量:

预计2012/13年度国内玉米消费总量较上一年度增加1200万吨左右,主要来自饲用消费方面的增加。预计2012/13年度国内玉米饲用消费量较上一年度增加1200万吨,恢复到1.12亿吨,因预期小麦玉米重新顺价,小麦替代量减少。由于母猪存量大,养殖利润变差,预计2013年生猪存栏增速放缓至2-3%。预计2012/13年度国内饲用小麦消费量由上年的3500万吨下降至2500万吨,后期如果华北玉米消耗过快,或国储收购国强,则可能小麦替代重燃。

预计2012/13年底国内玉米深加工消费量较上年持平,达到5800万吨左右。近期因原料成本低,深加工开机率较高。预期春节后随着玉米价格进一步下跌,深加工企业开机率将大幅下降。

进口:

预计2012/13年度国内玉米进口量或在200万吨左右。但进口存在较大变数,主要是国家对南美、乌克兰等非美国玉米进口态度问题。一旦非美国产地进口途径完全畅通,中国仍有可能大量进口。这其中,乌克兰玉米进口障碍已经疏通,但实际进口需要等待2013/14年度方能到货。

截止到9月下旬的2012自然年度,中国累计购买11/12年美玉米量约在517.4万吨,12/13年度美玉米约86万吨(另有24万吨传言中粮已经洗船)。目前大部分进口为中储粮所有,民间进口预计在12船左右(每船6万吨左右),民间剩余配额很少。中粮商业进口约120万吨;剩余为中储所有。

截止到11月初的2012/13年度,美国共向中国出口玉米91.75万吨,已发运75万吨左右。近几周连续出现中国洗船。

库存:

预计2011/12年度国内玉米市场出现1690万吨左右结余,帮助刚刚过去的市场年度国内期末库存从2300余万吨左右上升至约4000万吨左右。预计2012/13年度国内玉米期末库存较2011/12年度增加990万吨左右,具体还要根据价格与消费互动情况、小麦替代、进口数量等变化调整。

国有库存大幅增加。根据我们的跟踪与估测,国储库存预计在2300-2400万吨,较去年同期高出1100-1200万吨。其中临储约129万吨,进口玉米估测在450-480万吨左右。近两个月国储轮换工作完成较差,陈粮出货时机掌握偏晚,价格高而难有接货。进口玉米轮出的部分同样因为价格和质量限制,出货量很少。预计2012/13年度国储库存继续增加1000万吨以上,因临储收购很可能录得较大数量。

第五部分:政策观察

考察途中,我们参加了中国玉米市场网主办的会议。与会的现货企业多数不看好国家政策拉动效力。主要认为,临储价格2100元/吨已经反映预期,在该价位上难以收到较大的量;1比1.65的扣量比使得中储在潮粮收购上没有竞争优势,同时不另外给予烘干补贴使其价格低于市场价。这种观点在我们走访的企业中也占据主流。

我们看法于此截然相反,在刚一确定托市价位时我们便做出强政策市的判断。具体分析如下:

临储政策: 2012/13年度临储玉米收购价格为,黑龙江三等玉米收购价格2100元(含烘干费),吉林2120,辽宁及内蒙古2140;相邻等级差40元;另补贴50元/吨收购费用;扣量比1比1.65.

1、扣量比1比1.65,则潮粮价格过低,储备库预计将主要以嫡系库点收潮粮、烘干然后送储备形势为主,或者财务上如此做,而50元收购费用,大体与烘干费相抵,或略高,即烘干粮收购价将达到2100元/吨左右;

2、黑龙江2100元/吨三等玉米收购价,而农场德美亚品种一二等居多,故正常可收到2140-2180元/吨。

3、中储一级库每年存储费用约92元,而储备资金无利息,如果按低于0.1元/天的损耗及其他保管成本计算,年需仅30-35元/吨,每年正常有55-60元/吨左右净收入。故此中储都会十分看中储备数量,赚取存储费用。如果市场价格过快上涨至政策价格以上,则为寻求利益最大化直属库有动力出让部分存储费用以保证多收粮。故此,我们估测临储将会有55-60元的溢价。

4、直属库可以考虑好粮与次粮的搀兑来合理提高次粮等级而不影响好粮等级,以赚取40元额外升水。出库费用30元/吨,可以看做中储粮的终极利润。另外,露天做囤子,以及出库时的隐性收入均可以看做储备库抢收的巨大激励。

小结:按2100元/吨收购价计算,交割1月成本支撑约在2320元/吨。如果市场价格超出托市价格,那么就要考虑溢价。即按前面的计算临储在黑龙江的溢价边际大体在2160-2240元/吨,按第三积温带以外运费约140或之上计算(粗略设计倒短送中储成本与倒短送大型贸易企业铁路线成本相当),大型贸易企业租库或自有库点成本约30-50元/吨,到北方港口车板价格在2310-2430元,交割成本大约18元,及30-60天利息等存储费用大体在12-30元,则最终交割成本在2360-2470元。

临储政策正式公布前,黑龙江多地国储已经开始挂牌收购,价格在2060-2100元/吨,水分控制在30%以内。考察期间我们所见,这些库点收购数量有限,主要是由于水分限制了可送粮源数量。国家正式公布收储政策以来(11月下半月),黑龙江共计近400个收购点纷纷挂牌收购,导致贸易商明显缩量。由于黑龙江农民人均耕地较多,特别是农场,不宜保管,春节前出售的比例仍然较高。同时,贸易商很难保持长时间的暴利机会,难与中储进行强硬竞争。预计临储收购在黑龙江第三、四、五积温带及内蒙古东北部地区收购数量将会巨大。特别是内蒙古东北部地区,执行的价格较黑龙江高40元/吨,竞争力更强。

吉林方面,由于70%以上为一二等玉米,潮粮收购溢价预期将达到2220-2230元/吨。目前省内基本上以2150-2160元/吨的折干价为主,烘干粮可以收到2200元/吨左右。当前价位与深加工基本持平,由于缺少其他贸易商竞争,还是能够收购粮。而一旦价格上涨,预期涨幅在60-100元/吨之内都有抢收能力。吉林玉米到港成本偏高,质量也好于黑龙江,交割的可能性较小。

最终今年临储政策可能会形成以下效应。

1、临储将低价粮多数吸走,造成适合期货交割的廉价粮供应不足,从而铸造强底;但临储有溢价边际,溢价之上如果升水偏多,在今年中央储备库存较高的情况下缺少政策支撑。我们预计,在东北玉米贸易机会缩减,深加工囤粮意愿下降,国储政策优势强劲的情况下,今年临储收购量将超出市场预期。收购1000万吨以上的概率较高,而且很有可能收到1500万吨以上的量。

2、临储如果收购量较大,将直接导致年度玉米市场出现缺口,中期备库存不足的情况下有可能价格上涨突破近两年区间;临储如果收购量较小,即收储政策前后市场价格即过快上涨导致政策收不到粮,在收储期结束后有可能流通过剩局面,后期做空机会更好。同时,由于新粮上市以来,持续多降雨,玉米水分高难烘干难储存,收购活动也频繁被打断,导致贸易商和深加工企业普遍无新粮库存。深加工企业需要在上大冻之后进行抢收备潮粮库存。而贸易商由于手中无货,无法在期货上形成过强的套保力量。

3、市场观望情绪减弱,深加工及相关企业抢收意愿加强,有望在政策价格之上形成一定升水。

4、春节前华北玉米将维持比价优势,更加快速上市,从而导致春节后供应能力不足,国内玉米市场重心或重回东北。而此间国储收购未完,市场难跌,看涨心态普遍,有可能春节后为价格上涨重心。

5、收储期之后进入轮出周期,一旦消费无法消化高价格出现萎缩,则下半年有可能表现为慢熊,价格难涨亦难跌,囤粮企业亏掉利息成本。

6、一旦价格过高,进口优势愈发显现,特别是南美、东欧等产区玉米一旦被中国政府放行,则有可能形成进口力量国内套保。

第六部分:政策市之后回归供需

从市场角度看,高价位势必抑制玉米的消费,政策市很有可能为后半年度市场带来一系列风险。

根据对企业的调查以及我们的分析总结,中远期市场的主要利空因素有四方面:一是高价格将会抑制玉米深加工开机率。目前在新粮上市情况下,深加工生产成本偏低,但利润仍处平盈线附近。一旦原料价格过快上涨,而下游消费无法及时跟上,则全行业将难免再次陷入亏损困境,而开机率也将下降。二是当前华北新玉米价格低于小麦,而东北玉米价格仍对小麦升水。这样,随着华北玉米的快速消耗和玉米整体价格的快速上涨,春节后东北玉米主导供应之际,玉米与小麦价格整体倒挂局面将再次出现,小麦替代量也可能重新大增。三是进口压制。目前阿根廷玉米5月船期到中国南方口岸的理论成本在2500元/吨以内,低于南方市场2550元/吨的主流成交价格。如果南美天气不出现问题,那很有可能产生较大的出口能力。倘若官方对转基因玉米的进口管制放松,则阿根廷玉米将在明年5月份之后冲击中国市场。另外,乌克兰大量借用中国农业贷款,并希望与中国通过玉米贸易来作为偿还方式,与中字号企业签署了进口协议,在明年10月份以后可能形成对华出口。四是国储进入轮出周期。上半年度的大量收购,造成库容的紧张,必然在下半年度增大出库压力。

根据以上分析,预计国内玉米市场有望形成上下两个半场。其中上半场可能持续到4月份左右,并将全年的行情走完,价格涨幅将视临储收购量来决定。下半年很有可能形成小波动率市场,价格难以维持上涨,但在成本支撑下,下跌空间也受到限制,存粮的企业可能损失较多的财务费用。

第七部分:投资策略

小波动率市场的机会在于短期波动,即快进快出,利用市场有价差的阶段迅速做大周转量。小波动率市场的风险又在于追求暴利,库存过大,战线过长,从而支付更高的财务成本。

那么,当前市场采购成本快速上行,意味着后期时间上价差大幅缩减,我们此前几个月不断发出的“采购农场粮,打一两个月时间差”的策略潜在获利空间大为压缩。同时,华北玉米近期持续上扬,玉米与小麦价格重新迫近,这又可能缩短玉米的饲料采购旺盛周期。特别是目前东北玉米水分过高,不易烘干,加之烘干能力和运输能力限制,而廉价的河南玉米余粮比例下降非常快,山东、河北玉米采购竞争激烈,这也为大型贸易企业提出了可执行性问题。那么,操作不当是找死,不操作又是等死,所以我们有理由认为本年度国内玉米市场贸易商生存难度高于上年。

根据我们的调查研究,建议我们的大客户在期现货市场关注以下机会:

1、继续在黑龙江产区积极采购农场粮,在价格不高于临储定价的范围内敢于抢粮,特别是德美亚等容重高的粮源。如果采购量不是特别大,则考虑延缓外运,后期等待高价交储机会,如无则利用低成本优势走贸易、交割风险均小。未涉足农场或触角不长的大型企业,考虑深入初种植玉米的农场或缺乏烘干能力的地区调查,为下一年布点。

2、继续抢收华北玉米做大贸易量,快速周转,不做囤积。抢收风险警戒线以小麦价格为准。东北为中心的传统大型贸易企业近两年多在河北有所涉足,但有必要在江苏、安徽、河南等兼顾小麦玉米,并且对南方养殖市场有运输优势的地区扩大网络。

3、继续在港口收购辽西玉米,做大港口贸易粮。特别是利用小周期波动来进行不同节奏,而不光是盯紧顺价原则。需要在价格回落时加紧采购,适度延长库存周期;而在价格急涨时加紧出货,缩短库存周期。

4、3月下旬以后,或者华北玉米价格较小麦价格平水以上,开始采取保守经营策略,压缩库存,只做顺价基础上的快速周转。

5、加工用粮企业考虑当前直至3月之前采取高库存战略,用量较大的企业可以考虑建立支撑3月底为限的高库存;3月份之后考虑低库存战略,以维持生产的安全库存水平为顶,更多倚赖市价外粮采购。但需要注意的是,如果临储收购量达2000万吨以上,则重新审视低库存战略。另外,南方饲料企业需要关注春节后东北玉米质量问题,如果节后东北有坏粮异常增多趋势,也有必要重新制定后期采购策略。

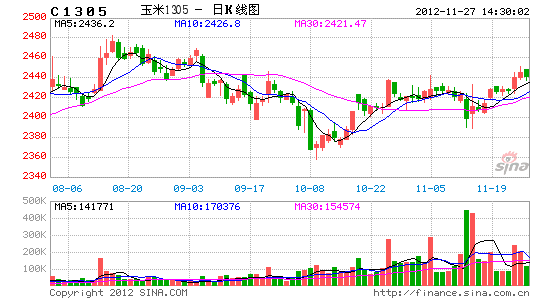

6、积极利用期货市场的套保功能协助现货经营。如果现货做不够量,则坚持此前的策略在期货上建立虚拟库存,C1301合约在2320以内买入,C1305合约在2400以内买入。

7、做好基差核算,4月份之前的积极采购期需要期货大升水方考虑卖出套保;4月份起的保守周期则考虑相对小升水套保。

8、对冲策略。在一五价差80以上,现货企业考虑买一卖五的正套操作;在五九价差75以上,现货企业考虑大量买五卖九,以配合下半年的现货经营。

9、投机策略。短期逢低买入为主要策略,建议C1301合约在2320以内买入,C1305合约在2400以内买入。而五九价差80以上考虑正套操作。

新湖期货研究所 李延冰

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。