大陆期货:买玉米卖豆粕豆油套利分析(2)

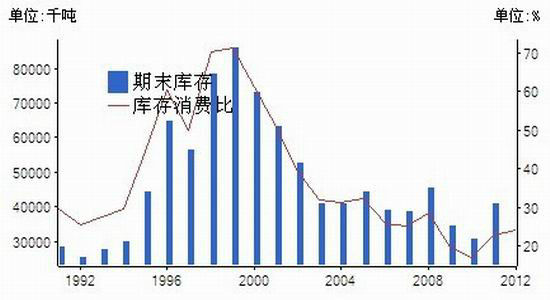

图六:中国玉米期末库存

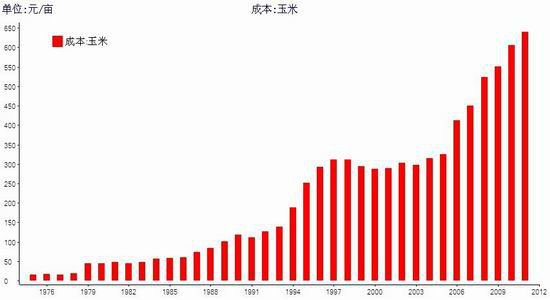

由于1月合约是以新季玉米定价为参考依据的,更多影响价格的因素集中在产量和种植成本上。今年农户种粮成本普遍大幅增加200元/吨以上,以去年国家指导价0.99元/斤进行粗略计算,新季玉米理论集港成本最低也将在2400元/吨以上,目前期货现价处于2400元以下是属于偏低状况。

图七:中国玉米种植成本

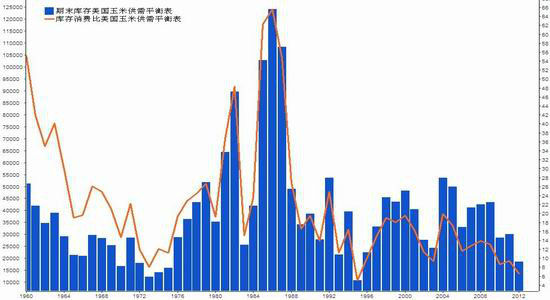

美国农业部公布最新玉米供需报告,数据显示,10月预估美国玉米种植面积稳定在9690万英亩;玉米收割面积预估为8770万英亩,较上月上涨30万英亩;美国2012/13年度玉米单产预估为每英亩122.0蒲式耳,10月预估为每英亩122.8蒲式耳;玉米产量预估为107.06亿蒲式耳,较上月下降0.21亿蒲,较上年下降16.25亿蒲式耳(约合4196.09万吨);2012/13年度美国玉米年末库存预估为6.19亿蒲式耳,10月预估为7.33亿蒲式耳,2011/12年度美国玉米年末库存预估为9.88亿蒲式耳。从各项数据的表现来看,尽管美国玉米收割面积较上月预期上涨30万英亩,但由于本年美玉米遭受严重旱情,使得当季玉米单产预估水平继续下行,因此总产量同样做出相应下调,但最受人关注的是因为减产导致的美国玉米年末库存水平的大幅下调,12/13年度年末玉米库存大幅下降1.14亿蒲,明显低于上一年度的9.88亿蒲,创下新的历史地位,年度末期美玉米库存趋紧已成定局。

目前美国玉米进口成本已经高达2900元/吨水平,美国农业部(USDA)周二公布的数据显示,截至2012年10月4日当周,美国玉米出口检验量为1736.8万蒲式耳,前一周修正后为2018.7万蒲式耳,初值为2017.0万蒲式耳。2011年10月6日当周美国玉米出口检验量为3201.0万蒲式耳。本作物年度迄今,美国玉米出口检验量累计为1.00015亿蒲式耳,上一年度同期为1.44111亿蒲式耳。

图八:美玉米库存

今年雨水偏多,全年东北产区平均温度略显凉爽,随着入秋以来,东北气温迅速下降,目前正值玉米灌浆期,偏北部地区已经面临早霜威胁,不仅威胁着玉米成熟阶段,玉米后熟阶段更是无法保证,一旦粮食未如预期丰收,那么农民将再添惜售情绪,价格更是易涨难跌。

另外,我们有必要提一下,今年雨水偏多,玉米普遍存在受潮现象,等级有所下降,可能会造成期货市场玉米空头交割困难。

总体来看,豆类基本面情况不容乐观,供应压力持续增大,市场已出现反转迹象。玉米市场价格明显偏强。

六、操作建议

我们建议用豆粕、豆油对玉米进行套利。采用1手豆油与4手豆粕构造油豆,再与10手玉米进行对冲交易。根据压榨利润公式,1手豆油加4手豆粕与5手大豆的波动幅度应当是接近的。玉米手数配比上,我们分析了2手玉米与1手大豆的波动率相当,而进入4季度玉米相对大豆预计价差上升,因此,当套利头寸出现风险时,10手玉米的多头头寸能够回避豆油豆粕一定的上涨风险。

目前,1手豆油1301+4手豆粕1301与10手玉米的价差为750,下方存在下跌空间。同时考虑到,组合价差已经出现过较大下跌,不能排除近期出现超跌反弹的可能性,所以我们建议投资者逢高建仓,将建仓区间设立在700——1500。

考虑豆类市场展现出转市迹象,一旦熊市确立,那么在未来一段时间内都将呈现弱势走法,价格难免下行,因此,本套利方案是一次中长期的投资机会,持仓时间预期为半年至9个月。另外,价差走势很有可能以震荡下行的方式,达到甚至超过我们的目标价差,投资者在运用本方案时,可运用循环操作的方式,即逢高介入,达到或接近目标价位平仓,如此循环操作。

中期操作目标:第一目标价差我们设定在-1500,第二目标价差可以设在-2000。豆类上涨行情开始于今年1月份,在5月份经过调整后,6月再次启动,因此,我们认为前期1月初及6月初形成的套利组合价差将来会成为市场重要的阻力位,将目标价差设置在这两个位置较为合理。

图九 1手豆油1301+4手豆粕1301与10手玉米1301的价差走势

短期操作目标:由于一个月时间长度有限,因此限定目标价差500-0之间。

做空合约:1手豆油1301+4手豆粕1301

做多合约:10手玉米1301

保证金:38000元/套(保证金比例8%)

最新价差:996

目标价差:500-0

持仓时间:1个月

止损价差:1200

考虑到5月份合约会逐步代替1月份合约成为下一阶段的主力合约,因此,1月与5月的价差结构是我们有必要考虑的。豆油5月份合约对1月份合约升水70点,如将1月份空头头寸迁入5月是有利的;玉米远月合约升水60点,不利于多头迁仓;豆粕远月贴水达350点,不利于空头迁仓,因此我们选择1301合约。

大陆期货研究所 袁徐超

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。