新纪元期货:粕市季节性头部形成

一、谷物收割加快,季节压力来袭

美国农业部每周作物生长报告中显示,截止9月16日当周,美国大豆收割率为10% ;之前一周为4%,去年同期为4%,五年均值为4%。美国大豆生长优良率为33%,之前一周为32%,上年同期为53%。当周美国大豆落叶率为57%,之前一周为36%,去年同期为28%,五年均值为37%。

截止9月16日当周,美国玉米收割率为26%,之前一周为15%,去年同期为8%,五年均值为9%。当周,美国玉米生长优良率为24%,之前一周为22%,去年同期为51%。当周,美国玉米成熟率为76%,之前一周为58%,去年同期为40%,五年均值为41%。当周,美国凹损率为97%,之前一周为93%,去年同期为89%,五年均值为87%。

截止到9月10日的美豆收割进度为4%,这是近十年来收获季节最早发布的一份收割进度报告,往年常在9月下旬发布,美豆播种提前一旬以上,致收割提前。半个世纪来最为严重的旱情侵扰之下,美豆生长遭遇严重威胁,减产已成定局,并催生历史性多头行情,但收割加速,带来的季节性压力有待释放。

二、南美预期丰产,动摇豆类高价稳固基础

9月初,总部位于米纳斯吉拉斯(MinasGerais)的分析机构Celeres预计该国大豆产量为7810万吨,SafraseMercado预计产量为8230万吨;巴西大豆产量预计将创纪录高位。

18日,总部位于汉堡的油籽行业分析机构《油世界》预计,2013年巴西大豆产量将从2012年初的6640万吨增至8200万吨,阿根廷产量料从4050万吨增至5600万吨。南美其他大豆生产国也有上佳预期,2013年巴拉圭大豆产量将从2012年的450万吨增至860万吨,乌拉圭产量料从240万吨增至310万吨,玻利维亚产量料从237万吨增至245万吨。届时,2013年初南美大豆丰收临近,将提振出口需求,并帮助缓解全球供应紧张局面。

南美2013年有望补充全球大豆库存。美国农业部USDA9月供需报告中,维持巴西8100万吨、阿根廷5500万吨的新年度产量预估,南美两主产国总产量同比去年增长26.51%,为近十年来所少见;油世界的预期更为乐观,两主产国较去年增产幅度更是高达29.09%。南美丰产预期强化全球大豆库存重建,供需格局将趋于宽松,这对业已处于历史高价区域的市场来说,无疑是一把高悬的达摩克利斯之剑。

图一:南美二国产量年度变化趋增

资料来源:Wind、新纪元期货研究所

三、季节性价格压力面前,历史极致价差有待修复

图二:国内大豆及豆粕均价比

资料来源:Wind

根据粕市价格季节性指数图表,我们可以得出一个粕价常年基础的运行规律,即其价格高点常出现在9月份和3月份,价格低点常出现在12月份、1月份和5月份。现在适值9月中下旬,饲料下游需求,因中秋国庆假期叠加,生猪集中出栏,加之前期持续亏损,养殖户补栏意愿下降,提前淘汰母猪情况增多等因素,生猪存栏量逐步下降,大猪比例减少,势必影响9 月中下旬到11 月份的猪饲料需求,这对粕市价格不利,特别是处于常年季节性高位的粕市价格。

据农业部价格数据,截止9月10日,国内大豆现货均价4810元/吨,国内豆粕现货均价4648.75元/吨,大豆和豆粕的比价1.0347,两者价差161.25元远低于年内均值659元,为历史极值区域。世界大豆供应紧张曾令CBOT市场价格奔走在不断更新历史新高的进程之中,也相伴而生极端的比价关系,这种极值比价关系在市场预期发生转变后,难以长期维系,价差套利的市场力量将会对其作出修正,迫使比价趋于合理。

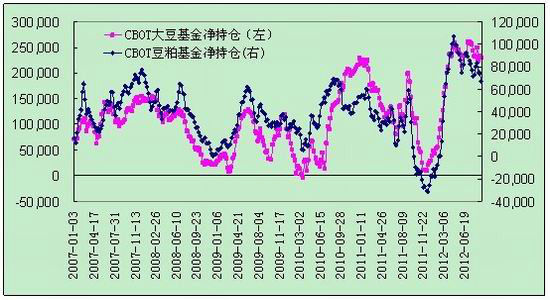

四、美粕基金净持仓连降三周,获利抛售压力大

CFTC期货持仓变动显示,截至9月11日当周,美豆非商业净持仓降至229815手,美粕非商业净持仓降至66808手,分别较年内峰值减少11.18%和37.71%,美粕净持仓处于3月中下旬以来最低水平。非商业净多仓位的持续下滑,暗示本生长季节资金驱动力的削弱,此前飙升至历史高位的价格,容易受到基金获利平仓盘打压,下跌速度较快。

图三:CBOT豆类净多持仓高位回落

资料来源:Wind

五、期货价格季节性头部形态形成

文华财经美粕指数,8月末9月初,将历史新高推进至529.0点,高出7月下旬506.9点4%,但MACD指标未能创新高,出现死亡交叉并形成较为经典的背离形态,反应出价格阶段性顶部的技术条件成熟,上游品种美豆指数技术状态相似。连粕技术形同此理,近两日主力合约波动率高达6.4%,剧烈下跌致多头趋势溃败,季节性头部形成。

继美国祭出QE3后,日本跟随决定追加10万亿日元货币宽松措施,宏观造势风险资产长期趋势看好,但驱动农产品价格运行的主要动力有所转换,其价格恐难逃季节性宿命,高位震荡构筑头部,中期季节性下跌,相机抉择宜逢高沽空。

新纪元期货农产品组

|

|

|

|