新浪财经 > 期货 > 国务院原则同意推出股指期货 > 正文

利用期货进行类期权式收益的避险策略研究

目前国际市场上通常采用的避险工具有两种,一种是期货,一种是期权。期货与期权的最大区别在于,期权的买方拥有选择在到期日执行或放弃合约的权利。对于期货合约来讲,一旦选择交割,则买卖双方均无不执行合约的权利。因为行权的差异,这两种衍生产品从损益图上看,最大区别就是期货是收益与损失都是无限的,而期权的买方则是收益无限最大损失有限。因此利用期权对现货部位避险相对于机械式利用期货避险的好处在于,既能够规避价格下跌的风险也没有放弃价格上涨所获得的收益。

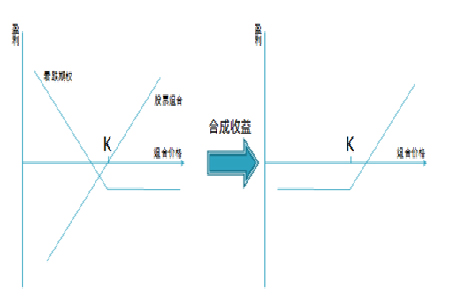

由于期权的流动性相比期货要来的差,所以期权的权利金有时候往往会更高。不过我们可以通过手中持有期货部位的调节来做到期权的损益曲线。如果从另一种方式来理解的话,相当于股票组合的持有人向自己购买了一个看跌期权,由于自己同时作为看跌期权的卖方,该投资者需要到市场中利用期货对看跌期权进行避险。那么总资产的损益曲线如下图:

该策略有三种方式可以实现,第一种直接买入看跌期权,第二种动态买卖股票来复制看跌期权,第三种动态交易期货复制看跌期权。由于国内尚无标准化的期货合约,而动态交易股票将面临巨大的交易成本,所以比较可行的方式是待股指期货上市后,利用动态交易股指期货的方式开复制看跌期权。但股票组合价格低于执行价格K时对资产进行避险,当价格高于执行价格K时解除避险头寸。相比直接买入看跌期权而言,利用股指期货动态复制期权会增加一定的交易成本,不过省去了看跌期权的权利金,与股票复制相比,交易成本更低,流动性更高以及操作更加迅速。

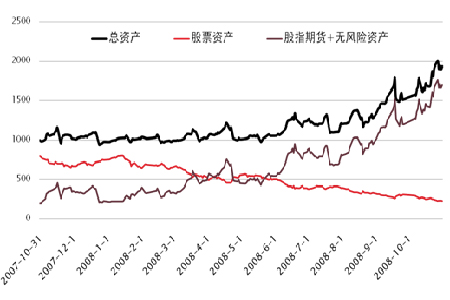

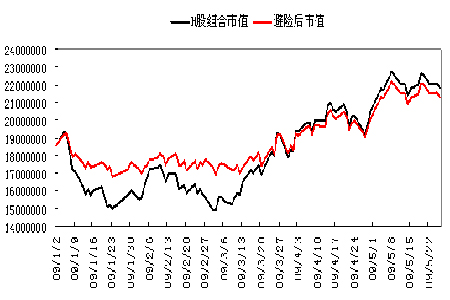

以沪深300指数成份股和沪深300股指仿真交易为实证研究对象,当市场处于单边下跌时,该避险策略的效果较好,不过由于沪深300股指仿真交易在2007年末至2008年,处于高升水状态,而在08年整个下跌势中期指的跌幅远远超过了股票组合,所以导致了总资产在避险后还出现上升的局面。

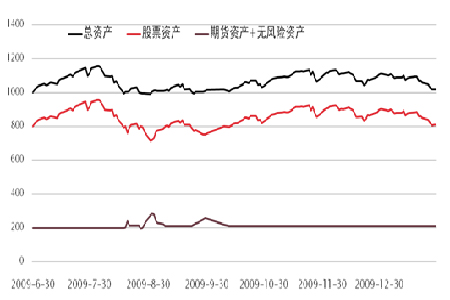

震荡市:

单边下跌:

不过上述策略在遇到某种情形时会出现损失,即股票组合价格在执行价格K附近来回波动,那么为了与看跌期权的损益匹配,投资者不得不将期货头寸不断的卖出开仓和买入平仓(当资产价格高于K时买入平仓,当价格低于K时卖出平仓),这样操作损失的还不仅仅是手续费,因为每次开平仓都是买在高于K价格而卖在低于K的价格,所以股票组合在K价格波动的次数越多,执行该策略的成本就会越高,相当于购买看跌期权付掉了更多的手续费。

为了平滑价格波动对期货模拟期权的影响,我们采用根据期权delta系数建立相应避险头寸的方法。Delta值是衡量标的资产价格变动时,期权价格的变化幅度。用公式表示:Delta=期权价格变化/期货价格变化。所谓Delta,是用以衡量期权标的资产变动时,期权价格改变的百分比,也就是期权的标的价值发生变动时,期权价值相应也在变动。

Delta具有以下特性:买权的Delta是正值,卖权的Delta是负值;Delta数值的范围介乎0到1之间;Delta数值可以相加,假设投资组合内两个选择权的Delta数值分别为0.5及0.3,整个组合的Delta数值将会是0.8。对于看涨期权来说,期货价格上涨(下跌),期权价格随之上涨(下跌),二者始终保持同向变化。因此看涨期权的delta为正数,delta的变动范围为0到1,深价内看涨期权的delta趋增至1,深价外看涨期权的delta则逼近于0。而看跌期权价格的变化与期货价格相反,因此,看跌期权的delta为负数,delta变动范围为-1到0, 深价内看跌期权的delta趋近-1,深价外看跌期权的delta趋近于0。

参考期权delta系数避险的策略,相当于现货部位持有人先向自己购买了一个虚拟的看跌期权,然后使用市场上的期货部位使用delta中性的避险策略对卖出期权的部位进行对冲。例如,投资者持有10手看跌期权空头,每手看跌期权多头的Delta值为-0.2,部位的Delta为+2,那么投资者可以通过持有2手相应期货的空头来使整体的delta值保持为0,从未规避10手看跌期权空头的风险。

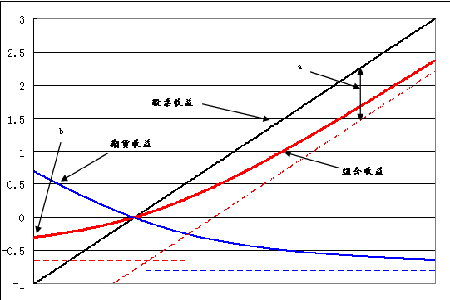

delta中性避险策略的损益图如下图。而投资者需要持有期货部位的头寸即为图中期货损益曲线(蓝线)的斜率,这样当价格在小范围波动时,期货部位的损益波动就近似等于持有的虚拟期权的损益变化。当价格波动超过一定范围后,重新计算delta值对期货头寸进行调整。

Delta中性策略在期货头寸中也会因价格波动损失一定的手续费和追涨杀跌的损失,不过这笔费用相当于购买期权所付出的权利金,并且这笔权利金并不是期初一次性付清,而是在整个避险的过程中慢慢支付给市场。根据Black-scholes公式知道,期权的价格与行权价、到期日、标的价格、无风险利率和隐含波动率有关。而隐含波动率越高期权的权利金也越高,通过delta中性避险策略能够更好的理解隐含波动率的意义,因为未来标的价格的波动越剧烈,在进行delta中性避险策略时,期货头寸的调整会越频繁,这样会导致更多买高卖低的次数出现,而造成整个策略在追涨杀跌的过程中损失越大,相当于付给了期权“卖方”更多的权利金。

通过H股股票组合利用H股股指期货进行delta中性避险策略的实证分析来观测该策略的实际效果。2009年上半年H股呈现先涨后跌的格局,我们假设年初购买了一个执行价在7000点的看跌期权,可以根据理论公式计算出相应的delta值,并且规定每个交易日收盘前调整期货相应的部位。通过回溯,该策略的避险效果如下图,非常明显通过避险,股票组合不仅规避了部分市场下跌的风险,并且在上涨的过程中也没有放弃太多原本可以得到的收益。

利用股指期货对股票组合进行避险时,我们还会遇到追缴保证金的问题,当期货和现货价格同时上涨时,期货账户由于亏损会遇到追缴保证金的风险,这样必须预留一部分资金来对期货部位进行保护,这样将会大大降低资金的利用率。现在利用前文所提到的类期权避险方式的同时,构建一个虚拟的期权能够是保证金使用效率最大化。当期货部位发生亏损时,通常股票组合上涨时,看跌期权的delta的绝对值变小,那么期货的空头头寸也应相应减少,在平掉一定的期货空头头寸后,将释放部分保证金来继续维持期货部位所需要的保证金。反之,当股票组合下跌是,看跌期权的delta的绝对值变大,那么我们可以将期货部位的盈利部分作为需要增加的空单的保证金。

东证期货研究所 金融工程师 林子苏

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。