等待货币政策明朗 锌价高位宽幅震荡

摘要、导读

2010 年1 月份 LME 锌价冲高回落,回吐2009 年12 月中旬以来这波跨年度行情的大多涨幅,目前在2400 美元上下震荡。国内市场,沪锌走势和伦锌类似,月初延续去年年底以来持续反弹行情,最高触及22600 元,但随后便展开大幅回调,目前在20000 元位置附近震荡。

市场对中国紧缩信贷的担忧、指数基金调仓、美元高位运行以及库存增加打击锌市乐观情绪,这些是锌价大幅回调的主要原因。

国内外锌市供应压力仍较大,供应增长快于需求增幅。国内外比值修复,中国锌进口可能增加。

考虑到政策面、基本面、美元以及流动性因素,锌价仍在下试支持,关注60 日均线2365 美元附近支持,2010 年2 月锌价将在2365 美元和2700 美元之间交投,若有效突破2700 美元前期高点锌价将进一步打开上行空间;对于沪锌支持位放在60 日均线19377 元,阻力位在22600 元,若锌价突破前点,锌价可能在3 月消费旺季到来前提前上涨。

风险:中国在1 季度末提前加息或采取提高存款准备金率等收紧信贷措施;美元持续反弹

一、 国内外锌市场行情回顾

(一)2010 年1 月LME 三个月锌行情回顾

2010 年1 月份 LME 锌价冲高回落后盘整,回吐2009 年12 月中旬以来这波跨年度行情的大多涨幅,目前在2400美元上下震荡。新年伊始,LME 锌价在节后继续冲高,并在第二个交日最高触及2008 年3 月以来最高2735 美元,但因担忧中国信贷紧缩,当天迅速大幅回落。此后在中国提高银行存款准备金率影响下,锌价遭到进一步抛压,LME 锌价回落至2400 美元至2600 美元之间盘整。与此同时,LME 锌持仓也从高点的近30 万手大幅回落至21 万手。

2010 年1 月LME 三个月锌日K 线走势图

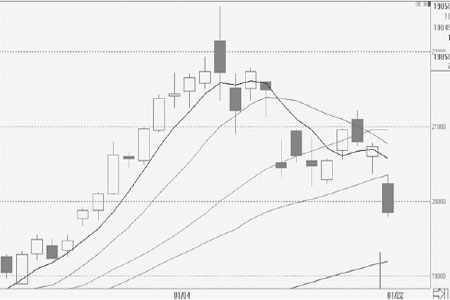

(二)2010 年1 月沪锌行情回顾

国内市场,沪锌走势和伦锌类似,月初延续去年年底以来持续反弹行情,沪锌继续上涨,最高触及22600 元,但随后便展开大幅回调,目前在20000 位置附近震荡。沪锌本月回调6.7% 左右,而伦锌回调幅度在7%左右,这主要是因为去年12 月初以来锌价进行了大幅度的补涨,所以锌价此波回落略小于伦锌。

2010 年1 月年沪锌1004 合约日K 线走势图

二、2010 年1 月锌市场走势原因分析

(一)市场担忧中国紧缩信贷,锌市乐观情绪遭到打压,锌价展开回调

新年过后,整个金属市场仍沉浸在乐观氛围中,锌市也延续了去年12 月初以来发动的跨年度行情,但有关货币政策收紧的预期导致锌价结束此轮反弹,并展开回调。1 月7 日3 个月期央票发行利率上涨4.04 个基点至1.3684%,为5 个月来首次上行。央票利率突然走升令市场对信贷紧缩忧虑,当日沪锌1004 合约从日内最高点22600 元短时间内最低下探至日内最低21350 元,日内振幅达到1250 元!就当市场保持观望过程中,紧接着市场便在1 月12 日晚迎来央行将在1 月18 日上调存款类金融机构人民币存款准备金率0.5 个百分点的消息。此消息印证了市场有关央行收紧流动性的预期,1 月13 日开盘,锌价便重挫,盘中一度接近跌停。而此后,市场仍有不断传来各大国有银行以及主要商业银行已经收到主管部门口头通知, 要求全面停止1 月份剩余时间新增信贷,包括票据融资。另,统计局最新数据显示,12 月 CPI 增幅达到 1.9%。目前来看,因 CPI 数据的快速上涨也提高了央行将在不久进行加息的预测。这也导致1 月22 日锌价重挫,跌破20000 元这一重要支撑位。总的来看,因锌价前期反弹主要受资金推动,因此市场对于央行减少信贷规模甚至提前加息的预期导致市场恐慌,锌价反弹受阻,展开回调。

(二)道琼斯UBS 指数基金调仓,锌的抛售量最大,这给锌市带来压力

回顾2009 年金属市场走势,铜价涨幅高达150%,锌价累计涨幅达到100%以上,金属的大幅飙升与投机资金的推动直接相关。作为商品市场重要参与者,指数基金的资产配置自然得到市场的关注。每年年初,全球两大商品指数基金标准普尔高盛商品指数(S&P GSCI)和道琼斯-瑞银商品指数(DJ-UBS)将从新调整其商品权重。由于道琼斯-瑞银商品指数工业金属的权重要高得多 ( 道琼斯- 瑞银商品指数占 24.7% ,标准普尔高盛商品指数占 .9%),因此就有色金属权重的调整,市场主要关注道琼斯-瑞银商品指数。铜和锌去年涨幅比较大,属于减持行列。权重再配置的过程以在下半年公布明年新的目标权重作为开始。商品接着被买入或卖出,使权重与新的目标权重相一致。对于道琼斯-瑞银商品指数 , 买入或卖出的量是根据该年第四个交易日的价格为基础的 ( 2009 年 1 月 7 日 ), 接着买入或卖出发生在此后的几天(2009 年 1 月8 -15 日的一周里 )。道琼斯-瑞银商品指数公布的数据,2009 年DJI-UBSCI 中工业基本金属权重约占20.33%,到11 月末基本金属的实际权重上升到了25.14%,2010 年计划将这一比例降至18.78%。2010 年道琼斯- 瑞银商品指数基金中,铜的权重将由2009 年的7.31%增至7.64%,而铝和锌的权重将分别由7.00%和3.14%分别降至5.75%和3.02%。此次涉及到锌的减持量在22 万吨左右,或约8700 手,约占2009年全球需求的2.1%,而铜和铝减持量站需求比例分别为1.3%和0.5%。因此,对于此次指数基金调仓,锌受到得的影响较大,指数基金的减持以及市场的观望令锌价承压。

(三)美元高位运行,锌市承压

2010 年1 月以来,美元走出先抑后扬的走势,美元指数大多时间在78 下方交投,但在76.6 遇到支持后,美元自1 月中旬开始反弹,并突破前期盘整区间高点78。美元的高位运行反应市场避险情绪在增加。由于市场对希腊公共财政担忧仍在升温,市场正将重估欧元区信贷情况,此举导致欧元承压,美元的在避险以及欧元下挫推动下突破前期盘整区间上沿,金属市场进一步承受压力。美元的高位运行以及市场对欧洲地区信贷的重估给锌市增添压力。

(四)国内交易所库存大幅增加,基本面过剩压力令锌价承压

由于11 月份至2 月这段时期为国内外锌消费淡季,国内外交易所库存增加较快。LME 锌库存自去年底的46 万吨水平增加至1 月中旬的近49 万吨的水平。而此间,上海期货交易所的库存更是大幅飙升,截止到1 月15 日,上海期货交易所库存飙升51000 吨至22.29 万吨。其中,上海期货交易所库存的大幅飙升主要与交易所扩容仓库有关。

据我们计算,上期所库存已经扩容了12 万吨。交易所库容的扩大主要是因目前的仓库已经爆满,虽然目前仓库已经扩大12 万吨,但目前来看,扩容后的仓库在春节前后仍可能装满。

国外库存的大幅增加凸显了消费淡季锌市下游消费相对疲弱,其中国内交易所仓库的暴增也凸显了目前现货市场货物供应的宽松。基本面上库存的大幅增加为锌市增添压力。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。