棉价取向渐露头角 四季度操作紧随新花购销(2)

四、 国际因素值得商榷

(一)美棉年度供应减少,印度棉等能否替代?

09/10年度国际棉花市场大背景和本年度相比呈现出:国际供需平衡,国内不平衡的格局,具体看如下表格:

|

期初库存 |

产量 |

消费量 |

年度初总供应较上年度减少 |

|

|

全球 |

1348 |

2305 |

2455 |

25 |

|

美国 |

133 |

288 |

77 |

|

|

中国 |

435 |

729 |

1012 |

51 |

单位:万吨 数据来源:USDA (此处总供应=当年产量+上年度期末库存)

从上述表格可以看出,09/10年度国际资源供需状况和上年度变化不大,产销缺口扩大80万吨。美国市场尽管从今年年初至今,产量从预期的缩减10%左右,到最终产量可能略高于上年度10万吨至280万吨(近几年来产量平均在450万吨)附近,但由于期末库存较07/08年度的期末库存大幅下降86万吨之多,09/10溺爱那度对全球供应(出口)因此下降达77万吨。不过变数在于印度棉市场,在前两年对国际市场出口达到100万吨左右后,08/09年度对国际市场的供应量仅在40多万吨,09/10年度目前预期达到139万吨,正好可以弥补美国棉花对国际市场供应的短缺。

(二)基金炒作中国因素,是否会加剧上演?

对于中国棉花供需资源来看,由于2009年产量下降,供应量出现下滑,但对于资源的供需矛盾缓解来看,09/10年度主要取决于两个方面:其一,中国政府本年度收储棉花剩余量是否未来足额投放市场,其二,印度对国际市场供应(出口)大幅增加。通过上述两方面综合来看,在新年度消费市场没有大的结构性改变情况下,中国下年度进口资源预计160万吨左右,而来源国中美国的短缺,将有可能由印度代替,因此来看,资源将总体呈现出新的平衡。对于这个大的平衡考虑,将是我们分析2009/10年度棉花行情极其重要地方,应特别引起警惕。

不过,根据近年三年来美国期棉市场,基金的一贯操作手法,未来中长期市场,引发棉花价格走高的契机角度来看,国际基金动向仍需特别关注:由于目前国际棉花贸易参考ICE棉花的重要性,加上美棉全球供应减少成为事实情况下,2010年上半年的阶段性行情,如果国际经济形势出现重大好转,同时ICE期棉被投机资金所捕捉,不排除ICE期棉冲高2008年盘整的68-75美分/磅区间,国内现货棉及郑棉最终将走向追随局面。

五、周边市场(全球宏观经济、中国政策)对棉价本年度突破走高(有望超市场心理预期)作用更加显著

(一)中国60国庆前后政策有别 农产品将逐渐受益

分析未来国庆之后,乃至今年第四季度,以及明年农产品市场的投资策略,要明确当前的市场大背景,以及整个市场当前及未来运行的机理:

由于中国政府的政策,60年国庆前的维稳需求胜于一切,使9月份中国市场的农产品,包括其它工业金属,出现明显的压抑,尤其是农产品市场,不仅在中国农产品期货遭遇压制,包括国际CBOT农产品也创出阶段性的低位,维持宽幅振荡;

而作为能够体现目前资金面、宏观面的市场之黄金来看:在政策之下逆市创出年内高点,恰好说明了当前对全球经济向好,资金持续宽松,以及未来通货膨胀的一种预期,只要这个背景不发生改变,我们对未来的农产品市场看法将会变得明晰;

第一,目前无论国内,还是国际CBOT,较相关的金属市场,黄金市场相比,都处于一个明显的同比历史低位状态,北半球的季节性供应造成了其基本面较其它市场的不佳,而这是历年均有的季节性因素。但在良好的流动性资金预期之下,一旦被捕捉,必将再次掀起一轮新的板块上涨行情,这一点,对目前国际农产品市场尤其适用,并警惕引发国内商品低位充分调整之后大的行情发动,需要投资者密切关注。

第二,当前遭遇中国政府政策的调控与压制最为明显和直接,但从背后来看,国家更多是希望国庆前保持稳定,也绝不希望价格大幅走低,这与保护三农,维持社会更大的稳定相悖的,也绝对不是“和谐”社会。所以,我们认为在中国农产品供应,包括玉米、大豆、棉花、白糖等第四季度纷纷上市之时,价格走低也将有底线,何况还有国家的收储价格、收储预案在起作用。

第三,9月下旬“农业部:近期物价不会大涨 肉蛋涨价无关通胀”,官方首次发表新的看法。较之前官方提示警惕农产品肉蛋价格可能引发通涨的看法相比,目前官方观点明显在发生一些改变,国内即将集中上市的玉米、大豆、棉花等农作物,经历了近期下跌过后,价格水平逐渐获得国家政策性的看法认可,从政策角度理解一定程度上反映出底部渐现,农产品由此前的政策性打压下跌,有望进入政策性提升阶段,并有望引发外盘走高(要知道,前期国际下调更多是中国政策,引发国内价格,进而引发国际价格调整所致)。

因此,综合以上各方面来看,在品种未来可能会有所分化的情况下,农产品市场有望在四季度,最迟明年上半年,走出恢复性上涨,成为引领整个商品市场走高的一个新板块,在充分考虑其生产成本底线以及国家收储价格参考的基础上,期货市场的操作上,应更多趋向于低位买入操作思路,关注品种包括豆类、油脂、白糖、玉米、棉花等。

(二)全球经济恢复,下游消费承受能力为不确定性制约因素

2009年前三季度商品市场的行情,尤其是工业品,主要是围绕市场对于全球经济包括中国的恢复性预期向好展开,但未来第四季度,伴随重要数据的最终公布,经济是否出现恢复性向好,将进入实证阶段,这也将对整个商品市场未来抉择,包括2010年行情产生重要影响。不可否认的是,目前中国、欧盟、澳洲经济恢复相对良好,但美国经济、英国经济仍存在不确定性,全球宏观经济数据需要密切关注这两个经济体的变化。

当然,对于棉花市场,下游纺织消费企业仍可能面临不确定性风险。在供需两方面发展中,供应一方相对可以确定,但需求仍是最大的问题,尽管各方普遍认可,本年度下游消费有望伴随全球经济复苏有所提高,但过高成本带来的压力,能否最终通过下游产品转嫁,现在来看还是不小的问题。

第三部分 结论

综上对国家2009年棉市政策,我国及国际棉花的供需情况分析基础上,大致可以判断年度棉价攀升基调业已确立;

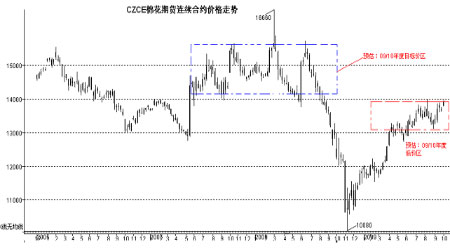

但由于郑棉历史特点,以及四季度棉花供应将季节性充裕等特点,2009年第四季度棉市更多呈现波段性特征,价格涨幅过高,在资源仍集中在中间加工贸易商手中之时,势必遭遇套保盘打压;

进入2010年,要密切关注国际棉花出口市场状况,尤其是对美棉出口有替代情况的印度棉市场,棉价有望阶段性攀升,14000-15000为首要目标区间,本年度可望看至15000-15500历史高价区间。

首创期货

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。