|

|

流动性危机增加金属不确定性(2)http://www.sina.com.cn 2008年03月20日 08:47 鑫国联期货

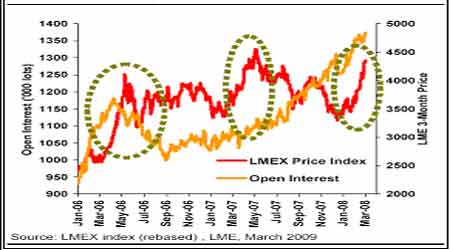

3.通胀预期带动指数化投资盛行 随着全球通胀预期的加强,以及资本市场的疲软,越来越多的基金开始增加商品市场的投资份额。而在全球通胀的大背景下,“指数化”投资盛行。所谓“指数化”投资,便是做多“物价指数”,通过按一定的比例增持相关商品的多头,以规避通胀风险。 据海外相关投行估计,2007年,指数基金的资金进入商品领域上升了约$1420亿美元,而仅2008年最近,投入到商品市场的基金仍在持续增加,Lme金属指数的持仓量已经创出历史新高。 目前阶段和2006年第一季度相似,当时投资基金大量地在这一领域里做多,并和“中国因素”这一题材相配合,带动金属价格整体大幅上扬。本轮上扬似乎缺乏基本面的足够配合,“中国因素”不再是当前的主旋律,市场更为关注的是美国经济“衰退”的程度,但是资金的实力,却远远高于06年同期。 这又不得不使笔者感到担忧,多头的实力是如此的强大,只要基金不主动退场,金属价格存在继续上涨的可能。但是,由于当前市场比较脆弱,一旦基金出现资金链方面的问题而面临强制平仓,那对金属价格的影响将是异常剧烈的,那这种影响,已经在农产品市场上暴露了出来。 三.近期的最大变数:资金危机 由于2007年底以来“指数化”投资盛行,基金成了推动商品价格上涨的重要因素,一旦基金出现流动性危机,将对商品价格产生极大影响。鉴于大多基金拥有一套完善的投资组合,高风险的商品投资,中等风险的股权投资,以及低风险的债券投资,这种组合往往能够抵御一般的价格波动风险。可是,由于次贷危机的爆发,部分低风险的债券如次债,公司债面临了较大的偿还风险,致使整个投资组合遭遇破坏,一旦股市或商品价格出现大幅波动,基金便可能面临流动性危机,而凯雷事件就是最好的例证。 3月上旬,凯雷资本由于缺乏足够的现金以偿付保证金追加要求,只能大量清盘旗下投资组合以换取现金。该对冲基金主要持有200多亿次债,100多亿股权,以及50亿商品期货,商品方面主要以农产品期货为主。50亿期货多头的强制平仓,使芝加哥期货市场受到了最猛烈的冲击,大豆和谷物期货市场出现了恐慌性抛售,cbot期货市场频频以跌停收盘。 而上周五,全球最大金融管理公司之一的贝尔斯登向华尔街发出警告说,它无法确定自己能否“幸免于难”,继续生存。贝尔斯登表示,尽管它正在寻求战略性替代融资计划,但是它无法确保替代融资方法能够成功达成目标。贝尔斯登公司股票星期五收盘暴跌47%,跌至近10年来的最低点。其在一则声明中说:“过去24小时之中,我们的流通性形势急剧恶化。”即凯雷之后,这是第二家出现资金面问题的投行。受到其影响,周五商品市场与资本市场均受到较大冲击,农产品市场遭遇大量获利了结而再度大跌,美股更是狂泻了近2%。 通常,流动性危机具有着极强的传导作用,凯雷与贝尔斯登的问题究竟是个案,还是全球流动性危机的导火线,目前尚不明朗。但是,笔者不得不担心,如果资金面继续恶化,其它商品市场是否会面临同样的危机? 目前而言,西方国家经济陷入“滞胀”的可能正在明显增强,虽然其整体消费不容乐观,但通胀预期可能进一步推动金属价格上扬。同时,市场正面临着一枚重磅炸弹——流动性危机,这颗炸弹随时都可能爆炸,也有可能不爆炸,可以肯定的是,他给市场带来了极大的不确定性。 笔者认为基本金属价格的真正上扬仍然需要整体经济趋稳相配合,如果美国经济第二季度仍然无法从颓势中摆脱出来,锌价的上涨将只是昙花一现。但在近期,笔者强烈建议市场参与者加强对流动性的管理,防范价格剧烈波动风险。 鑫国联期货上海营业部 朱鸣元

【 新浪财经吧 】

不支持Flash

|

||||||||||||