|

|

|

糖市毫无悬念持续探底 期价将进一步考验支撑(2)http://www.sina.com.cn 2007年11月21日 08:20 中大期货

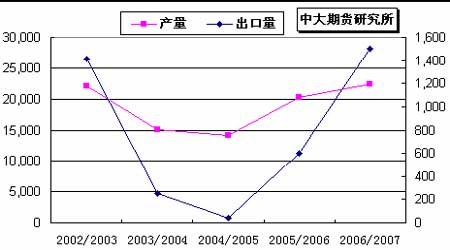

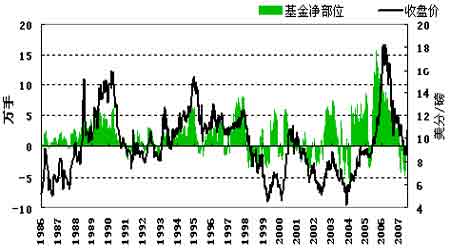

2、印度——新榨季开始 老糖库存压力巨大 官方估计到2008年10月1日08-09制糖年开始时印度的食糖库存量将从本制糖年开始时的1,190万吨急剧上升到1,690 万吨,相当于印度全国2,000万吨食糖消费量的84.5%。估计07-08制糖年印度的食糖出口量将翻倍,从06-07 制糖年的150万吨上升到300 万吨,这是政府首次预期07-08 制糖年的食糖出口量,此前印度糖业界曾预期07-08制糖年印度的食糖出口量将达到300-500 万吨。政府之所以做出上述预测,主要是预期本制糖年印度的食糖产量将超过06-07制糖年的2,800 万吨。 图5 印度食糖产量与消费量对比(单位:千吨) 为保护国内糖市,印度政府此前采取了一系列鼓励政策。主要包括以下三项: 第一, 对食糖出口进行运费补贴,其中对位于沿海地区的邦所进行的食糖出口补贴为1350印度卢比/吨,而对北部地区的城市的补贴为1450印度卢比/吨。该项政策自今年4月开始,7 月政府再度指出,通过陆路或者铁路出口食糖至其邻国,如尼泊尔和孟加拉国等,政府将支付糖厂实际的运费或者前期所规定的运费补贴,具体是哪种补贴方式还得看哪一种的运输方式的成本更低。本周,印度农业部部长表示,受食糖供过于求的影响,印度国内糖价出现大跌,为鼓励国内糖厂出口食糖,印度政府计划把国内实施的出口运费补贴制度的有效期再延长一年。印度政府采取这些措施的目的应该是为了加强本国糖与亚洲周边国家具备运费优势的泰国糖等的竞争力; 第二, 建立缓冲库。此前印度政府决定在今年的5月1日至4月30日期间建立起200万吨的食糖缓冲库存,而另外的300万吨将在8 月1日至明年的7 月31 日期间建立起来,这也就是说,从今年的8 月1 日起到明年的7 月31 日,国内的缓冲库存量将达到500 万吨。按照预计,对于建立起500万吨缓冲库存的补贴大概在94.5亿卢比,这包括了糖厂生产食糖的成本,仓储费和保险费等。而国内的银行将为缓冲库存的建立提供105 亿卢比的信贷。;第三, 放宽食糖出口数量限制。为解决国内食糖工业所面临的增产压力的问题,政府日前已决定从今年7月31 日至明年9 月份期间取消发放出口许可证制度。 3、中国――南北方产区榨季情况汇总 (1)政策动向――11月2日,广西区政府公布07/08榨季糖料蔗收购价。按照通知规定,糖料蔗收购价格继续采取蔗糖价格挂钩联动、二次结算的管理方式,同时适当调整挂钩联动的比例关系。为弥补蔗农生产成本增支,增加蔗农收入,体现工业反哺农业的要求,构建和谐社会,适当调整蔗糖价格挂钩联动比例:将上个榨季每吨普通糖料蔗收购价格260 元与每吨一级白砂糖平均含税销售价格3900 元挂钩联动,本榨季调整为每吨普通糖料蔗收购价格260 元与每吨一级白砂糖平均含税销售价格3800 元挂钩联动。联动价加价系数值仍维持6%,即糖价超过3800元/吨的部分,制糖企业按6%的比例与蔗农进行二次结算;当糖价低于3800元/吨时,不再实行二次结算,蔗农也不需将多得的蔗价款退还制糖企业。……为了因地制宜地发展优良品种种植,对优良品种加价政策进行适当的调整:自治区不再统一规定优良品种加价的品种范围,具体优良品种由各市研究确定;优良品种加价幅度范围仍由自治区统一规定,在普通糖料蔗收购价格基础上,良种加价分为1 O 元、1 5 元、2 O 元三个档次。其中:列入加价2 O 元的品种不得超过3 个,且单个品种种植面积占当地糖料蔗种植总面积的l 5%以下。各优良品种的具体加价水平,由各市价格主管部门会同发改、经委、农业、财政、糖业管理部门征求制糖企业、蔗农代表意见后确定并公布。劣质淘汰品种及减价幅度,由各市确定。各地新列入的普通品种、淘汰品种,需提前一个榨季向农民公布。 (2)、南北方产区榨季进展 北方--从中糖协获悉,截至到10 月末,2007/08 年制糖期北方甜菜糖厂已有40 家糖厂开机生产,生产食糖18.35 万吨,已销售食糖8.35 万吨。根据中国糖业协会统计,2006/07年制糖期,全国开工的制糖企业(集团)139家,开工糖厂296间,其中:甜菜糖生产企业(集团)24家,糖厂45 间;甘蔗糖生产企业(集团)115 家,糖厂251间;炼糖厂9 间。2006/07 年制糖期,国内食糖产量大幅增长,达到历史最好水平1199.41万吨,比上制糖期增加了317.94 万吨,增幅达到36.06%。其中甘蔗糖1074.52万吨,比上制糖期增加了273.72万吨(上制糖期同期产糖800.8 万吨),增幅为34.13%;甜菜糖124.89 万吨,比上制糖期增加44.19万吨(上制糖期同期产糖80.7万吨),增幅为54.76%。各省食糖产量普遍增长,其中广西、云南、广东、海南、新疆、黑龙江、内蒙古等主产区同比增长均超过30%。2006/07年制糖期全国制糖行业主要经济指标是:2006/07年制糖期全国制糖行业销售收入486亿元,比上制糖期增加79 亿(上制糖期407 亿元),增幅为19.41%;实现利税总额88.8 亿元, 比上制糖期减少9.8 亿(上制糖期98.6 亿);农民种植糖料收入同比增加61亿元。南方――截至到11月18 日,广西共有45 家糖厂开榨,其中,南宁市8家,崇左市6家,柳州市11 家,来宾市9 家,河池市4 家,百色市3 家,防城港市1家,北海市3 家。 截至11月18 日,柳州市11 家糖厂已经全部开榨完毕,成为广西产区第一个进入全面开榨阶段的地区。 今年海南计划开榨糖厂共计有24 家,日处理甘蔗能力在5.29 万吨。目前海南省甘蔗收购价普通品种是在260 元/吨,其他优良品种加价范围在10-20 元/吨。有四、五家初定确定开榨时间是在11 月下旬,其他糖厂多在12月下旬开榨。由于今年雨水较多,甘蔗糖份与去年同期相比偏低。 (3)、国内运输及进出口情况 2007 年10 月广西食糖整车铁路外运量为11.32万吨,较9 月份少运了0.728.49万吨。 2007 年10 月云南省食糖整车铁路外运量5.20 万吨,较9 月少2.44 万吨。 根据海关统计,2007 年度截至9 月末,全国累计进口食糖97.22 万吨,其中,一般贸易82.32 万吨,来料加工1.28 万吨,进料加工9.23万吨,保税仓库进出境货物4.37万吨;全国累计出口食糖9.91 万吨,其中,一般贸易1.95万吨,来料加工2.22 万吨,进料加工5.71 万吨,其他0.025 万吨。 (4)、替代品生产及进出口情况 根据全国糖精协作组统计,截止到9 月末,全国五家定点企业累计生产糖精14464.4 吨,同比减少7.29%;其中出口11842.32 吨,同比减少9.43%;内销2014.69 吨,同比减少20.7%;月末库存1306.4 吨,同比增加108.45%。 根据海关统计,2007 年9 月份全国糖精出口量为1193.46 吨,1~9 月份糖精累计出口量为12400.96 吨,成员企业自营出口量累计为10801.35吨,其中:天津北方食品有限公司1107.07 吨、天津长捷化工有限公司2237.45吨、上海福新化工有限公司1012.74吨、苏州精细化工集团有限公司4420.43 吨、平煤集团开封兴化精细化工厂2023.66 吨。 4、俄罗斯—甜菜糖减产 精制糖增产 俄罗斯糖协Soyuzrossakhar 本周四统计2007 年俄罗斯的精制糖产量将从06 年的580万吨增加到600 万吨,进口原糖将从去年的263 万吨增加到290万吨,而当地甜菜糖产量出现减产的局面。在俄罗斯上调原糖进口关税之前,原糖进口的步伐要比原来的快速很多。预计2007 年年底,俄罗斯的库存量将达到250 万吨,这样的将对明年的食糖价格造成影响。 (二)、国际原油市场 通常认为原糖的能源属性令该品种与原油期价存在一定联动关系。由于全球新榨季食糖供应预计增加,糖价上方压力加大,而国际原油市场则受到中东局势影响,一直居高不下,因而两者此前的近月走势出现较大偏离。但美盘糖价重回10美分/磅一线后,原糖-酒精-原油三者间相关度增强。本周,国际原油价格冲击历史新高位100 美元/桶未果。后期油价维持强势对于原糖期价构成利多支持。 图6 NYBOT#11原糖收盘价连续与NYMEX原油近月合约收盘价连续对比(2007/8/1~2007/11/16) (三)、CFTC持仓分析 据美国商品期货交易管理委员会(CFTC)报告截止11 月13 日这周,基金减持453 手多单,同时增持17,303 手空单,基金净多单由上周的110,363 手减少到本周的92,607手。指数基金在原糖上的净多单由上周的292,943 手增至本周的297,583手。 图7 CFTC#11原糖基金净头寸与近月收盘价对比 四、机构观点 1、ISO 国际糖业组织(ISO)在其上周五发布的报告中指出,07-08 年全球食糖市场的供应过剩量已经从今年8 月份预期的1080 万吨调高至1110万吨(原糖值),而且还又可能增加,甚至于达到1200 万吨。 ISO 表明,从目前情况来看,07-08 制糖年全球的食糖产量将从上季度预期的1.696 亿吨上升到1.703 亿吨,较06-07 制糖年1.660 亿吨的产量增长2.6%;食糖消费量将从上季度预期的1.588 亿吨增至1.592 亿吨,较06-07制糖年1.550 亿吨的消费量增长2.7%;全球的食糖库存量有可能提高到7900 万吨,相当于全球食糖消费总量的近79%(ISO 公布的最新供求平衡表中只表明07-08制糖年全球的食糖库存量将从06-07年的6780万吨增至7470万吨)。 ISO 认为,估计07-08制糖年印度的食糖产量较上一个制糖年增加260 万吨,达到3320万吨(原糖值),但是06-07 制糖年严重供大于求,所以到明年9 月份制糖年结束时估计印度的食糖库存量将达到2000 万吨左右,占印度全年消费量的90%;估计07-08制糖年(10月-9 月)巴西的食糖产量将从06-07 制糖年3420 万吨降至3190万吨。ISO 很肯定得指出07-08 制糖年印度将取代巴西成为全球第一大产糖国。 但是07-08制糖年全球的酒精产量将增长27%,巴西仍然是全球主要的酒精生产国,问题是巴西是否把甘蔗分按照比例来生产食糖和酒精还不能肯定,就像今年巴西就把54%的甘蔗转制成了酒精。 2、F.O. Licht 德国统计分析机构F.O. Licht本周三认为,估计07-08制糖年全球的食糖产量略低于10 月份预期的1.699亿吨,仅能达到1.692亿吨,不过,该预期产量仍高于06-07制糖年1.669 亿吨的产量。 Licht 认为,虽然07-08 制糖年全球的食糖消费量可望增长2.5%,但因印度、中国、印度尼西亚、泰国等亚洲产糖国食糖增产导致全球的食糖产量增幅较大,估计全球的食糖库存量可能会在增加1,000 万吨;库存糖的食用率可望从06-07制糖年的42%攀升到接近55%的水平。 五、结论及操作建议 综合内外盘情况,我们的结论及操作建议如下: 从基本面来看,目前国际食糖市场的走势依然低迷,因为印度食糖过剩量巨大,澳大利亚和泰国的新糖也将相继上市。不过原油以及黄金价格对原糖市场形成支撑,且新榨季全球糖料增产的前提之下,各国采取提高汽油酒精添加比例,以及国家收储等措施帮助消耗新季庞大库存,将有助于稳定新榨季糖价,后期下跌空间有限; 南方新糖上市压力加大,新陈糖报价双双逼近3500元/吨整数关口,后期如无相应政策面利好刺激,料期现糖市近期以盘跌走势为主; SR805本周持续阶段性探底动作。图表面显示短期市场趋于超跌反弹,期价后期将进一步考验下方3780元/吨支撑。建议短线进出为宜,前期空单适当减持。 六、后市关注重点 22日,23日ICE感恩节休市两天。 巴西酒精生产情况。 周边能源期货及CRB指数走势。 基金期货/期权持仓变化。 飓风等灾害天气对西南产区的影响及新榨季收榨进展。 北方甜菜糖产区收榨情况。 国内糖业相关政策。 附:进口原糖加工白砂糖成本计算 1、进口原糖加工成白砂糖成本计算方法: 原糖到岸价(税前)=离岸价+保险费+海运费+外贸代理费+银行手续费+利息+劳务 原糖到岸价(税后)=税前到岸价+关税+增值税 白糖成本价=(税后到岸价+接货加工精炼包装费)/0.92 2、说明: (1)FOB(离岸价) =(原糖价+升水)×重量单位换算值×旋光度增值其中22.046 为重量单位换算;1.03 为旋光度增值[7-10 月的货物取值为1.03]。 (2)保险费 =(离岸价+运费)×保险费率。 其中0.004616为保险费率,1.01为外贸代理费率;1.00125为银行手续费率,1.15 海关税率,运费为16美元/吨,1.17为增值税率。 (3)接货加工精炼包装费设为280 元/吨;原糖加工成白砂糖出糖率为92%;许可证费以及利息等其他不可预见费用忽略不计。 3、计算结果: 以NYBOT#11原糖3 月合约11月16 日收盘价10.03美分/磅为准,升贴水取1 美分/磅,人民币兑美元汇率取7.4 元/美元。 由此,计算加工成本约为3211.61元/吨。 中大期货 骆晓玲

【 新浪财经吧 】

不支持Flash

|

||||||||||||||||