|

|

|

沪胶库存上九万 多空攻防两万三http://www.sina.com.cn 2007年11月16日 08:36 美尔雅期货

前言 经过连续3 个月的上涨,10 月底沪胶主力合约期价终于收到每吨22000 元之上,月中一度摸高23060,表现出很强的上攻欲望;随着国际原油的不断冲高,美元的步步下挫,东南亚产胶国气候的不甚理想以及我国国内轮胎产量的持续增长等诸多利多因素的延展,似乎沪胶牛市的步伐不可遏止。然而,自10 月中旬开始,沪胶库存意外猛增,月底几近9 万吨,而从历史数据看,沪胶库存接近或超过9 万吨时,一波回调就要发生,同时,我国央行高密度的多次升息使得国内宏观经济形势趋于紧缩,因此,在经过10 月份上行之后,我们对11月的行情保持谨慎的看涨态度:中国,天胶需求会一直增长下去吗? 10月行情回顾: 沪胶主力合约10 月交易数据表

回顾沪胶的上涨之旅,10 月份主要表现在于22000-23000 一带的攻防战:自9 月底沪胶行情一路启动以来,沪胶801 合约先抑后仰,期价一度回落至21250 低点,其后曲折攀升,月底终于在国际原油与东京胶不断高涨的浪潮簇拥下冲上6 个半月的新高23060,但注册仓单与国内宏观调控的加息政策对激昂的多头泼下一盆冷水,期价回落至22585 元/吨收市。 当月的行情可以说是国际大环境与国内宏观经济政策的博弈,相对而言,空方可以算成功的利用增加仓单的办法将期价控制在23000 以下。 我们看到10 月份最铁杆支持沪胶上涨的“粉丝”们有这样一些:国际原油的频创新高;美元的频创新低;东南亚产地气候欠佳;东京胶摸上15 个月新高以及国内需求的坚定增长。 同时,我们也看到事物的另一面——“喝倒彩”的也逐步露出端倪:库存迅猛增加接近9万吨;国内频频加息以抑制通货膨胀;产胶国产量大增等因素。展望11 月,我们只能以复杂的心态去预测当月复杂的行情,需求不再是沪胶放卫星的主引擎,全球性通货膨胀才是真正的“长征火箭”。 一、国际原油迈向100 美元掀起了工业品高价潮 与其说是需求拉动了沪胶的上涨,还不如说是国际原油冲击95 美元这样的天价带动了工业品尤其是化工类产品价格的整体上涨。我们认为国际原油本月的飙升,将沪胶拥上了23000 这样的高价。国际原油作为全球工业的血液,步步逼近100 美元,带给世界不仅仅是价格或者利润的振荡,更重要的是带来了全世界工业心跳加速。 纽约10 月31 日消息,NYMEX 原油期货周三创下新的纪录高位,之前美国政府公布的数据显示该国上周库存意外减少,且FED 一如预期宣布降息25 个基点。纽约时间10 月31日NYMEX 12 月原油期货结算价上涨4.15 美元或4.6%,至每桶94.53 美元。受一系列因素推动,NYMEX 原油期货本月已经猛涨15%,其中包括美国原油库存减少、美元疲软、以及担忧土耳其和库尔德冲突损及输油管道。分析人士认为,如果国际原油价格再按照这种势头走下去,超过100 美元不再是“会不会”的问题,而是“什么时候”的问题。 自7 月以来国际油价涨势惊人,特别是10 月的下半个月,因地缘政治动荡以及大量投机资金涌入等非可控因素的影响,更让国际油价上演了一出出精彩场景,屡创纪录新高。我们认为其中最重要的原因之一在于中东局势动荡:虽然对于油价上涨诱因的争论目前尚无定论,构成油价上涨的因素很复杂,但是,中东的政治动荡以及市场投机行为在短期油价动荡里起着非常关键的作用。在助推油价上涨的一系列地缘政治因素中,美国计划对伊朗发起的新一轮强硬的经济制裁可以称得上是纲领性文件措施了。这一决定强化了美国对伊朗多年的制裁,并使人们对美伊关系的走向越发担心,尤其是美国有着与伊拉克作战“前科”。作为全球第三大产油国的伊朗,一旦石油供应中断,足以引起石油市场价格的剧烈动荡。另一方面,在伊拉克北部石油重地基尔库克对外输油要道的土耳其,土耳其大国民议会以压倒多数通过一项决议,授权军方在一直持续到明年的时间内进入伊拉克北部,对库尔德分离分子实施跨境打击。土耳其的单边行动更加剧了市场的紧张气氛。两伊的石油储量与产量接近全球产量的30%以上,局势如不能平稳过渡,那么未来很长一段油价将不会滞留于两位数之下了。 其二,市场投机行为活跃是导致近期油价突涨的另一关键因素。随着资本市场牛市的成长,企业价值逐渐得以体现,投资者很难再从中获取高额收益,因此很多投资者开始从证券转向石油期货,而很多投机资金也因看涨油价而押注了大笔资金,这更加大了油价上涨的压力。对于油价的上涨,欧佩克成员国成员以及多数分析人士均表示,近期油价的时涨时跌显示出供需不平衡问题不是推升油价的原因所在,实际上最近这波油价上涨与供需等基本面因素无太大关联。 结语:油价继续上涨成为趋势,100 美元或许不是终点 对于未来油价的走势,几乎所有人都一致认为油价上涨是大势所趋。10 月30 日年度能源大会上,几大石油出口国勾勒了石油市场的近期前景:日益增长的全球需求以及不断下降的供应能力将把油价推升至远高于每桶100 美元的水平。还有分析报告指出,尽管油价已处于高位,但因为众多油气田已进入开采的成熟期,全球的油气生产能力已很有限,产量将进入一个长达15 年的停滞期。因此,从2009 年起石油市场供应紧张状况还将加剧。目前正进入冬季用油高峰期之际,美国和中国近日都呼吁欧佩克提高产量,以便在冬季高峰期到来前补充燃油库存,10 月31 日美国原油库存已达到自2005 年10 月以来的最低水平。欧佩克上个月曾表示,从11 月1 日起,将把原油日产量增加50 万桶。但上周四欧佩克秘书长巴德里在接受采访时表示欧佩克没有计划增产。因此,关于增产无望的暗示也将会使本已紧张的石油市场更加惊慌。 二、美元贬值标志全球通货膨胀时代来临,它的走低推高了所有以美元标价的商品〔其中就包括了我国进口的烟片胶〕: 美联储联邦公开市场委员会在10 月份的货币政策会议上将利率下调25 个基点,至4.50%,同时调降贴现率25 个基点,到5.0%。美联储同时称美国面临的通胀上行风险和经济下滑风险大致相当。在美联储宣布降息之后,美元指数跌至76.5030 的历史低点。美元兑日圆则降至115.17。 自9 月18 日美联储降息50 基点后,10 月份美国经济数据依然没有好转,特别是房地产继续下滑、就业情况不佳、工业生产下降,表明美国经济未来将进一步放缓。同时,通货膨胀数据符合美联储的目标,通胀压力不大。为避免经济走向衰退,美联储需要减息。10月底的一周,美联储加大了货币投放量的行动也已经表明,在货币政策会议上,美联储将把联邦基准利率再次下调。上个月我们谈到美国次贷危机,时至今日,美官员依然普遍认为次级贷问题的影响将延续到明年。 美国联邦储备委员会已经步入减息周期,而欧盟统计局10 月31 日公布的初步数据显示,受石油和食品价格攀升影响,欧元区10 月份的年通货膨胀率由前月的2.1%猛升至2.6%,是自 2005 年9 月以来的最高水平。 欧盟11 月份进一步降息可能性降低。国际现货黄金报于790.40 美元/盎司,美原油价格报于93.43。 自年初以来,国际商品价格指数不断上涨,路透CRB 指数由年初的307 点震荡上行至11 月1 日的350.79 点,上涨12%,其中9 月份以来上升速度明显加快。美联储降息之后,泛滥的美元资金将借着石油等商品的“东风”继续狙击农产品价格,并将农产品价格指数再度推高,相对天胶这样既有工业品特征又是农产品的品种来说,价格不涨的可能性极小。 美元指数走势图 三、东南亚地区受天气影响供应下降 ,泰国橡胶现货价格不断提高,刺激国内胶价上涨 ,我国国内的需求增长〔进口数据〕也鼓励了胶价的节节回升。 东南亚天胶主产区属于年度末供应逐步增大的阶段,但目前产区处于台风及降水的多发天气,而印尼、马来西亚由于开斋节的因素又影响割胶。总体来看,10 月中旬东南亚开斋节后供应压力会逐步显现出来,美国通用工人罢工事件对消费的影响程度也需要关注。10 月23 日,泰国橡胶协会总裁表示,受大量降雨及种植面积减少影响,预计2007 年泰国橡胶产量年比将下降1.5%至300 万吨。2007 年泰国橡胶产量预期将较2006 年下降1.5%至300 万吨,主要受到大量降雨及种植面积减少的影响。同时他对日本橡胶需求的下降表示出忧虑,2007 年1 至7 月间日本从泰国进口的天然橡胶量较2006 年同期下降了24%。 来自曼谷10 月29 日消息,泰国USS3 现货橡胶价格周一攀升,跟随TOCOM 橡胶期货市场以及原油价格的强劲涨势,艾合中心橡胶市场的USS3 橡胶价格报每公斤78.38 泰铢。艾合贸易商表示,橡胶市场利多的基本面同样具有支撑性,因泰国南部主要橡胶产区出现降雨,使供应下降。贸易商称,市场交易清淡,因价格上涨使买家保持观望,但他们对来自中国的需求一直抱有很大的期待。 事实上,我国天胶的进口一直保持强劲的增长态势,随着国家近来调整进口税则,鼓励进口平衡外贸顺差,可以预见天胶的进口仍将有上升的空间。 中国海关总署周五10 月12 日公布的初步数据显示,中国9 月进口天然橡胶总计为16 万吨。 1-9 月中国进口天然橡胶119 万吨,较去年同期增长0.3%。进口的增加反过来对原产地胶价上调起了坚决的支撑作用。 以下为中国海关总署10 月25 日公布的2007 年9 月及1-9 月全国橡胶进出口详细数据:(单位为吨)

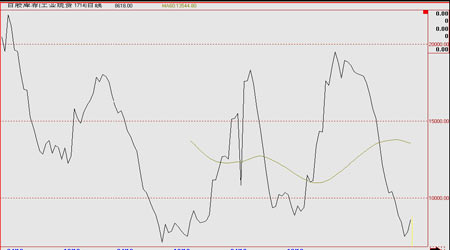

四、我国国内10 月CPI 增幅达6.3%,继续保持增长态势,加上美元的不断贬值,事实上,全球通货膨胀时代已经到来,商品价格整体高企;同时,我国轮胎生产继续增长,这令市场依然看好天胶的需求以及价格中期涨势。 2007 年9 月,国内汽车生产销售达到了75.71 及77.28 万辆,比上月增长了18.7%和15.1%;1-9 月,汽车产销650.93 及645.95 万辆,同比增长22.8%和24.5%;国内9 月全国轮胎产量4493 万条,环比增长4.4%,同比增长24.7%;1~9 月累计,轮胎产量38669 万条,同比增长23.8%。国内天胶进口在9 月继续保持稳健,1-9 月累计进口量119 万吨,同比小增0.3%。 我国轮胎主要产区的山东省,2007 年前3 季度口岸共出口轮胎5,880 万条,价值18.9亿美元,比2006 年同期分别增长28%和47.9%。 其中加工贸易出口占主导地位,一般贸易出口成倍增长。加工贸易出口轮胎18.1 亿美元,增长45.6%,占同期轮胎出口总值的95.9%;一般贸易出口0.7 亿美元,增长1.1 倍。直接出口的美国是最大出口市场,并且对欧盟出口倍增。对美国出口轮胎4.7 亿美元,增长13.3%,占出口总值的25%;对欧盟出口轮胎2.8 亿美元,增长1.3 倍。对非洲、拉美等非发达国家(地区)出口大幅增长,分别出口2.7、2 亿美元,分别增长53.5%和44.2%。对上述市场合计占出口总值的64.7%。 出口退税调控政策成效显著,3 季度出口增速显著回落。自2007 年7 月1 日起,我国大幅调低轮胎的出口退税率至5%,受此影响,山东口岸轮胎出口增速显著回落。实施新出口退税政策的3 季度,山东口岸出口轮胎6.8 亿美元,增长38.6%,比上半年53.7%的增长速度回落15.1 个百分点;出口均价达到32.9 美元/条,比上半年均价提升4.2%。 五、由于基金持有大量净多头寸,日本橡胶库存大幅下降,东京胶期价上攻15 个月新高,直逼300 日元大关,大量资金是推动日胶价格不断走高的关键。 目前,东京胶的低库存也给了多头资金发挥的巨大空间,库存方面最新公布的数据显示截止9 月30 日日本国内生胶社会库存较8 月底继续减少,幅度达到了23.5%,至7511 吨,继续创出自2005 年8 月以来的最低水准,较去年同期减少了20.5%;另一方面,日胶基金持仓水平已经达到今年的高位,下跌时成交减小说明基金看好后市,近一个月以来,泰国、新加坡、马来西亚胶价分别上涨9.95%、9.43%、7.45%,东南亚现货价格坚挺为基金炒作胶价提供了基本面保证。 东京胶受国际原油及金价上涨的影响较大,其基金更关注美国的加息及投机资金的动向,国际化特点明显,因此,东京胶盘面与原油、美元及黄金的联动性强,这间接地带动了国内胶价的弹升。国内期货投资者则非常关注国际上这惟一一个与沪胶交割品质相同的品种,并积极跟进,尽管东京胶近来走势与国内有所差异,但可以说是“求大同,存小异”。 日胶库存(工业现货)图

【 进入股吧 】

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||