|

|

|

投资报告:现货补涨给沪油注入新的动能http://www.sina.com.cn 2007年11月14日 08:17 中大期货

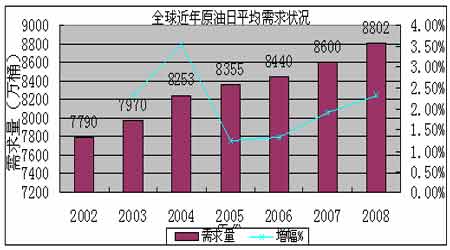

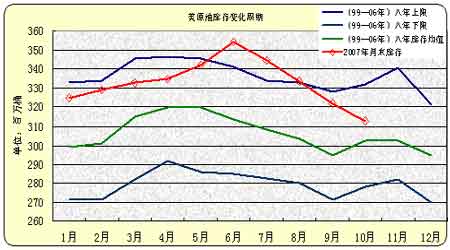

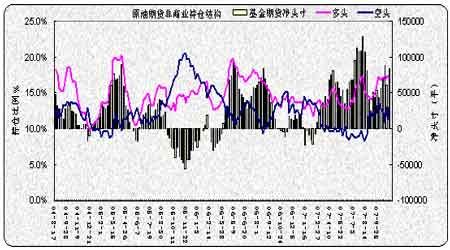

内容摘要 十月美国原油库存不增反减,以及市场的借题发挥成为推动原油暴涨的重要原因。但随着时间推移进入十一月,飓风造成的风险升水趋于消失,原油需求处于淡季,原油库存趋于增加,必将对高位油价形成压力。 原油库存将会增加,利空油价。从库存变化周期看,原油库存在经过7、8、9月连续三个月的消耗之后,季节性低点一般出现在9月。目前炼厂装置运转率降至低水平,炼厂原油加工量下降,并且在进入冬季前炼厂需要进货备库,这些因素都有助于原油库存上升。 对NYMEX原油十六年的历史统计结果显示, 11月国际原油的上涨概率是37.5%,下跌的几率偏大,第四季度是传统的调整季节。 结合基本面和技术分析,我们认为国际原油在十月份这个传统的强弱转换期展现了异乎寻常的强劲,突破了技术上升轨道,突破了市场的心理压力区。市场的头部并不重要。在原油走势极尽疯狂之际,也要注意第四季度季节性下跌调整的风险。 从国内外燃料油比价看,国内现货、沪油主力合约价格与新加坡现货价格比价进一步乖离,显示进口贸易环节似已脱节。而国内产量的增长弥补了进口的减少。 综合来看,因新加坡市场持续坚挺,给了沪油期货借机补涨的机会。技术图形看沪燃料油上扬仍受到技术面支撑,高位震荡加剧。目前现货价格出现补涨迹象,可能会给期货价格注入新的动能。 受原油攀升提振,上周沪燃料油期货继续震荡上扬。沪燃料油主力合约FU0803周报收于3899元/吨,较前周上涨62点或1.62%。黄埔现货市场高位鲜有成交,显示现货需求严重萎缩,但现货价格在外盘拉动下出现补涨迹象,期现货价差开始缩小。 过去的9、10两个月是国际原油创造历史的阶段。NEMEX原油飙升,在十月份这个传统的强弱转换期展现了异乎寻常的强劲,突破了技术上升轨道,突破了市场的心理压力区。上周末原油连续合约报价高点已至98美元/桶左右,超过去年高点78.40美元,为1983年NYMEX开始原油交易以来最高。来自消息面的上涨原因在于受供应紧俏的预期、美元疲软以及中东地区局势紧张联合推动。但美联储降息和市场对美国经济成长的担忧对油价构成压力。 本文试图分析原油及沪燃料油期货近期走势的成因及后市变化。 一、影响国际原油的主要因素 1、宏观经济环境:高油价可能将对美国经济造成进一步冲击 上周在减息预期和原油上涨作用下,美元指数继续保持贬值加速的势头,跌破80之后,下探历史性低点75.09。美国股市道琼斯指数则在攀至14200的高点之后出现震荡。9月18日和10月31日美国联邦储备理事会(FED)两次宣布下调利率后,联邦基金利率降至4.5%,助推现货月原油合约触及纪录高位。更多迹象表明,金融市场对美国经济成长的担忧日趋强烈。自今年3月以来,次级抵押贷款市场风波仍然影响着欧美经济,美国房地产市场仍然低迷。 与美联储降息不同,中国央行则不断采取紧缩货币政策来调控经济。央行在9月15日将一年期存贷款利率上调了0.27个百分点,这是年内第5次升息,央行明确表示希望将实际利率转为正值,因此采取紧缩政策以抑制通胀。自2007-10-25起存款准备金率再次上调0.5个百分点至13.00%,这已是年内第八次上调存款准备金。中国统计局公布数据显示,前三季度GDP增长11.5%, CPI达到4.1%。9月国际贸易顺差达到239亿美元,人民币继续保持升值势头。 中国宏观调控的要点在于缓解当前外贸顺差快速增长,市场流动性过剩的矛盾,防止经济由偏快转为过热,以保证中国经济能够平稳较快增长。 高油价对宏观经济的影响:在美国过去五次经济衰退中,有三次是由原油价格飙升造成的。在过去两年里,美国经济成功抵制了油价上涨带来的冲击,但在油价逼近100美元/桶之际,房产市场疲弱不堪时,美国经济还能否承受住高油价令人怀疑。在应对油价飙升带来的冲击时,目前美国经济的客观条件更加优越,但这种情况终究难以持续。高油价可能将对美国经济造成进一步冲击。 2、世界原油供应与需求状况:全球原油需求处于快速增长期 中国原油需求强劲,进口增幅明显。数据显示,2007年1-9月,全国原油产量13993万吨,同比增长1.4%;进口原油12407万吨,同比增长13.50%;原油加工量24289万吨,同比增长7%。由此推算,前9月中国原油表观消费量约为2.64亿吨,与去年同期相比增长6%以上。表观消费量是净进口量和产量的总和。在不考虑库存的情况下,理论上可以反映社会需求量。预计2007年中国原油需求将增长5.5%左右,全年石油表观消费量将达到3.5亿吨,高于世界平均增幅。 美国能源情报署(EIA)在其十月能源报告中估算, 2007年世界原油日平均需求量为每日8580万桶,同比增长1.18%左右。国际能源组织在其九月度报告中称12个主要OPEC成员国今年原油日产量将达到3041万桶。当前仍处于全球原油需求快速增长期。 OPEC在维也纳举行的第145次部长级会议上决定,从今年11月1日起将原油日供应量增加50万桶。市场人士认为,导致油价不断高升的供应危机目前并未解除,欧佩克当天的增产决定只具有象征意义,难以起到平抑油价的作用。 对于当前高企的油价,卡塔尔石油部长阿提亚表示,如有必要,OPEC将乐于增产。但目前并没有供应短缺的迹象。 图一:全球原油年度需求量 3、地缘政治格局:土伊边境局势紧张 美国25日宣布对伊朗实施新制裁。新措施中,美国政府将以“支持恐怖主义”为名,制裁革命卫队下属的圣城军。而这将是美国首次制裁一个主权国家的军队。另外,土耳其与伊拉克边境局势紧张以及伊拉克石油重镇遭受炸弹袭击等因素助推国际原油。 伊朗在核问题上的强硬立场、中东地区暴力冲突事件仍是地缘政治冲突的核心。伊朗核危机曾是2006年上半年原油上涨的重要因素。随着伊朗宣布成功实现纯度为3.5%的铀浓缩,伊朗与西方就核问题的矛盾冲突愈加突出。伊朗核问题悬而未决,仍是潜在利多。 面对国际社会日趋严厉的经济制裁,要看伊朗是否能坚持到底。一是伊朗的政局已在发生改变。伊朗总统内贾德领导的强硬保守派在地方选举中惨败;二是伊朗的石油经济日趋萎缩,国民经济较困难。伊朗目前原油产量约400万桶/日,因缺乏外国资本的介入,原油生产设施逐渐老化,原油产量呈下降趋势。因此,削弱了伊朗将原油作为政治砝码的分量。这样在美国军事、外交、经济的三重压力下,伊朗国内有可能出现明显分化。 美国国家利益以及民主党赢得中选,利空油价。2008年美国大选即将来临,美国政府具有调控原油市场能力和动机。因高油价令美国经济增长减缓,俄罗斯从高油价中获益,威胁美国国家战略,而且高油价不利伊朗核问题解决。 4、季节性因素:飓风造成的风险升水趋于下降 本年度飓风对油价的影响有限。近期墨西哥湾暴风雨天气逼近墨西哥主要石油港口,令该国很大一部分石油出口暂停等因素支撑原油。 北大西洋飓风季从每年6月持续到10月,其中9月为飓风活跃期,每年约有三分之一的热带风暴发生在9月。目前已经进入飓风风险消退期。二季度是原油需求淡季,三季度则是夏季汽油需求高峰期。同时夏季飓风期的来临增加了油品供应风险。国际原油价格往往在三季度创出当年高点。九月飓风逐渐频繁,阻止了原油价格下跌。进入十月份,飓风数量和强度都在减弱,因飓风而造成的风险升水趋于下降。 夏季驾驶季节基本结束,夏季汽油需求旺季逐渐过去。上周数字显示,美国炼厂装置运转率为86.2%,较前一周下降了0.0个百分点,处于季节性低点。从数据看,美炼厂逐步脱离满负荷生产,因为市场旺季已逐渐过去。 5、原油库存:当前美国原油库存不增反减,成为推动原油上涨的重要原因 截止07年11月2日,原油库存为3.119亿桶,较上周减80万桶。汽油库存为1.943亿桶,较上周减少了80万桶。馏分油库存达到1.354亿桶,较上周增10万桶。 图二:美国原油、汽油每周库存 当前美国原油库存不增反减,成为推动原油上涨的重要原因。今年7月6日原油库存3.526亿桶可能是全年高点。从库存变化周期看(见下图),原油库存在经过7、8、9月连续三个月的消耗之后,季节性低点一般出现在9月。目前炼厂装置运转率降至低水平,炼厂原油加工量下降,并且在进入冬季前炼厂需要进货备库,这些因素都有助于原油库存上升。一般十月份需求转淡后库存就会增加,但今年看起来推迟了。 原油库存从6月份处于99年以来的同期高点水平大幅下降,目前处于同期中性略偏高区域,可见美国夏季需求确实旺盛,当前库存压力不是很大。不过后期如果原油库存增加,仍将成为打压原油价格的利空题材。 汽油库存变化的特点是:随着汽油消费旺季进入尾声,汽油库存接近季节性低点。库存变化基本符合我们给出的季节性变化规律。从季节性规律看,一般9月底汽油库存见低,然后有逐渐升高,直至次年一季度出现季节性高点。 图三:美国原油库存变化周期 6、持仓结构 :原油期货上资金开始流出 图四:美国原油持仓结构

不支持Flash

|

|||||||||||||||