|

|

|

聚乙烯现货市场研究报告(2)http://www.sina.com.cn 2007年10月26日 08:05 良茂期货

图表17:HDPE2004年月平均出口价统计 (美元/KG)

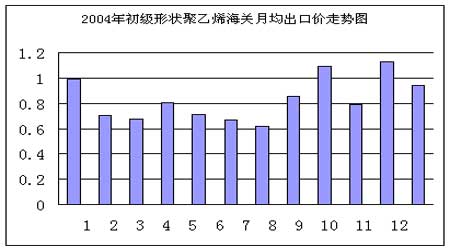

图表18:2004年初级形状的聚乙烯(比重≥0.94)海关出口均价/走势图 我国从2005年1月1日开始将高密度和低密度聚乙烯的进口税下调了1.3%,降到10.3%。这次进口税下调使进口价格下降11美元/吨,增值税和汇率保持不变。 此外,我国还对价值高于1500美元/吨,CFR中国价的低密度聚乙烯进行保持3%的进口税,这个税率是从2004年初开始实施的。我国聚乙烯的进口税在2002年为14.2%,此后每年削减1.3%,这个削减率将持续到2008年。到2008年,聚乙烯的进口税将削减到6.5%。税率的削减是根据我国加入世界贸易组织时签订的协定执行的。 线性关税大幅下调至6.5%给了市场新的想象空间。按照这个税率,目前到货的成本折合人民币已经接近国内石化的出厂价格。进口商认为受此消息影响,线性美金价格可能小幅上涨。对此,外商尚未表态。经过节前一轮集中出货之后,目前供应商大多已无销售压力,因此价格大幅下调的可能性比较小。 六、PE塑料市场供需变化与发展趋势 (一)2004聚乙烯(PE)市场变化 1.2004年9月聚乙烯价格达到20年来最高位 自“五一国际劳动节”后原油价格一路飙升,受到影响,聚乙烯价格大幅上扬。2004年9月价格达到2004年全年价格最高点,以LDPE薄膜为例,当时全国价格达到16000元/吨,这一价格也是近20年PE行情的最高点。 2.2004年10月原油价格创造历史新高 受全球需求快速增长、中东政治局势处于不稳定状态以及国际投机行为加剧的影响,2004年10月原油价格突破50美元/桶的历史高位。受此影响,石化产品成本大幅提高。这也是2004年聚乙烯价格居高不下的原因之一。 3.2004年二、三季度中国石化企业集中检修,推动聚乙烯行情上涨 自2004年4月起,兰州石化、大庆石化、独山子石化和齐鲁石化陆续停车检修,导致二、三季度国内供应缺口达到25%以上。在供不应求的市场背景下,聚乙烯行情得以大幅上涨。 4.2004年5月中国石油天然气股份有限公司化工与销售分公司在华南设立分公司 2004年5月,中国石油天然气股份有限公司化工与销售分公司在华北、华东和西南设立分公司,华南地区的销售归到华东分公司。该举措对于中石油更好得整合资源发挥大区统销优势起到了积极的作用。 5.国家发改委出台中“当前部分行业制止低水平重复建设目录”对60万吨/年以下乙烯装置和20万吨/年以下聚乙烯装置的新建进行限制 2004年5月,中华人民共和国国家发展和改革委员会出台了“当前部分行业制止低水平重复建设目录”,其中,对60万吨/年以下乙烯装置和20万吨/年以下聚乙烯装置的新建进行了限制。业内人士认为,该政策对于国家有效控制聚乙烯行业发展过快的局面将起到积极作用。就2005年看,除了原定计划上海赛科、扬-巴以及中海油大型乙烯项目将上马之外,没有新的项目。 6.2004年6月10日美国商务部公布对中国、泰国和马来西亚零售袋反倾销仲裁的最终结果 2004年6月10日美国商务部公布对中国、泰国和马来西亚零售袋反倾销仲裁的最终结果,结果显示,中国27家企业将被征收0.2-77.33%范围内不等的惩罚性关税,其中大部分企业被征收的税率在23%左右。根据业内人士估计,每年出口到美国的聚乙烯零售袋折合成原料大约是80万吨左右,占整个聚乙烯国内表观消费量的10%左右。因此一旦大部分企业出口美国的渠道被封死,那么就意味着国内市场需要多消耗80万吨聚乙烯原料,市场价格就可能因短期供应大幅增加而下跌。尽管该政策对于2004年的行情影响尚不明显,但预计在2005年会逐渐显现出来。目前大零售袋生产部分企业已经开始考虑开发新的市场,比如欧洲市场。 7.2004年6月上海赛科、中海油壳牌公开征选2005年分销商,年底确定最终销售模式 2005年上海赛科和中海油壳牌将通过分销商销售他们的产品,他们与分销商之间的协议是一年一签。上海赛科销售价格是自己定的,而中海油壳牌的销售价格则是由巴赛尔制定。业内人士预计,这种销售模式对目前的聚乙烯市场格局不会有很大的影响。 8.伦敦金属交易所宣布2005年5月27日推出LLDPE期货合约 2004年11月13日伦敦金属交易所在上海举办了一个小型的讲座,介绍了线型低密度聚乙烯期货合约的基本情况,并宣布2005年5月27日正式推出LLDPE期货和约。目前国人对此持观望态度,相信随着期货机制引入聚乙烯市场,传统的运作模式将有可能被改变。对中国市场来讲,最大的变化在于引入了做空的机制。 9.国家出口退税比例下调,1月中国聚乙烯进口量大幅下降。 国家宣布,2004年1月1日起国内出口退税的幅度将大幅下调,受此影响,国内核销类塑料加工企业纷纷在2003年12月份提前备货。反映到进口数据上,我们可以发现2004年1月1日起虽然有PE关税下调的利好拉动(从12.9%下调到11.6%),贸易商进口有所增加,但由于下游核销类企业进口量的减少,国内整体PE进口数量较2003年同期大幅下降。根据海关统计,2004年1月聚乙烯进口总量42.8万吨左右,较2003年同期的60.7万吨大幅减少了29.5%。 (二)供应现状及前景 2004年全年PE国内产量441.30万吨,进口412.69万吨,表观需求量约848.62万吨(每月平均70.72万吨)。长期以来我国PE产不足需,50%以上依赖进口。 进口主要来源:韩国、中国台湾、沙特、新加坡、日本、美国、卡塔尔、印度、马拉西亚、泰国、俄罗斯、加拿大和阿联酋等。国产料以中低档产品为主,主要的竞争对手来自中东、韩国、台湾、印度和马来西亚等地区。尤其是中东地区的生产商具有明显成本优势,沙特正在逐步取代韩国成为中国的第一大PE供应国。 由于2003-2004年PE行业的收益率过高,将强烈刺激该石化行业的扩能。 2005-2010年国内老装置扩建和新建装置(8-10套百万吨级大乙烯)所增加的能力较多。2005年初扬巴、上海赛科、大庆都有新的PE装置投产,下半年中海壳牌也将投产,这将使2005年比2003年国内新增PE产能约200万吨/年,国内产能可达650万吨/年,产量预计540万吨,进口量预计在500万吨左右;2010年国内新增PE产能600万吨/年以上,国内产能可达1200万吨/年,产量预计900-1000万吨,进口量在600-800万吨。届时进口资源主要来自中东(特别是沙特和伊朗,2010年前新增乙烯能力近600万吨和300万吨)、韩国、中国台湾、印度和俄罗斯,届时中国仍将是PE进口量最大的国家,进口和国产资源的比例约为1:1。 在五大通用树脂中PE的消费量位居第一,2003年表观消费量达815.73万吨(实际消费约830万吨,月平均消费量67.17万吨),其中进口占51.5%。 PE消费量最大领域是薄膜制品(农用、包装等),其次为注塑制品(周转箱、瓦楞箱、日用品等),再就是中空制品(瓶、各类容器等)、拉丝(渔网丝、绳索等)、管和板材(供排水管、燃气管、农用管、金属塑料复合板等)、电线电缆(电力和通讯线缆、光缆护套)等。近几年消费结构变化不太大。 1995年的消费量只有300万吨左右,1998年为500.83万吨,到2003年国内PE消费量达830万吨,比95年翻了一番还多,估计2010年还要翻一番多。届时的消费结构与2003年相比也将发生一些变化,薄膜制品的比例将有所下降,但仍是PE消费量最大的领域;注塑、中空、管材等制品的比例将有所提高。 2004年均价高于2003年;一方面资源依然不多支持价格维持在高位;另一方面春节长假前一周左右交易清淡、石化企业提前销售可能导致价格小幅下调。1月29日-2月上中旬,价格继续冲高,个别品种将继续挑战新高,2月下旬-3月份价格逐渐小幅回落;4-6月份市场震荡调整为主,7-9月份价格震荡走高,8月中下旬将出现一个全年的高点,10-12月份震荡下行。另外这些预测也绝非信口雌黄,当时主要是基于2004年全球宏观经济形势向好以及一些前瞻性的供需变化来预测的。如,二月份市场的冲高回落主要是基于估计1-2月份进口集中到货数量较多(1月降低关税的影响),供应增加数量,春节刚过需求量届时还很难有效放大,后期获利盘抛压过重(价格自2003年持续上涨,进口料成较低)。4-6月份的调整也是基于过剩资源消化需要时间(与实际走势有些差异),7-9月份的走高是基于过剩资源消化殆尽、需求旺季来临之前下游企业的备料和生产、以及石化企业4-8月份停车检修较多资源减少等原因。 (三)国内外PE发展趋势 据Freedonia最新研究结果表明,未来几年,全球茂金属聚合物市场将步入高速增长阶段。其中美国市场对茂金属聚合物的需求将以每年超过20%的速率高速增长。到2006年,美国国内对茂金属聚合物的需求将达到218万吨,比2001年增长一倍以上,占整个美国聚烯烃市场总量的10%。 茂金属聚合物市场中增长速度最快的是线型低密度聚乙烯和乙烯-丙烯二烯单体橡胶。到2006年,美国国内30%的线型低密度聚乙烯生产中使用茂金属催化剂,44%的乙烯-丙烯二烯单体橡胶生产中使用茂金属催化剂。增长速度较慢的是高密度聚乙烯和聚丙烯,只有3-4%在生产中使用茂金属催化剂,尽管如此,也比整个聚烯烃市场的增长速度要快。 据悉,茂金属聚合物高速增长的原因主要是茂金属催化剂技术在聚烯烃的生产上,比传统的齐格勒-纳塔工艺具有更高的灵活性和可控性,该工艺目前已相当成熟。它可以生产出更多高附加值、高性能的聚合物,产品可以广泛应用子弹性体、通用塑料、工程塑料、玻璃、纸/纸板和金属中。 Nova化学正推出四种使用了专有的新型茂金属树脂的薄膜品级。Surpass PE树脂的性能超越了传统树脂。对制品来说,产量更高、挤出压力更低、能量消耗减少。 FPs117-C 和 FPs117-F用于要求特韧的薄膜运用。H Ps900增加透明度,同时保持了耐刺破和耐撕裂性能。FPs317在用于浇铸,延展薄膜时,其强度和透明都能得到。在2003年,更多的Surpass薄膜和模塑树脂推出。来自Phillip Townsend Associates的报告估计,茂金属树脂的需求将从2000年的100万吨增加到2005年的310万吨。 据国外市调机构预估,自2005-2010年间,中国及中东两地区将是聚乙烯(PE)原料产能增长最快的地区,估计中国及中东在2005-2010年间的PE产能年增长率分别约7.5%和7.3%。目前西欧、北美及日本等发达市场的PE产能,占全球PE产能约55%;预计至2010年时,西欧、北美等发达市场的PE产能占全球比重将降至45%左右,东欧、中东、南美及亚洲等地的PE产能将提高55%。中国2004年PE需求量达到850万吨左右,其中进口量约达410万吨,本身产能440万吨;至2005年时,中国本身的PE产能也将增长至500万吨。 全球PE供需年增长率方面,预计至2010年时,全球PE年产能将达到8800万吨,其中2005-2010年间的产能年增长率约2.8%;同期间全球对PE原料的消费量增长率约3.8%,至2010年时全球PE消费量约7700万吨。 相关统计显示,低密度聚乙烯大部分新增产能投资将集中在原料来源便宜的中东和亚洲。其中到2005年伊朗大约将新增生产能力100万吨/年,其大部分产品将用来满足亚洲市场特别是中国市场日益增加的需求,西欧产品将可能被排挤出市场。 面对这一严峻的形势,欧洲聚乙烯产品行业将开始进行合理化调整。今后10年老的高成本的生产装置将关闭,由便宜的中东进口产品替代。到2006年初,英国亨茨曼公司年产37.5-40万吨的装置将开车,BP公司也将提高其两套装置的产量,以满足日益增长的用于挤塑贴合低密度聚乙烯树脂级产品的需求,并停止生产乙烯-醋酸乙烯共聚物产品。在东欧,俄罗斯计划到2007年将其产量提高至30万吨/年,波兰则开始在开发和提高产品质量上下功夫。 聚烯烃工业经历近两年的低迷后,新一轮建设高峰又将到来。未来7年由于聚烯烃需求将不断增加,全球将新建100座甚至更多聚烯烃装置。据Nexant/Chemsystems咨询机构预测,全世界聚乙烯需求将由2002年的大约5500万吨/年增加到2010年的8700万吨/年。同期聚丙烯需求将由3500万吨/年增加到大约6000万吨/年。 目前西欧、北美及日本等发达市场的PE产能,占全球PE产能约55%;预计至2010年时,西欧、北美等发达市场的PE产能占全球比重将降至45%左右,东欧、中东、南美及亚洲等地的PE产能将提高至55%。 2005-2010年间,中国及中东两地区将是聚乙烯(PE)原料产能增长最快的地区,估计两者在此期间的PE产能年增长率分别约为7.5%和7.3%。 预计2005-2010年间,全球PE的产能年增长率约为2.8%,2010年总产能将达到8800万吨。同期间全球对PE原料的消费量增长率约3.8%,至2010年时全球PE消费量约7700万吨。 目前西欧、北美及日本等发达市场的PE产能,占全球PE产能约55%;预计至2010年时,西欧、北美等发达市场的PE产能占全球比重将降至45%左右,东欧、中东、南美及亚洲等地的PE产能将提高至55%。 2005-2010年间,中国及中东两地区将是聚乙烯(PE)原料产能增长最快的地区,估计两者在此期间的PE产能年增长率分别约为7.5%和7.3%。

不支持Flash

|

|||||||||||||||||||||||||||||||||||||