|

|

次贷风波与金属价格关系研究http://www.sina.com.cn 2007年10月18日 08:24 大陆期货

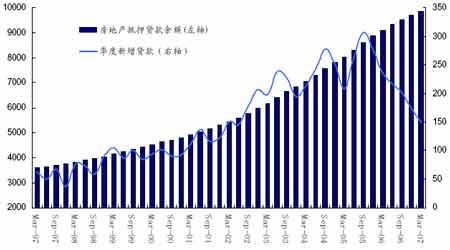

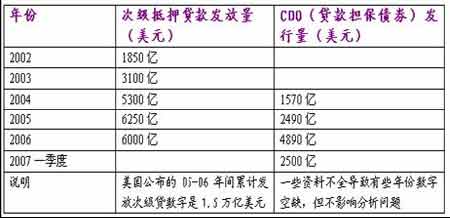

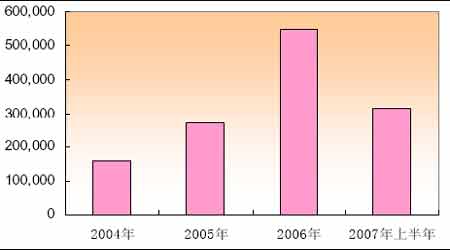

美国住房抵押贷款的分类 银行通常根据借款者的信用得分、信息资料和偿债能力对住房抵押贷款进行风险分级。有三家公司根据以往的家庭信用,包括贷款余额、支付是否及时、信用历史多长、信用卡的类别以及最近信用记录或最新贷款,来进行信用打分。几乎所有信用得分处于300~900 的范围内,越高越好。大多数家庭的信用得分在600 和800 之间。贷款拖欠30、60、甚至90 天会降低信用得分。住房抵押贷款总共有三个风险分级: ●优质贷款:对信用分较高的个人发放贷款,首付比率不低于20%,月供占收入比不超过40%。这些标准在执行时并不严格,某方面资质较强可以弥补其他方面的弱势。 ●高级贷款:对信用分不错但信息资料有瑕疵的个人放贷。例如,无法核实个体户的收入(可能出于避税目的低报收入)。 ●次优贷款:对信用分较低(通常低于620)、或信用分适中但信息资料有瑕疵、或偿债能力较低的人放贷。 次优贷款所支付的贷款利率通常比高级贷款要高出2个百分点。例如,信用得分580~619 的借款人如按固定利率贷款30 年,支付的利率为8.6%,而信用得分700~750 的借款人需支付的利率仅为6.0%。 根据美联储相关资料,住房抵押贷款余额从1990 年1 季度的2.5 万亿美元增长至2006年末9.5 万亿美元。抵押贷款在经历了2003~05年的高速成长后,于2006 年4 季度增速放缓至10.5%。 抵押贷款余额及增长率 次贷危机产生的根源 9?11 事件之后,美联储大幅降息以提高流动性,以房地产为龙头的美国经济得到快速发展。出于对房地产市场的普遍乐观情绪,加上对低利率的预期,导致美国次级房贷市场规模日渐膨胀。美国按揭贷款提供商以种种方法吸引居民大胆贷款,甚至以前2 年低利率引诱,后18~28 年则利率可超过正常利率3%的幅度,这种十分危险的次级抵押信贷规模在2006 年高达6000 亿美元。 美联储低利率环境虽然保住了经济增长,但也造成双赤字增高、美元持续走弱、通胀压力增大以及流动性泛滥带来的资产泡沫。自2004 年底,美联储走上加息历程,美联储前任主席格林斯潘在2006 年1 月卸任前的短短18 个月,利率就从1%的低点一路升至4.25%的高点。随后2 月伯南克上任后延续加息政策,一直加到7月的5.25%,并保持了14 个月直到现在。利率的快速、大幅攀升加重了购房者的还贷负担,美国住房市场开始大幅降温,还不起贷款的人陆续浮出水面,最终导致次级房贷危机爆发。由于美国的次级房贷也可以证券化,即发行次级房贷债券CDO,从而令直接或间接投资于“资产证券化”了的次级抵押贷款的金融机构,纷纷卷进了这场信贷危机,信贷风险进一步放大。 次贷危机的扩散 CDO即抵押担保债券,是一种创新金融产品,它把不同的债务(如银行贷款、公司债、MBS 等)打包组合在一起,以这些债务的现金流收入为支 撑发行债券。如果基础资产中多数为债券,则称为CBO;如果多为银行贷款债权,就称之为CLO。CDO 已经有20 年的历史。2000 年至2003 年美联储持续降息,一度降到1%,而CDO 能承诺较高收益,使得其迅速发展。2004 年全球共发行1574 亿美元,2005 年为2718 亿美元,2006年达到5493 亿美元,2007 年上半年已达到3136 亿美元。其中美国的发行量占75%以上。 全球CDO 各年发行量

不支持Flash

|

||||||||||||||