|

|

|

|

套利研究:铜现货升水推动 近强远弱持续可期http://www.sina.com.cn 2007年09月11日 00:18 创元期货

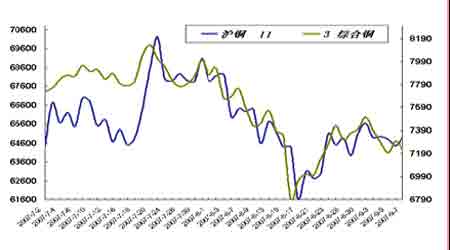

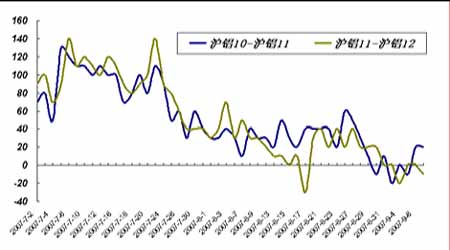

国内金属市场,表现震荡格局中, 9月,市场的冷清格局有望得到改善。当然是基于国内消费刺激的一大因素。由于目前市场价差均维持偏低水平。后期消费仍为关键,近强远弱格局可预期;糖市,近弱远强格局有望持续 铜—现货升水推动,近强远弱格局持续可期 次级债阴影刚过,伦敦市场持续一周的上扬格局后,本周出现明显幅度的休整。周五,伦敦铜收报于7190美元/吨,较前一交易周跌幅4.2%;与此同时,国内沪铜市场进入小幅震荡格局,周五收报于64900元。 8月17日,LME伦敦铜库报告116050吨,伦敦显性库存结构持续偏大。国内铜市,进入夏季,需求暂缓。该因素令目前套利空间更加倾向于买远抛近行为。进入八月中旬,周期性市场的消费动力逐渐增强,国内现货贴水情况逐渐趋向好转 2007年7月27日,沪铜709合约与沪铜710合约价差为-450元, 沪铜710合约与沪铜711合约价差为-360元; 8月17日,沪铜710合约与沪铜711合约价为-30元。8月25日,沪铜710合约与沪铜711合约价为150元;截至9月7日,沪铜711合约与沪铜712合约价差维持于50元上下。 九月,国内消费对于铜价的推动显然相对明显。目前国内外比值已由低水平阶段逐渐恢复。 九月的市场,出乎意料的冷清。当然随整体市场的消费需求的扩大,升水现象有望重新体现。近月合约走强预期尚在。 国内铝锭市场,目前价格处于较低水平。而国内缺货现象也不明显。当然值得我们注意的是,下半年国内经济的持续稳定对于工业生产又是一大力好刺激。对于铝锭需求将为一推动效应 7月10日,沪铝09合约与沪铝10合约价差为180元,7月27日,沪铝09合约与沪铝10合约价差为50元;8月10日,沪铝09合约与沪铝10合约价差为60元;8月17日,沪铝09合约与沪铝10合约价差为130元。9月,随迁仓筹码的持续,沪铝10合约与沪铝11合约价差20元。跨月间价差维持于较低水平,是一个事实。 总结: 9月,市场的冷清格局有望得到改善。当然是基于国内消费刺激的一大因素。由于目前市场价差均维持偏低水平。后期消费仍为关键,近强远弱格局可预期

不支持Flash

|

|||||||||||||||||