|

|

|

|

面临季节性消费旺季 豆油豆粕价格将重新定位(2)http://www.sina.com.cn 2007年08月03日 01:22 中诚期货

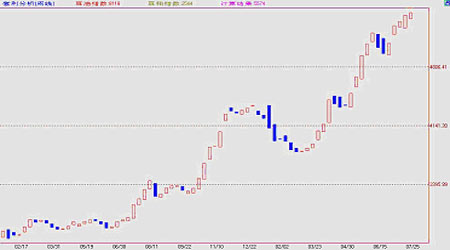

我们知道,如果贸易商按正常渠道进口大豆,大豆进口成本除了CBOT价格还要包括离岸升贴水、海运费、保险费、增值税和关税,把以上成本用当时人民币对美元汇率换算为人民币报价再加上到岸港的港杂费就是大豆进口到岸价。若不考虑离岸升贴水和海运费的变化,则对大豆进口到岸价影响最大的就是人民币汇率。我们判断,同一美元报价下,按照不同的人民币汇率,目前大豆的进口到岸价比两年前下降了6%至8%。 DCE豆油指数与豆粕指数比价图 从上图来看,今年以来美国CBOT的豆油期货和豆粕期货的价格正在逐步来开。同样的情况也出现在大连期货市场上。DCE的豆油期货价格与豆粕期货价格的差价已经从2006年初的平均2700元/吨,扩大到2007年7月的平均5500元/吨。而且这种状况目前还没有出现扭转的趋势。 结论 我们判断,无论国际市场还是国内市场,大豆的下游产品——豆油和豆粕的价格关系、在豆类产品中的价值重心都在发生急剧的改变。国际市场原油价格的不断高涨,刺激了对生物柴油的需求,而豆油就是生产生物柴油的主要来源。因此,CBOT的豆油期货价格仍将强于豆粕期货价格。对国内市场而言,9、10月份正是中秋和国庆期间的豆油消费旺季,国内榨油商将增加压榨量以满足三季度的用油高峰,而对豆粕来说,供给应该是充足的。无论大豆价格涨跌,我们都可以预计,豆油价格走势将继续强于豆粕价格走势。 综上所述,买入豆油同时卖出豆粕的套利具有较好可行性的,而且在目前DCE大豆价格区间震荡的情况下,更具有规避头寸敞口风险、获取相对比价收益的实际意义。但套利操作成功的前提是:目前豆油豆粕之间的价差可以持续扩大。因此,在实战操作中应密切关注国内外市场豆油豆粕之间的价差变动。 中诚期货 贺东

【发表评论】

|

||||||||||||||