不支持Flash

|

|

|

|

沪深300指数期货价差现象与交易策略研究分析http://www.sina.com.cn 2007年06月11日 00:19 国泰君安

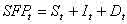

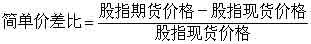

一、背景与简介 随着股指期货推出日期的日益领近,股指期货成为理论界与应用界共同探讨的热点。目前,研究的方向主要分为四个方面:(1)股指期货的构成机制与功能研究;(2)股指期货的定价机制与套利策略研究;(3)股指期货与现货的关系与交易策略研究(4)股指期货相关的风险控制研究。本文是股指期货与现货关系与交易策略系列研究报告之一。对于市场中隐含信息的揭示是投资者交易策略形成的基础。本文研究了指数期货与现货之间的关系,探讨了价差比如何揭示市场信息以及信息的揭示效率。通过对简单价差比,一般理论价差比,修正的理论价差比的分析来判断并形成市场交易策略。 二、三种价差比较 (一)简单价差比 在期货市场中,价差经常作为衡量市场未来多空现象的指标,由于股指期货对现货市场的价格引导作用,正向价差表明市场预期未来走强,负向价差表明市场预期未来走弱。当价差扩大时,市场对前期预期的趋势增强。即正的价差扩大或者负的价差缩小时,市场预期未来走势良好,而负的价差扩大或者正的价差缩小时,未来市场进一步走弱。因此,简单价差比可以作为衡量市场走势的一般指标。简单价差比的公式如下: (二)一般理论价差比

在简单价差比中,没有考察股指期货到期日之前的时间价值。在股指期货的理论当中,股指期货理论价格的计算以现货价格为依据,其公式为: 其中FP为股指期货理论价格,S为股指现货价格,r为30天国债收益率。

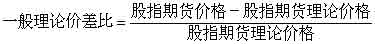

当沪深300股指期货价格偏离理论价格时,人们认为这是套利的机会。在一个有效市场当中,股指期货理论价格应当是实际价格的无偏估计。当市场非完全有效时,这种偏离为市场的趋势如同简单价差比一样,提供有效的信息。一般价差比的公式为: (三)修正理论价差比

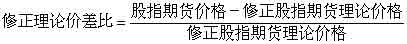

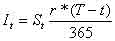

在市场上存在各种因素,这些因素会影响价差的结构。根据指数编制规则,沪深300 指数以加权股价指数计算方式计算,成份股分红派现,指数不作除权处理,而是任其自然回落,因此对加权股价指数会造成负面的冲击,而在期货市场中会将除息所产生的价格落差反映在实际期货价格上。由于分红信息公布与实际除权之间存在时间差,因此,这种价格落差往往会提前反映。同时,由于上市公司配息往往集中在6到9月份,理论上分析,在这段时间往往会形成大幅的负价差。因此,为了计算价差的合理性,必须将分红配息的因素考虑在内。在套利的研究文献当中,一般采用持有成本模型,将现货价格考虑利息,股利等持有成本来计算期货的理论价格,这里称为修正的股指期货理论价格。根据修正的理论价格我们计算修正的理论价差比,公式如下: 其中

, ,SFP为修正的股指期货理论价格, S为现货价格, I为在t时刻持有至到期日T的利息收入: D为在t时刻持有至到期日T的根据加权指数计算公式计算的现金股利: 三、数据分析与交易策略研究

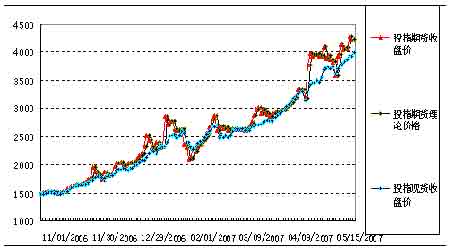

(一)数据来源 本文以沪深300指数期货仿真交易数据和台湾股指期货交易数据为研究对象,为了简化分析,我们在数据处理时,不考虑手续费等交易成本,指数合约以最近月期期货合约为对象,以收盘价作为最终价格,最后结算日以结算价作为最终价格。 (二)数据处理与分析 1、期货价格对现货价格的价格发现功能 图(一) 股指期货现货比较图 一般而言,期货市场与现货市场之间存在双向的价格传递功能,相互参考彼此落后期的价格而调整当期价格的变化。同时期货市场的冲击对整个价格系统的影响较现货市场深远,较多较强的信息由期货市场流向现货市场,也就是说期货有较强的价格发现功能。从图(一)中,我们发现,期货市场对现货市场的存在一定的价格领先现象。例如在2006年12月4日,股指期货率先见顶,而现货市场的回落一直到12月7日才开始。另外在2007年1月9日以及2007年1月19日,我们发现了同样的价格领先现象。对于价格领先触底反弹的现象,我们可以从2006年12月11日,1月15日,2月5日发现相同的特征,而且从图形中看,这一期货价格趋势领先于现货价格的时间为1至3日。由此,我们认为股指期货市场在价格发现过程中处于主导地位,股指期货市场是制定价格的主要市场。随着期货市场的不断发展,它的价格发现功能将越来越强。 2、价差比如何衡量交易策略 表(一) 正向简单价差比最大的10天(数据来源:国泰君安期货行情软件)

表(二) 负向简单价差比最大的10天(数据来源:国泰君安期货行情软件)

(1)简单价差比衡量了期货市场对现货市场的价格发现效率。由于期货市场对现货市场具有较强的价格发现功能,因此,这一比例可以作为一个简单的交易策略指标。从仿真交易已有的数据统计发现,当简单价差比介于1%-5%时,市场延续前期走势,不能判断未来会不会翻转或者进一步趋强。当简单价差比5%-10%之间时,市场将呈现强势走势,这时开始买入当月期货可以作为一种较好的短线策略。而当市场中简单价差比介于10%-15%时,期货市场呈现振荡现象,不能判断未来走势,此时可以将先前的舱位平仓。当简单价差比大于15%时,市场呈现拐点,应当做空当月合约。而当简单价差比小于0的时候,市场表现为强势反弹格局,可以做多当月合约。但由于简单价差比只考虑了期货价格与现货价格之间的价格差异,而没有考虑期货合约的时间价值,因此也存在明显的缺陷。因此,进一步引入理论价差比。 (2)由于期货市场交易成本,流动性成本等因素的存在,理论价差比一般为负值。从仿真交易的数据看,当前市场是较有效率的,不存在显著的套利机会。其中,最大的理论价差比出现在2007年2月6日,出现了一个较为明显的套利机会,因此沪深300指数第二日即强势反弹,因此理论价差比同样可以作为衡量市场走势的指标。同时,由于交易成本的存在,因此,在理论价差比绝对值介于0-1%之间时,不能判断市场走势,而当理论价差比小于-1.5%时,可以做多当月合约。 (3)修正的理论价差比主要考察由于分红现象导致的股指期货价格与实际价值之间的偏差。从目前国际上研究成果来看,一般都使用这一价差比作为衡量套利机会存在的最优选择。由于修正的理论价差比与一般理论价差比的差别就在红利的发放,而股利的发放一般集中再6-9月,因此,使用目前的仿真交易数据无法区分这两者的区别。我们这里使用台湾的数据进行分析。数据期间为1990年1月至1993年8月。由表三可以得到,两种价差比差距最大的时间大多在6、7月分配股利的时期,主要是因为期货价格较早的反映了股价的下跌,从而使理论价差比呈现大幅的负向价差。而修正的理论价差比扣除了股利的影响,所以修正的理论价差比不会因为配息而产生大幅的负价差,因而使得两种价差比的差距再配息期间有极大的差距。从国际上研究的文献来看,在6-9月份使用修正的理论价差比与一般价差比相比,对于套利策略的设计更为成功。由于股利分红的存在,使得利用一般理论价差比作为分析策略的指标时会存在虚假现象,特别是在6-9月份,很多价差是并非是由于股价偏离所致,因此使用一般价差作为交易策略的时候会导致亏损。而修正的理论价差比由于考虑了股利因素,期价差比能够更为合理的显示出期货价格的偏离程度,因此作为交易策略指标更为可行。 表三 两种理论价差比相差最大的10天(数据来源:国泰君安期货行情软件)

(4)三种价差比的有缺点比较

四 结论 资本市场波诡云谲,变幻莫测。对于市场中隐含信息的发掘成为投资者战胜市场的唯一法宝。我们认为期货市场与现货市场之间存在双向的价格传递功能,相互参考彼此落后期的价格而调整当期价格的变化。股指期货市场在价格发现过程中处于主导地位,股指期货市场是制定价格的主要市场。随着期货市场的不断发展,它的价格发现功能将越来越强。因此对于沪深300指数成分股的投资可以以股指期货价格作为参考指标。而对于股指期货的投资策略则可以以价差比作为指标。由于简单价差比计算方式简单可行,因此可以成为一般投资者的参考指标,而对于有研究实力的机构客户,修正的理论价差比更具有实用意义。由于本文是基于历史数据统计的结果得出的结论,因此具有历史情景分析法的一般特征与缺点,有待于进一步完善。 国泰君安

【发表评论】

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

,

,