不支持Flash

|

|

|

|

对QDII新政策和加强内幕交易监管通知的点评http://www.sina.com.cn 2007年06月08日 00:56 国泰君安期货

对市场影响有限,不能改变中长期振荡上升趋势 ---对QDII新政策和加强内幕交易监管通知的点评

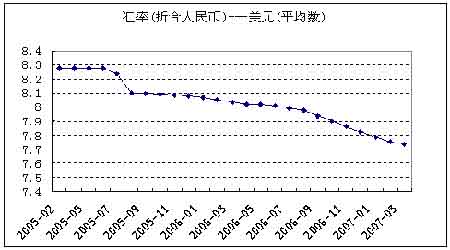

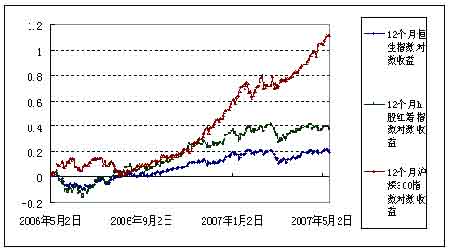

国泰君安期货主要观点: 在人民币加速升值、境外市场投资收益率偏低和面临着重大的汇率风险等诸多不利因素下,QDII对投资者的吸引力并不强,这一新政策的效果将大大减弱,无法缓解境内资金过剩和人民币升值的压力,也不能降低庞大的国内外汇储备,无法分流目前证券市场过多的资金流动性。证监会加强市场监管、与投资者教育和防范市场风险,在短期内可能影响市场资金的继续流入,以及不排除一些大股东和老鼠仓的出逃行为,但在长期来看有利于市场的长期稳定健康发展。总体而言,QDII新政策和加强内幕交易监管通知的,对市场影响有限,不能改变中长期振荡上升的趋势。 一、QDII投资新政策:放宽代客境外理财品种 中国银监会5月10日发布《关于调整商业银行代客境外理财业务境外投资范围的通知》,将“不得直接投资于股票及其结构性产品”的有关规定调整为“不得投资于商品类衍生产品,对冲基金以及国际公认评级机构评级BBB级以下的证券”。 银监会出台这一政策的背景和意图。在前期运用货币和利率政策对市场调控效果甚微的背景下,为了缓解境内资金过剩和人民币升值的压力,降低庞大的国内外汇储备,同时能够分流目前证券市场过多的资金流动性,降低央行运用货币和利率政策调控市场的频率和压力,为火爆的股市降温,在目前推出QDII新政策正合时宜。但我们分析认为:在人民币加速升值、境外市场投资收益率偏低和面临着重大的汇率风险等诸多不利因素下,QDII产品说明这一产品对投资者的吸引力并不强,这一新政策的效果将大大减弱。 商业银行发行境外理财产品需满足6个条件。所投资的股票应是在境外证券交易所上市的股票;投资于股票的资金不得超过单个理财产品总资产净值的50%,投资于单只股票的资金不得超过单个理财产品总资产净值的5%;单一客户起点销售金额不得低于30万元人民币(或等值外币);客户应具备相应的股票投资经验;境外投资管理人应为与中国银监会已签订代客境外理财业务监管合作谅解备忘录的境外监管机构批准或认可的机构;商业银行应选择在与中国银监会已签订代客境外理财业务监管合作谅解备忘录的境外监管机构监管的股票市场进行股票投资。商业银行开办代客境外理财业务时,运用掉期、远期等金融市场上流通的衍生金融工具应仅限于规避风险目的。 (一)在人民币加速升值的背景下,QDII面临着重大的汇率风险。从2006年人民币启动升值过程以来,升值过程不断加速。2006年,人民币对美元升值幅度达到3.32%,2007年一季度,人民币对美元升值幅度为1.09%,预期2007年升值幅度可能超过5%。因此,QDII投资面临着重大的汇率风险。 数据来源:Wind资讯 (二)前期中行和招行的QDII产品经营惨淡。中国银行的首款QDII产品运行不到5个月,便因遭遇巨额赎回,产品规模连续20日低于最小规模限制而被迫终止;招商 银行的首款QDII产品,运行3个多月来,投资者的实际亏损。根据中国银行方面公布的净值,中银美元增强型现金管理在2006年9月18日至今年2月9日的140多天时间里,该产品给投资者带来的回报仅0.5%,年化收益率不到1.3%。而招商 银行的全球精选货币市场基金,自2006年11月1日投资运作以来,以美元为本金计算的平均年化收益率为4.82%,也就是说在103天时间里,换算成美元后计算收益的话,投资者获得的收益大概在1.36%左右,然而期间,美元兑人民币的汇率却由7.8785下降为2月11日的7.7575,期间贬值幅度为1.54%,将收益抵扣人民币升值带来的亏损后,投资者实际亏损幅度为0.18%。 (三)现阶段投资者通过QDII投资海外股票,仅能投资港股。因为按照银监会颁布的规定,“商业银行应选择在与中国银监会已签订代客境外理财业务监管合作谅解备忘录的境外监管机构监管的股票市场进行股票投资。”而目前银监会公布的合规的境外监管机构只有香港证监会。由于港币与美元实行联系汇率制度,港币与美元挂钩,按照1美元兑7.8港元的固定汇率进行港币发行与回。因此,放宽投资范围并不能减少人民币对美元升值的汇率风险。 (四)从投资港股与A股市场的收益比较来看,A股市场过去12个月的对数收益率为1.11倍,而港股的对数收益率为0.793,其中红筹股的对数收益率为0.377,远低于A股收益率,对投资者的吸引力并不强。

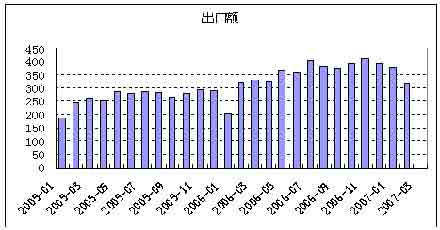

(五)持续的外贸顺差增长使得市场中的资金流不断增长,有限的QDII投资额度基本不能减少资本流入我国的速度。

因此, QDII新政策的实施,在人民币加速升值、境外市场投资收益率偏低和面临着重大的汇率风险等诸多不利因素下,QDII对投资者的吸引力并不强,这一新政策的效果将大大减弱,无法缓解境内资金过剩和人民币升值的压力,也不能降低庞大的国内外汇储备,无法分流目前证券市场过多的资金流动性。对市场影响有限,不能改变中长期振荡上升的趋势。 二、加强市场监管与投资者教育,防范市场风险,证监会出台政策为中国证券市场长期健康稳定发展铺路。 中国证监会11日发出通知,要求证监会各派出机构、证券交易所、证券登记结算公司紧密配合,进一步加强一线监管,继续强化对内幕交易和操纵股价等违法行为的打击力度,尤其要严查上市公司高管人员、证券从业人员利用内幕信息牟取不正当利益的行为。 这些政策的出台,在短期内可能影响市场资金的继续流入,以及不排除一些大股东和老鼠仓的出逃行为;但在长期来看,有利于市场的长期稳定健康发展。 (一)加强市场监督,保证市场信息的公正、公平、公开,有利于维护市场次序,保证投资者利益,从而促进市场的有序,健康发展。目前,我国国民经济稳定快速增长,去年的gdp增长率为10.7%,今年一季度GDP增长率为11.1,GDP的快速增长为市场较高的动态股指水平提供了支撑。

(二) 根据2006年报,沪深两市共有1474家上市公司,实现净利润3781亿元、同比增长46.8%,实现加权每股收益0.24元、同比增长25.6%。与年报增长幅度相比,上市公司2007一季度业绩增长更为突出。截至4月28日,已披露2007年一季报的上市公司实现主营业务收入14172亿元,净利润1144亿元,2007年一季度净利同比增长99%。 一季度净利润增长超过一倍,主要集中在钢铁、纺织、有色金属及化工、机械等行业。与业绩增长相呼应,上市公司整体市盈率明显降低。按照今年一季报数据推算,上市公司整体动态市盈率约为32.6倍。上市公司业绩的大幅度增长,有利于市盈率PE值的降低,有助于股价的上升。 在人民币加速升值、境外市场投资收益率偏低和面临着重大的汇率风险等诸多不利因素下,QDII对投资者的吸引力并不强,这一新政策的效果将大大减弱,无法缓解境内资金过剩和人民币升值的压力,也不能降低庞大的国内外汇储备,无法分流目前证券市场过多的资金流动性。证监会加强市场监管、与投资者教育和防范市场风险,在短期内可能影响市场资金的继续流入,以及不排除一些大股东和老鼠仓的出逃行为,但在长期来看有利于市场的长期稳定健康发展。总体而言,QDII新政策和加强内幕交易监管通知的,对市场影响有限,不能改变中长期振荡上升的趋势。 国泰君安期货 马忠强 葛成杰

【发表评论】

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||