不支持Flash

|

|

|

|

铜市震荡环境仍难改变 铜价六月份将止跌回升http://www.sina.com.cn 2007年05月23日 01:21 经易期货

一、5月14日~5月18日市场综述 伦敦3综合铜、铝、锌(美元/吨);上海铜、铝(元/吨)

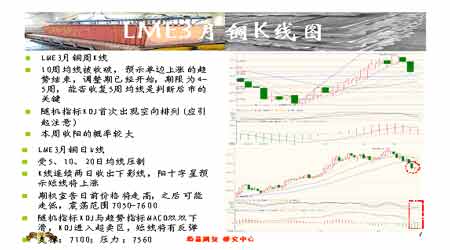

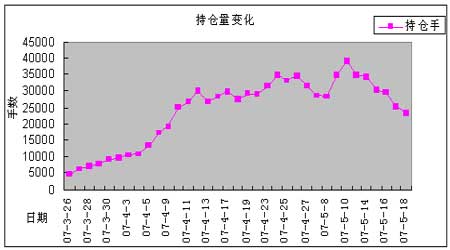

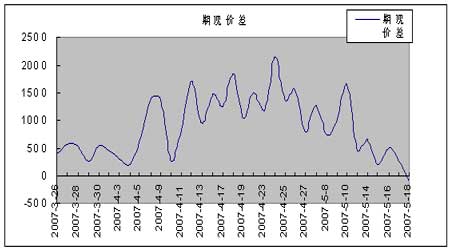

铜市场分析 铜价6月份将止跌回升 随着伦敦金属交易所(LME)铜库存量进一步压缩,4 月份期铜现货价格再次飙升,远期贴水成为目前期铜市场的显著特点,进入5 月份因供需基本面的变化导致铜价出现冲高8330美元/吨之后快速回落。截至5月18日LME3月铜收于7270美元,最低7095美元/吨,较5月初的高点跌1240美元(-14.88%)。沪铜跌势更加猛烈,一周三度封在跌停板上,18日沪铜3月报收61370元/吨,累计跌幅19%。 供应增加 消化不良 中国国家统计局5月16日公布的数据显示,1-4月中国铜产量985700吨,同比增长8.7%,其中4月产量273700吨,同比增长17.1%;1-4月中国铜精矿产量233500吨,同比增长9.6%,其中4月产量66000吨,同比增长14.9%。之前一天,中国海关公布的数据显示,中国4月精炼铜、阴极铜合铜合金进口达到205053吨,虽然低于3月份的219359吨,但仍然高于市场预期。2007年1-4月份中国铜相关产品进口较2006年同期增长130.6%,达到746155吨。另外,上期所节后两周库存累计增加超过30000吨。 中国铜进口量继续大幅增长的同时,中国铜产量和库存也大幅增加,这不由得市场对供需基本面产生担忧。相对于2006年今年中国铜供需过剩了20万吨(简单计算),这对消费压力是相当大的。数据公布后沪铜连续跌停。 供应过剩不至于压垮铜价。 主要原因是:一、LME 铜库存量持续下滑,而现货升水稳中有升。4 月初铜库存量为18 万吨,到了4 月末的156500吨,继续到5月中旬库存下降到141325吨,下降了20%。Comex 铜库存量在4 月份缩减了3000 吨至3 万吨。50-60美元/吨的远期贴水(现货与3 个月合约相比) 反映出短期内市场供应的紧张程度。二、国内现货对当月合约虽有贴水但保持稳定,显示出现货市场上持续的买盘在消耗存货。三、下游消费情况良好,企业在铜价下跌后采购意愿增强,待调整结束,企业就会停止观望开始买入。四、前4个月中国进口量保持快速增长,只要5月份进口量不出现过度萎缩,对铜价的影响就是积极的。 铜市震荡环境难改变 美国市场的铜消费持续不振,2 月份新建房屋的销售量同比下跌了4%。近期房屋销售情况一直不尽如人意,直接导致建筑用铜量的下跌。今年一季度美国GDP 增幅放缓同样加剧了铜消费疲软。废铜市场供应紧张确保了美国精铜需求的相对稳定,因此铜现货升水值保持在6-6.5 美分/磅。但过了冬季后房屋销售量可能会有好转。 中国市场的铜消费十分强劲,一季度铜表观消费量同比增长了20%,去年中国铜消费仅增长了4%,远低于16.6%工业产值的增幅。今年国内将有4 个年产能各为10 万吨的铜薄板和铜带项目陆续投产,中国在铜加工方面的投资热度持续升温。因我国政府将内嵌铜管(内径小于25毫米)的出口退税从5%恢复回13%。 欧洲铜消费保持稳定。去年,欧洲铜消费出现了近30 年以来最显著的一次增涨,增幅高达9.5%,CRU 预测今年欧洲精铜消费的增幅将在去年的基础上下滑1.6%。与此同时,4月起欧洲铜现货升水值由80美元/吨下滑至60美元/吨。 铜矿和铜供应增加。今年一季度没有明显的矿山产量损失。必和必拓的铜精矿和铜产量都有显著增长。南方铜业(Grupo Mexico)一季度的产量保持稳定。Equinox Minerals在赞比亚的Lumwana铜矿项目已经启动,初步的采剥已经开始进行,预计到明年二季度矿山产量可以达到120Mt/年。Lumwana铜矿将在头6年里每年生产16.9万吨的含铜量。Candente Resources预测其秘鲁Canariaco铜矿将于2009年中期投产,届时电铜的年产能可以达到4万吨左右,另外该公司还表示如果原材料供应充足电铜的产能有望翻三番。而1-4月中国铜产量985700吨,同比增长8.7%。 铜矿和铜供应量的不断增加将制约铜价的上涨行情。预计今年铜矿产量将有显著增长,增产的铜精矿将通过冶炼厂/精炼厂转化为精铜投放到市场。 另外,铜矿出现罢工的可能性以及新产能达产时间具有不确定性。 从LME的期权持仓看,看涨期权22809手,看跌期权12401手,看涨期权比看跌期权的比重大一倍。在6月的期权交易中一定会对价格产生重要的影响 技术上观察,由于市场积聚已久的做空动能已然得到有效释放,LME3月铜将在7000美元,沪铜将在60000元企稳并反弹。反弹则将在7600美元遭遇强劲阻力,若突破将吸引买盘,并冲击8000美元。 锌市场分析 (于君星) 行情回顾 上周为上海交易所锌上市交易以来最为黑色的一周,周一开盘即承接上周的颓势,价格连续阴跌不止,期间受伦敦市场的影响,一度出现恐慌性的下跌行情,价格累计下跌4005元每吨。 行情分析 从本周的宏观面来看,前几周我们已经分析,美联储的货币政策维持现状的可能性较大,而随着制造业指数和采购经理人指数等与基础金属市场密切相关的经济指数的起稳或回升,五月宏观经济的表现会使一个支持金属市场的价格态势。上周唯一利空的宏观面消息可能就是周末中国央行的加息,为了维持物价稳定,中国央行决定从2007年6月5日起,上调存款类金融机构人民币存款准备金率0.5个百分点。从2007年5月19日起,上调金融机构人民币存贷款基准利率。金融机构一年期存款基准利率上调0.27个百分点,一年期贷款基准利率上调0.18个百分点,其他各档次存贷款基准利率也相应调整。个人住房公积金贷款利率相应上调0.09个百分点,但是我们从深层次的来看,我国上月的消费者物价指数并没有出现市场预期的大幅上扬,而且距上次加息的间隔很短,那么我们不禁要问,央行为什么要如此急迫地进行加息呢,为了抑制经济的扩张嘛?笔者个人认为不是,央行此次的加息应该是应对流动性过剩,间接抑制中国疯狂股市的一个宏观措施,从这方面来讲,商品市场本周价格的大幅下跌也显得较为过分,可以讲此次价格的下跌应该不是宏观面的变化带来的,或者说宏观面的变化根本不能导致如此幅度的价格变化。那么,本周价格下跌要归结于什么原因呢。我们可能可以从下面的图中找到答案。首先,从持仓量来看,上交所主力0707合约,本周下降11204手,同时结合价格的走势来看,持仓量的大幅减少是原有多头了解头寸的结果。 其次,从期现的价差变化来看,从期现的价差变化图上我们也可以看到,锌期货上市交易以来,在短短的一个月的时间内价差从300-500元每吨的区间上扬到1600-2000元每吨的区间。在这期间虽然伦敦市场的库存曾经出现连续下降的现象,同时现货与三个月期也从平水到升水,但是从总体上来看,伦敦市场的库存经历了去年的大幅下降之后,一直维持在一个较低的水平,这可能是支持前期伦敦价格飙升的一个重要因素,然而从另一个角度讲,在目前的低水平库存条件下,库存回升的可能性要比大幅下跌的可能性大的多,因此升水的回落也较为合理了。再则,结合国内现货市场来看,从伦敦市场去年现货锌创新高以来,国内的现货压力较大,一季度的锌价一直落后于整个基本金属市场,上交所的锌库存也是一个缓慢增加的趋势,现货的疲弱根本不支持期现价差这么急剧、连续的扩大,因而期货价格的下跌,期现价差的缩小也变得合情合理了。

【发表评论】

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||